Банковский сектор в современном мире является одним из ведущих компонентов финансовой системы. По этой причине его стабильность и эффективность – есть одно из ключевых условий полноценного и «здорового» развития экономики страны.

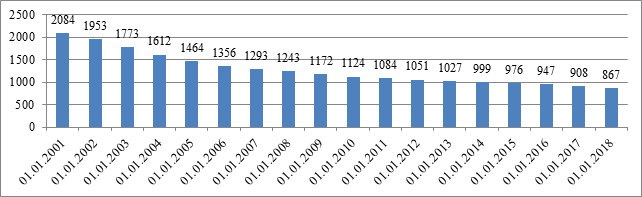

Большую долю в банковском секторе занимают непосредственно коммерческие банки, главной целью деятельности которых является получение прибыли. Каждый банк самостоятельно выбирает наиболее подходящий набор инструментов для достижения поставленных целей. На данном этапе возникает своеобразный конфликт приоритетов: для банковского управления ключевым является высокая доходность и поиск путей для ее достижения, а для контрагентов – устойчивость и надежность банка в качестве партнера. Зачастую, в погоне за высокой прибылью, банки проводят достаточно рискованную политику, теряя свою ликвидность и платежеспособность, и как следствие сокращается их финансовая устойчивость. Так, согласно рисунку 1, количество зарегистрированных банков в Российской Федерации снижается: в 2018 году их количество сократилось в 2,4 раза по сравнению с 2001 годом.

Рисунок 1 – Динамика количества, зарегистрированных банков в 2001-2018 гг.

Деятельность любого банка подвержена определенным рискам. Само понятие банковского риска достаточно широкое, например, Коваленко О. Г. в статье «Банковские риски: сущность, классификация» определяет банковский риск как вероятность возникновения потерь в виде утраты активов, недополучения запланированных доходов или появления дополнительных расходов в результате осуществления банком финансовых операций [6]. Такая опасность выражается в вероятности утраты прибыли или возникновения убытков по причинам, как внешним, так и внутренним. К внешним факторам относятся: страховой риск, риск форс-мажорных обстоятельств, валютный риск [3]. Такого рода причины не могут быть урегулированы со стороны коммерческого банка, они существуют независимо, оказывая при этом существенное влияние на его деятельность. Но существуют также и внутренние банковские риски. Этот класс рисков включает в себя кредитный, портфельный и риск конкретных банковских операций. Риски, возникшие вследствие внутренних факторов, поддаются управлению. Например, наличие контроля правильности и своевременности функционирования процедур кредитного процесса при реализации розничных программ является эффективной превентивной мерой воздействия на кредитный риск [4].

Некоторые авторы выделяют наиболее существенные элементы, которые определяют основу классификации банковских рисков [7]:

- тип или вид банка;

- состав клиента банка;

- влияние (возникновение) банковского риска;

- степень банковского риска;

- распределение банковского риска во времени;

- метод расчета риска;

- возможность управления банковским риском.

В рамках данной работы особое внимание уделяется кредитному риску банковского сектора. Кредитный риск проявляется в неисполнении обязательств дебитора перед банком, другими словами, возможность неуплаты заемщиком полученных ранее ссуд в сроки, предусмотренные кредитным договором.

Определение кредитного риска рассматривается многими отечественными исследователями: Сухаревым А.Я., Усоскиным В.М., Жариковым В.В. Белоглазовой Г.Н. и другими

Сухарев А.Я. определяет кредитный риск как «риск невыполнения долговых обязательств, принятых на себя заемщиком перед кредитором, т.е. риск того, что кредит останется непогашенным» [1].

Для Усоскина В.М. «кредитный риск – это риск неплатежей по банковской ссуде или ценной бумаге». При этом автор выделяет три разновидности кредитного риска: риск неплатежа по внутренним займам, риск злоупотреблений, риск по иностранным кредитам [10].

В учебном пособии Жарикова В.В. «кредитный риск представляет собой риск невыполнения кредитных обязательств перед кредитной организацией третьей стороной» [5].

Белоглазова Г.Н. рассматривает кредитный риск как риск, возникающий в случае неспособности, либо нежелания партнера действовать в соответствии с условиями кредитного договора [2].

В случае, когда банк, как упоминалось ранее, проводит рискованную кредитную политику – снижает требования к обеспечению кредитов, не отдает должного внимания кредитной истории – объем неуплат, в результате дефолта заемщика, достигает крупных размеров. Это в свою очередь может стать причиной банкротства или лишения банка лицензии, что и в том и в ином случае приводит к его ликвидации. По состоянию на 21 апреля 2017 года приказами Банка России были отозваны 16 лицензий на осуществление банковских операций у кредитных организаций, из них у одиннадцати одной из причин отзыва лицензии является проведение высокорискованной кредитной политики, связанной с размещением денежных средств в низкокачественные активы.

По состоянию на 01.01.2018 г. количество убыточных кредитных организаций составило 140 единиц (25% от общего числа кредитных организаций). Объем их убытков оценивается в 771 985,5 млн.руб. [9]. По сравнению с предыдущим годом число убыточных кредитных организаций сократилось на 38, однако объем убытков увеличился на 409 780,1 млн.руб.

Рассмотрим некоторые макропруденциальные показатели деятельности банковского сектора Российской Федерации.

Доля проблемных и безнадежных ссуд в общем объеме ссуд на начало 2017 года увеличилась на 8% по сравнению с 2016 годом и составила 9,4%. К 2018 году данный показатель составил 10%. Однако, отношение совокупной величины крупных кредитных рисков к капиталу с 2016 года уменьшилось на 14%, что может свидетельствовать о сокращении крупных кредитных рисков.

Согласно рисунку 2, наибольшую долю в структуре задолженности по кредитам составляет в 2018 году задолженность по кредитам, выданным физическим лицам – 30,6%. Среди отраслей экономики по задолженности преобладают кредиты, выданные организациям обрабатывающего производства (15,3%) и оптовой и розничной торговли, ремонта автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования (9,5%).

Рисунок 2 – Структура задолженности по кредитам, предоставленным кредитными организациями на 01.01.2018, в %

Анализ кредитного риска банка производится путем оценки структуры и качества кредитного портфеля. Под кредитным портфелем понимается отношение между банком и его контрагентами по поводу возвратного движения стоимости, имеющие форму требований кредитного характера [5].

Кредиты и прочие размещенные средства нефинансовым организациям и физическим лицам в 2017 году сократились на 6,9% в сравнении с предыдущим годом и составили 40 938,6 млрд. руб. Однако, в 2018 году данный показатель увеличился до 42 366,2 млрд.руб. Доля данных кредитов в активах банковского сектора уменьшилась с 53,0 в 2016 года до 49,7% в 2018 году. Это самое низкое значение указанного показателя за последние 13 лет.

Отношение совокупного объема кредитов экономике к ВВП в 2018 году также сократилось с 52,7 до 46,0% [9].

Удельный вес просроченной задолженности в общей сумме кредитов, депозитов и прочих размещенных средств банковского сектора на 01.01.2017 г. повысился с 3,8 до 5,2% по сравнению с 2015 годом [8]. К 2018 году данный показатель составил 5,16%. Стоит отметить, что доля просроченной задолженности по кредитам и прочим средствам, предоставленным индивидуальным предпринимателям, составляет 15,2%.

Активы банковского сектора, взвешенные по уровню риска, в 2018 году оцениваются в 77 884,2 млрд.руб., из них величина кредитного риска по активам, отраженным на балансовых счетах бухгалтерского учета составляет 42,9%

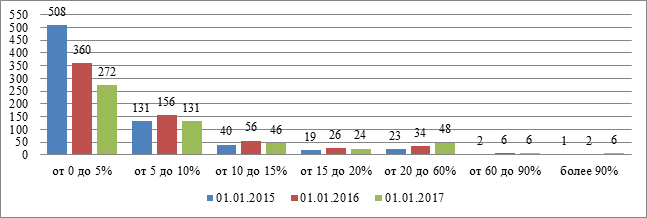

В 2017 году значительное сокращение наблюдается количества банков, у которых удельный вес просроченной задолженности не превышал 5% кредитного портфеля, с 508 до 272 (см. рис. 3). Однако у 60 банков удельный вес просроченной задолженности превышает 60%, и их количество за 2 года увеличилось на 34. Количество кредитных организаций, у которых просроченная задолженность отсутствует, на 01.01.2017 г. составило 55 единиц.

Рисунок 3 – Распределение кредитных организаций по удельному весу просроченной задолженности в кредитном портфеле

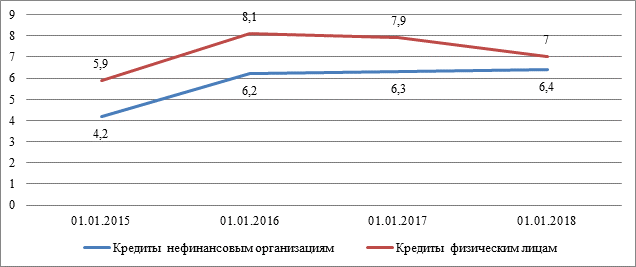

Удельный вес просроченной задолженности в кредитах нефинансовым организациям и физическим лицам наблюдается схожая тенденция: в 2016 году виден резкий скачок роста доли просроченной задолженности, а к 2017 году темпы роста замедлились, причем на 01.01.2017 г. отмечается снижение удельного веса просроченной задолженности в кредитах физическим лицам (см. рис. 4). Повышение удельного веса просроченной задолженности в кредитах физическим лицам в течение 2017 года достигло значения 8,2% при росте кредитов, предоставленных физическим лицам, на 1,1%, что выше максимума прошлого кризиса – 7,5% на 01.08.2010 г.

Рисунок 4 – Доля просроченной задолженности в кредитах и прочих средствах нефинансовым организациям и физическим лицам

Большая доля в задолженности по ссудам, предоставленным физическим лицам, приходится на ипотечные ссуды – 33,1%, на жилищные ссуды (кроме ипотечных) – 9,4%, на автокредиты – 5,6% [8].

Сумма крупных кредитных рисков по банковскому сектору в 2016 году увеличилась на 17,7% по сравнению с предыдущим годом, а в 2017 году сократилась на 10%. В 2018 году наблюдается незначительное увеличение данного показателя на 1% (21 247,1 млрд. руб.) [9]. Предположение, упоминаемое выше, о сокращении суммы крупных кредитных рисков с 2016 года подтвердилось.

Следует также обратить внимание на качество кредитного портфеля. По состоянию на 01.01.2018 г. удельный вес ссуд I и II категорий качества составлял 82,5%, доля ссуд IV и V категорий качества (плохих ссуд) за 2 года увеличилась с 6,8 до 9,5%. В целом в 2015-2018 гг. заметна тенденция снижения доли стандартных и нестандартных ссуд и увеличения доли сомнительных, проблемных и безнадежных ссуд (см. табл. 1).

Таблица 1 – Динамика структуры ссудной задолженности банковского сектора

|

Доля ссуд, классифицированных по категориям качества, % |

||||

|

01.01.15 |

01.01.16 |

01.01.17 |

01.01.18 |

|

|

Стандартные |

46,8 |

45,2 |

44,0 |

44,9 |

|

Нестандартные |

39,5 |

38,3 |

38,1 |

37,6 |

|

Сомнительные |

6,8 |

8,2 |

8,5 |

7,5 |

|

Проблемные |

2,2 |

2,4 |

3,0 |

3,1 |

|

Безнадежные |

4,6 |

5,9 |

6,5 |

6,9 |

Позитивным фактором за рассматриваемый период является поддержание на достаточно высоком уровне банками объема сформированных резервов на возможные потери по ссудам. По состоянию на 01.01.2018 г. сформированные резервы на возможные потери по ссудам составляли 9,3% от общего объема ссудной задолженности, в 2016 и 2017 гг. данный показатель находился на уровне 7,8 и 8,5% соответственно (см. табл. 2).

Таблица 2 – Характеристика резерва на возможные потери по ссудам по различным группам кредитного риска

|

Категория качества ссуд |

Фактически сформированный резерв, % |

|||

|

01.01.15 |

01.01.16 |

01.01.17 |

01.01.18 |

|

|

Стандартные |

0,0 |

0,0 |

0,0 |

0,0 |

|

Нестандартные |

2,1 |

1,8 |

1,9 |

2,8 |

|

Сомнительные |

15,7 |

18,0 |

16,9 |

19,2 |

|

Проблемные |

40,9 |

41,1 |

42,3 |

44,7 |

|

Безнадежные |

84,8 |

77,1 |

75,7 |

79,8 |

|

Всего |

6,5 |

7,8 |

8,5 |

9,3 |

Таким образом, в настоящее время наблюдается тенденция к росту удельного веса просроченной задолженности в банковском секторе РФ. В наибольшей степени фиксируется рост доли просрочек по кредитам, предоставленным физическим лицам. К 2018 году наблюдается увеличение доли крупных банковских рисков и доли ссуд IV и V категории качества. Все это в целом говорит о росте кредитного риска в банковском секторе, что в долгосрочной перспективе может привести к невозможности банка отвечать по своим обязательствам и его дальнейшей ликвидации.