Цель любого коммерческого предприятия – максимальное извлечение прибыли. Достаточный уровень извлеченной прибыли позволяет решить ряд задач, обуславливающих стабильность и эффективность бизнеса, а также реализация экономических функций государства – отчисление налогов. Сравнивая полученную прибыль и затраченные на нее ресурсы, можно сделать вывод об уровне эффективности предприятия в целом

Финансовое состояние предприятия – характеристика экономической деятельности предприятия, отражающая состояние капитала в процессе его кругооборота и способность предприятия к саморазвитию на данный момент времени. Финансовое состояние определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров по финансовым и другим отношениям. Провести финансовый анализ предприятия – это значит сформировать представление о его финансовом положении и оценить возможные финансовые риски, которое оно понесет. Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития предприятия и укрепления его финансовых отношений со всеми участниками предпринимательской деятельности.

К финансовым результатам относятся следующие показатели: валовая прибыль, прибыль от продаж, прибыль до налогообложения, прибыль от обычной деятельности (прибыль после налогообложения), нераспределенная прибыль. Убытки также относятся к нежелательным финансовым результатам. Эффективность деятельности предприятия оценивается с помощью показателей прибыльности и рентабельности

Проведем оценку результативности предприятия ООО «Торговый дом «РуссИнвест», занимающегося реализацией подшипниковой продукции и их комплектующих. Для оценки результативности предприятия необходимо провести следующие виды расчетов:

Таблица 1

Анализ финансовых результатов

|

Наименование показателя |

2014 год |

2015 год |

Отклонение

|

|

Выручка |

100792 |

138212 |

37 420 |

|

Себестоимость продаж |

(99579) |

(135967) |

36 388 |

|

Валовая прибыль(убыток) |

1213 |

2245 |

1 032 |

|

Коммерческие расходы |

- |

(1246) |

|

|

Управленческие расходы |

(14) |

(122) |

108 |

|

Прибыль(убыток) от продаж |

1199 |

877 |

-322 |

|

Доходы от участия в других организациях |

- |

- |

|

|

Проценты к получению |

- |

- |

|

|

Проценты к уплате |

- |

- |

|

|

Прочие доходы |

291 |

1789 |

1 498 |

|

Прочие расходы |

(394) |

(161) |

-233 |

|

Прибыль (убыток) до налогообложения |

1096 |

2505 |

1 409 |

|

Текущий налог на прибыль |

(219) |

(515) |

296 |

|

В т.ч. постоянные налоговые выплаты |

- |

5 |

|

|

Изменение отложенных налоговых обязательств |

- |

9 |

|

|

Чистая прибыль(убыток) |

877 |

1999 |

1 122 |

|

Совокупный финансовый результат периода |

877 |

1999 |

1 122 |

Таким образом, обобщим представленные нами данные. Проанализировав отчет о финансовых результатах за 2014 и 2015 гг, можно сделать следующие выводы – за 2015 год компания улучшила показатели финансовой деятельности, выручка увеличилась на 37 420 тыс. рублей, себестоимость продаж увеличилась на 36 388 тыс. рублей, валовая прибыль на 1032 тыс. рублей, прибыль от продаж уменьшилась на 322 тыс. рублей, прочие доходы увеличились на 1 498 тыс. рублей, а расходы сократились на 233 тыс. рублей, прибыль до налогообложения увеличилась на 1409 тыс. рублей, величина налога на прибыль увеличилась на 296 тыс. рублей, чистая прибыль предприятия стала больше на величину равную 1122 тыс. рублей.

Теперь проанализируем состояние чистого оборотного капитала и сделаем соответствующие выводы.

Таблица 2

Анализ чистого оборотного капитала

|

Показатель |

2014 год |

2015 год |

Отклонение |

|

Запасы, всего |

1 098 |

756 |

-342 |

|

Дебиторская задолженность, КФВ, денежные средства, прочие оборотные активы |

8 268 |

14 953 |

+6 685 |

|

Оборотные активы, всего |

9 366 |

15 709 |

+6 343 |

|

Долгосрочные пассивы, всего |

- |

9 |

+9 |

|

Краткосрочные пассивы, всего |

8 586 |

12 849 |

+4 263 |

|

Всего обязательств |

8 586 |

12 856 |

+4 272 |

|

Чистый оборотный капитал |

780 |

-2 851 |

-2 071 |

Чистый оборотный капитал рассчитывается как разница между Оборотными активами и Краткосрочными обязательствами.

Чистый оборотный капитал – это работающий капитал, который необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что организация не только может погасить свои обязательства, но и имеет финансовые ресурсы для расширяющейся деятельности в будущем.

Таким образом, проанализировав величину чистого оборотного капитала предприятия и рассчитав необходимые значения величин с помощью бухгалтерского баланса, можно сказать, что за прошедший 2015 год ситуация немного ухудшилась в сравнении с результатами 2014 года – положительная величина чистого оборотного капитала превратилась в отрицательную. Отсюда следует, что предприятие испытывает недостаток собственного капитала, а это, в свою очередь, в самом худшем случае может привести к банкротству предприятия, чего допускать не стоит. Руководству предприятия необходимо предпринять меры, результатом которых будет нормализация величины чистого оборотного капитала.

Исходя из полученных результатов и анализа величины чистого оборотного капитала, проанализируем платежеспособность предприятия следующим образом:

Платёжеспособность — это возможность предприятия вовремя и в полном размере погашать имеющиеся обязательства перед контрагентами. С её помощью определяется финансовое состояние организации.

Рассчитаем коэффициент платежеспособности по балансу предприятия:

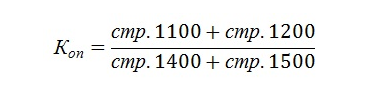

(1)

(1)

Коп. = (0+15709) / (9+12849) =15709/12858 = 1,22 – полученный результат свидетельствует о правильности расчета величины ЧОК. Значение данного коэффициента входит в интервал допустимых значений, но является достаточно низким. Это значит, что руководству компании необходимо предпринять меры, в результате которых произойдет снижение обязательств предприятия либо рост активов.

Основной и самый распространенный показатель оценивающий прибыльность предприятия — это коэффициент общей рентабельности. Данный показатель определяется как отношение прибыли до налогообложения к выручке от реализации товаров, работ и услуг, производимых предприятием.

Таблица 3

Показатели рентабельности

|

Коэффициент |

Формула расчета |

Значение |

Пояснение |

|

Рентабельности предприятия |

Прибыль (убыток) до налогообложения / выручка х 100% |

1,81 |

Оценивает прибыльность предприятия |

|

Рентабельности активов |

Чистая прибыль (убыток) / капитал * 100% |

1,28 |

Показывает эффективность вложений в ту или иную деятельность |

|

Рентабельности продаж |

Прибыль (убыток) от продаж / выручка (нетто) от продаж х 100% |

0,71 |

Позволяет определить, сколько прибыли предприятие имеет с каждого рубля выручки от реализации товаров, работ или услуг. Значение данного показателя говорит о том, что предприятие низко рентабельно. |

Проанализировав баланс предприятия, и рассчитав основные экономические показатели предприятия ООО «Торговый дом РуссИнвест» для оценки результативности деятельности предприятия можно сказать, что за последний год предприятие улучшило показатели финансовой деятельности: увеличилась выручка и себестоимость продаж, валовая прибыль, сократились расходы, увеличилось значение прибыли до налогообложения, чистой прибыли. Рассчитанные показатели рентабельности входят в интервал допустимых значений, что говорит об эффективности использования материальных, трудовых и денежных ресурсов, но имеют не самые высокие значения, которые могли бы быть. Предприятие является платежеспособным, то есть может вовремя и в полном размере погашать имеющиеся обязательства перед контрагентами, но уровень платежеспособности предприятия является низким, то есть принимает минимально допустимое значение из допустимого интервала значений – необходимо предпринять определенный комплекс мер по его улучшению, иначе в худшем случае, предприятию может грозить реальное банкротство.

Анализ результативности предприятия необходимо периодически проводить для того, чтобы своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности.