Инвестиционная компания – это относительно новый для России вид финансового учреждения, что, впрочем, и неудивительно, так как деятельность инвестиционных компаний возможна только в условиях рыночной экономики, при наличии частных капиталов. Правда, и в мировом масштабе этот финансовый институт довольно молод по сравнению с прочими, так как первые инвестиционные компании появились в США в 40-х годах прошлого века. Однако сейчас они являются непременными участниками финансовых рынков многих стран и служат одним из важных рычагов финансирования различных отраслей экономики

Для того чтобы повысить доход компании и повысить конкурентоспособность на рынке в наше время необходимо постоянно расширять спектр дополнительных услуг.

Одним из основных направлений формирования стратегических конкурентных преимуществ является предоставление услуг более высокого качества по сравнению с конкурирующими аналогами. На самом деле значимым ньюансом тут представляется обеспечение подобных услуг, которые удовлетворяли бы и даже превосходили ожидания целевых клиентов. Как правило, ожидания клиентов формируются на основе уже имеющегося у них опыта, а также информации, получаемой по прямым или массовым каналам маркетинговых коммуникаций. Исходя из этого, потребители выбирают производителя услуг и после их предоставления сравнивают свои ощущения о полученной услуге со своими ожиданиями. В случае если данный сервис никак не отвечает ожиданиям, вполне логично, что гости теряют к сервисной фирме всякий интерес, если же соответствует или превосходит их ожидания, они могут вновь обратиться к такому производителю услуг.

Актуальность работы – усиление конкурентоспособности в кризисный и посткризисный период обусловили необходимость привлечения и удержание клиентов за счет введения в деятельность компании дополнительных услуг.

Объект исследования – деятельность компании ООО «REAL CAPITAL»

Предмет исследования – Разработка дополнительной услуги по паркинг сервису в деятельность компании ООО «REAL CAPITAL»

Цель – разработать рекомендации по дополнительной услуге паркинг-сервиса в компании ООО «Real Capital»

Для реализации данной цели были поставлены следующие задачи:

1. Изучить рынок аналогичных компании с дополнительными услугами

2. Рассмотреть работу с клиентом в аспекте предоставления дополнительных услуг.

3. Разработать рекомендации по предоставления дополнительной услуги паркинг-сервиса в компании ООО «Real Capital»

1. ИНВЕСТИЦИОННАЯ КОМПАНИЯ – ОСНОВНЫЕ ПОНЯТИЯ, ФУНКЦИИ И РОЛЬ В СОВРЕМЕННОМ МИРЕ

1.1 Понятия и деятельность инвестиционной компании

Каждый человек хотя бы раз задавался вопросом: можно ли приумножить личные сбережения с помощью инвестиционных компаний? В современном мире, где рынок финансовых активов растет с каждым днем и разбираться в стоимости активов все сложнее и сложнее, особую популярность набирают инвестиции не напрямую инвестором, а через опытного посредника. В роли таких посредников выступают компании, которые предлагают своим клиентам возможности, которых нет у частного инвестора. Далее мы коротко рассмотрим понятие, деятельность инвестиционной компании, а также те преимущества, которые получает частный инвестор, став клиентом одной из таких компаний [5].

Инвестиционные компании – разновидность финансовых институтов, которые аккумулируют денежные средства инвесторов путем эмиссии собственных ценных бумаг (обязательств) и помещают их в ценные бумаги других эмитентов [1].

Деятельность инвестиционной компании – это организация выпуска ценных бумаг и выдача гарантий по их размещению в пользу третьих лиц, вложение средств в ценные бумаги, купля-продажа ценных бумаг от своего имени и за свой счет, в том числе путем котировки ценных бумаг (объявления на определенные ценные бумаги «цены продавца» и «цены покупателя», по которым инвестиционная компания обязуется их продавать и покупать).

1.2 Ресурсы, устав инвестиционного фонда

Инвестиционные компании формируют свои ресурсы только за счет собственных средств (средств учредителей) и эмиссии собственных ценных бумаг, реализуемых юридическими лицам. Инвестиционные компании не имеют права формировать свои привлеченные ресурсы за счет средств населения [1].

Деятельность инвестиционного фонда – это выпуск акций с целью мобилизации денежных средств инвесторов и их вложение от имени фонда в ценные бумаги, а также на банковские счета и во вклады. Все риски, связанные с такими вложениями, все доходы и убытки от изменений рыночной оценки таких вложений в полном объеме относятся на счет владельцев (акционеров) этого фонда и реализуются ими за счет изменения текущей цены акций фонда. Указанные операции являются исключительным видом деятельности инвестиционного фонда.

Инвестиционный фонд может быть образован в форме акционерного или паевого.

Акционерные инвестиционные фонды в России создавались на основе нормативной базы, адекватной периоду массовой чековой приватизации и состоянию фондового рынка в тот период. В настоящее время акционерным инвестиционным фондам в соответствии с законодательством предъявляются следующие требования. Деятельность инвестиционного фонда может осуществляться только открытыми акционерными обществами. Устав инвестиционного фонда должен содержать:

- положение о том, что предметом его деятельности является инвестирование в указанные в его инвестиционной декларации ценные бумаги либо в ценные бумаги и недвижимое имущество и (или) права на недвижимое имущество;

- инвестиционную декларацию, устанавливающую основные направления, цели и ограничения инвестиционной деятельности фонда, предельные доли его имущества, которые могут быть вложены в ценные бумаги и недвижимое имущество;

- порядок привлечения заемных средств;

- запрет на выкуп своих акций;

- запрет на выпуск иных эмиссионных ценных бумаг, кроме обыкновенных именных акций;

- запрет на осуществление иных, кроме инвестиционных, видов деятельности;

- порядок, место и сроки выплаты дивидендов [1].

1.3 Дополнительная услуга предприятия как аспект деятельности инвестиционного фонда

Обоснование стратегии финансирования инвестиционного проекта предполагает выбор методов финансирования, определение источников финансирования инвестиций и их структуры [6].

Метод финансирования инвестиционного проекта выступает как способ привлечения инвестиционных ресурсов в целях обеспечения финансовой реализуемости проекта.

В качестве методов финансирования инвестиционных проектов могут рассматриваться:

- самофинансирование, то есть. осуществление инвестирования только за счет собственных средств;

- акционирование, а также иные формы долевого финансирования;

- кредитное финансирование (инвестиционные кредиты банков, выпуск облигаций);

- лизинг;

- бюджетное финансирование;

- смешанное финансирование на основе различных комбинаций рассмотренных способов;

- проектное финансирование.

В экономической литературе существуют различные взгляды по вопросу о составе методов финансирования инвестиционных проектов. Одно из основных разногласий связано с пониманием термина «проектное финансирование». При всем многообразии толкований данного термина можно выделить его широкую и узкую трактовки:

– в широком определении под проектным финансированием понимается совокупность форм и методов финансового обеспечения реализации инвестиционного проекта. Проектное финансирование рассматривается как способ мобилизации различных источников финансирования и комплексного использования разных методов финансирования конкретных инвестиционных проектов; как финансирование, имеющее строго целевой характер использования средств для нужд реализации инвестиционного проекта;

- в узком определении проектное финансирование выступает как метод финансирования инвестиционных проектов, характеризующийся особым способом обеспечения возвратности вложений, в основе которого лежат исключительно или в основном денежные доходы, генерируемые инвестиционным проектом, а также оптимальным распределением всех связанных с проектом рисков между сторонами, участвующими в его реализации.

В дальнейшем изложении мы будем исходить из узкой трактовки проектного финансирования как одного из методов финансирования инвестиционных проектов [6].

Источники финансирования инвестиционных проектов представляют собой денежные средства, используемые в качестве инвестиционных ресурсов. Их подразделяют на внутренние (собственный капитал) и внешние (привлеченный и заемный капитал).

Внутреннее финансирование (самофинансирование) обеспечивается за счет предприятия, планирующего осуществление инвестиционного проекта. Оно предполагает использование собственных средств – уставного (акционерного) капитала, а также потока средств, формируемого в ходе деятельности предприятия, прежде всего, чистой прибыли и амортизационных отчислений. При этом формирование средств, предназначенных для реализации инвестиционного проекта, должно носить строго целевой характер, что достигается, в частности, путем выделения самостоятельного бюджета инвестиционного проекта.

Самофинансирование может быть использовано только для реализации небольших инвестиционных проектов. Капиталоемкие инвестиционные проекты, как правило, финансируются за счет не только внутренних, но и внешних источников.

Внешнее финансирование предусматривает использование внешних источников: средств финансовых институтов, нефинансовых компаний, населения, государства, иностранных инвесторов, а также дополнительных вкладов денежных ресурсов учредителей предприятия. Оно осуществляется путем мобилизации привлеченных (долевое финансирование) и заемных (кредитное финансирование) средств.

Каждый из используемых источников финансирования обладает определенными достоинствами и недостатками (таблица 1). Поэтому реализация любого инвестиционного проекта предполагает обоснование стратегии финансирования, анализ альтернативных методов и источников финансирования, тщательную разработку схемы финансирования [6].

Таблица 1 – Сравнительная характеристика источников финансирования инвестиционных проектов

|

Источники финансирования |

Достоинства |

Недостатки |

|

Внутренние источники (собственный капитал) |

Легкость, доступность и быстрота мобилизации. Снижение риска неплатежеспособности и банкротства. Более высокая прибыльность в связи с отсутствием необходимости выплат по привлеченным и заемным источникам. Сохранение собственности и управления учредителей |

Ограниченность объемов привлечения средств. Отвлечение собственных средств от хозяйственного оборота. Ограниченность независимого контроля за эффективностью использования инвестиционных ресурсов |

Продолжение таблицы 1

|

Внешние источники (привлеченный и заемный капитал) |

Возможность привлечения средств в значительных масштабах. Наличие независимого контроля за эффективностью использования инвестиционных ресурсов |

Сложность и длительность процедуры привлечения средств. Необходимость предоставления гарантий финансовой устойчивости. Повышение риска неплатежеспособности и банкротства. Уменьшение прибыли в связи с необходимостью выплат по привлеченным и заемным источникам. Возможность утраты собственности и управления компанией |

Принятая схема финансирования должна обеспечить:

- достаточный объем инвестиций для реализации инвестиционного проекта в целом и на каждом шаге расчетного периода;

- оптимизацию структуры источников финансирования инвестиций;

- снижение капитальных затрат и риска инвестиционного проекта.

Акционирование (а также паевые и иные взносы в уставный капитал) предусматривает долевое финансирование инвестиционных проектов. Долевое финансирование инвестиционных проектов может осуществляться в следующих основных формах:

- проведение дополнительной эмиссии акций действующего предприятия, являющегося по организационно-правовой форме акционерным обществом, в целях финансового обеспечения реализации инвестиционного проекта;

- привлечение дополнительных средств (инвестиционных взносов, вкладов, паев) учредителей действующего предприятия для реализации инвестиционного проекта;

- создание нового предприятия, предназначенного специально для реализации инвестиционного проекта.

Дополнительная эмиссия акций используется для реализации крупномасштабных инвестиционных проектов, инвестиционных программ развития, отраслевой или региональной диверсификации инвестиционной деятельности. Применение этого метода в основном для финансирования крупных инвестиционных проектов объясняется тем, что расходы, связанные с проведением эмиссии, перекрываются лишь значительными объемами привлеченных ресурсов [9].

Привлечение инвестиционных ресурсов в рамках акционерного финансирования может осуществляться посредством дополнительной эмиссии обыкновенных и привилегированных акций. В соответствии с российским законодательством номинальная стоимость выпущенных привилегированных акций должна быть не более 25% уставного капитала акционерного общества. Считается, что эмиссия привилегированных акций как форма акционерного финансирования является более дорогим источником финансирования инвестиционных проектов, чем эмиссия обыкновенных акций, так как по привилегированным акциям выплата дивидендов акционерам обязательна.

В то же время, обыкновенные акции в отличие от привилегированных дают их владельцам больше прав на участие в управлении, в том числе возможность контроля за строго целевым использованием средств на нужды финансирования инвестиционного проекта.

К основным преимуществам акционирования как метода финансирования инвестиционных проектов относят следующие:

- выплаты за пользование привеченными ресурсами не носят безусловный характер, а осуществляются в зависимости от финансового результата акционерного общества;

- использование привлеченных инвестиционных ресурсов имеет существенные масштабы и не ограничено по срокам;

- эмиссия акций позволяет обеспечить формирование необходимого объема финансовых ресурсов в начале реализации инвестиционного проекта, а также отсрочить выплату дивидендов до наступления того периода, когда инвестиционный проект начнет генерировать доходы;

- владельцы акций могут осуществлять контроль над целевым использованием средств на нужды реализации инвестиционного проекта.

Вместе с тем данный метод финансирования инвестиционных проектов имеет ряд существенных ограничений. Так, инвестиционные ресурсы акционерное общество получает по завершении размещения выпуска акций, а это требует времени, дополнительных расходов, доказательств финансовой устойчивости предприятия, информационной прозрачности и др. Процедура дополнительной эмиссии акций сопряжена с регистрацией, прохождением листинга, значительными операционными издержками. При прохождении процедуры эмиссии компании-эмитенты несут затраты на оплату услуг профессиональных участников рынка ценных бумаг, которые выполняют функции андеррайтера и инвестиционного консультанта, а также на регистрацию выпуска. В соответствии с российским законодательством с эмитента взимается пошлина за государственную регистрацию выпуска эмиссионных ценных бумаг, размещаемых путем подписки, – 0,2% номинальной суммы выпуска, но не более 100 000 тысяч рублей [10].

Следует также учитывать, что выпуск акций не всегда может быть размещен в полном объеме. Кроме того, после эмиссии акций компания должна проводить выплату дивидендов, периодически рассылать отчеты своим акционерам и тому подобное.

Дополнительная эмиссия акций ведет к увеличению акционерного капитала компании. Принятие решения о дополнительной эмиссии может привести к размыванию долей участия прежних акционеров в уставном капитале и уменьшению их доходов, хотя в соответствии с российским законодательством прежние акционеры обладают преимущественным правом на покупку вновь размещаемых акций. Акционерное общество, которое собирается финансировать инвестиционный проект путем дополнительной эмиссии акций, должно выработать эффективную стратегию повышения ликвидности и стоимости акций, предполагающую повышение степени финансовой прозрачности и информационной открытости эмитента, расширение и развитие деятельности, рост капитализации, улучшение финансового состояния и улучшение имиджа [11].

Для компаний иных организационно-правовых форм привлечение дополнительных средств, предназначенных для реализации инвестиционного проекта, осуществляется путем инвестиционных взносов, вкладов, паев учредителей или приглашаемых сторонних соучредителей в уставный капитал. Этот способ финансирования характеризуется меньшими операционными издержками, чем дополнительная эмиссия акций, однако в то же время более ограниченными объемами финансирования.

Создание нового предприятия, предназначенного специально для реализации инвестиционного проекта, выступает как один из способов целевого долевого финансирования. Он может применяться частными предпринимателями, учреждающими предприятие для реализации своих инвестиционных проектов и нуждающимися в привлечении партнерского капитала; крупными диверсифицированными компаниями, организующими новое предприятие, в том числе на базе своих структурных подразделений, для реализации проектов расширения производства продукции, реконструкции и переоснащения производства, реинжиниринга бизнес-процессов, освоения принципиально новой продукции и новых технологий; предприятиями, находящимися в сложном финансовом состоянии, которые разрабатывают антикризисные инвестиционные проекты в целях финансового оздоровления и так далее [6].

Финансовое обеспечение инвестиционного проекта в этих случаях осуществляется путем взносов сторонних соучредителей в формирование уставного капитала нового предприятия, выделения или учреждения материнской компанией специализированных проектных компаний – дочерних фирм, создания новых предприятий путем передачи им части активов действующих предприятий.

Одной из форм финансирования инвестиционных проектов путем создания нового предприятия, предназначенного специально для реализации инвестиционного проекта, является венчурное финансирование. Понятие «венчурный капитал» (от англ. venture – риск) означает рисковый капитал, инвестируемый, прежде всего, в новые сферы деятельности, связанные с большим риском. Венчурное финансирование позволяет привлечь средства для осуществления начальных стадий реализации инвестиционных проектов инновационного характера (разработка и освоение новых видов продукции и технологических процессов), характеризующихся повышенными рисками, но вместе с тем возможностями существенного возрастания стоимости предприятий, созданных в целях реализации данных проектов. В этом отношении венчурное инвестирование отличается от финансирования (путем покупки дополнительной эмиссии акций, паев и проч.) существующих предприятий, доли которых могут приобретаться в целях дальнейшей перепродажи [12].

Венчурное финансирование предполагает привлечение средств в уставный капитал предприятия инвесторов, которые изначально предполагают продать свою долю в предприятии после того, как ее стоимость в ходе реализации инвестиционного проекта возрастет. Доходы, связанные с дальнейшим функционированием созданного предприятия, будут получать те лица, которые приобретут у венчурного инвестора его долю.

Венчурные инвесторы (физические лица и специализированные инвестиционные компании) вкладывают свои средства в расчете на получение значительной прибыли. Предварительно они с помощью экспертов детально анализируют как инвестиционный проект, так и деятельность предлагающей его компании, финансовое состояние, кредитную историю, качество менеджмента, специфику интеллектуальной собственности. Особое внимание уделяется степени инновационности проекта, которая во многом предопределяет потенциал быстрого роста компании.

Венчурные инвестиции осуществляются в форме приобретения части акций венчурных предприятий, еще не котирующихся на биржах, а также предоставления ссуды или в других формах. Существуют механизмы венчурного финансирования, сочетающие различные виды капитала: акционерный, ссудный, предпринимательский. Однако в основном венчурный капитал имеет форму акционерного капитала [13].

К венчурным обычно относят небольшие предприятия, деятельность которых связана с большой степенью риска продвижения их продукции на рынке. Это предприятия, разрабатывающие новые виды продуктов или услуг, которые еще неизвестны потребителю, но имеют большой рыночный потенциал. В своем развитии венчурное предприятие проходит ряд этапов, каждый из которых характеризуется различными возможностями и источниками финансирования.

В первоначальном рубеже формирования венчурного предприятия, когда создается прототип продукта, требуются незначительные финансовые средства; вместе с тем отсутствует и спрос на данный продукт. Как правило, источником финансирования на этом этапе выступают собственные средства инициаторов проекта, а также правительственные гранты, взносы отдельных инвесторов.

Второй (стартовый) этап, на котором происходит организация нового производства, характеризуется достаточно высокой потребностью в финансовых средствах, в то время как отдачи от вложенных средств практически еще нет. Главная часть издержек здесь связана не столько с разработкой технологии производства продукта, сколько с коммерческой его составляющей (формирование маркетинговой стратегии, прогнозирование рынка и другое). Именно этот этап образно называют «долиной смерти», поскольку из-за отсутствия финансовых средств и неэффективного менеджмента 70–80% проектов прекращают свое существование. Большие компании, как правило, не участвуют в инвестировании венчурного предприятия в данный период его развития; главными инвесторами выступают физические лица, так называемые ангелы или бизнес-ангелы, вкладывающие личный капитал в осуществление рисковых проектов.

Третий этап является этапом раннего роста, когда начинается производство продукта и происходит его рыночная оценка. Поддерживается некоторая рентабельность, однако прирост капитала не является значительным. На этом этапе венчурное предприятие начинает демонстрировать заинтересованность для крупных корпораций, банков, других институциональных инвесторов. Для венчурного финансирования создаются фирмы венчурного капитала в форме фондов, трастов, ограниченных партнерств и др. Венчурные фонды обычно образуются путем продажи успешно работающего венчурного предприятия и создания фонда на определенный срок с определенным направлением и объемом инвестирования. При создании фонда в виде партнерства фирма-организатор выступает как главный партнер; она вносит незначительную часть капитала, привлекая средства других инвесторов, но полностью отвечает за управление фондом. После сбора целевой суммы фирма венчурного капитала закрывает подписку на фонд и переходит к его инвестированию. Разместив один фонд, фирма обычно переходит к организации подписки на следующий фонд. Фирма может управлять несколькими фондами, находящимися на различных стадиях развития, что способствует распределению и минимизации риска [14].

На завершающем этапе развития венчурного предприятия происходит выход венчурных инвесторов из капитала финансирумых ими компаний. Наиболее распространенными способами такого выхода являются: выкуп акций остальными собственниками финансируемой компании, выпуск акций посредством первичного размещения капитала, поглощение компании другой фирмой. В США успешные венчурные инвестиции обычно завершаются размещением акций на NASDAQ (крупнейшей фондовой площадке по торговле акциями молодых инновационных компаний) [15].

Рядом формировании новых технологий и широком распространении производимой продукции венчурные предприятия могут достигать высокого уровня рентабельности производства. При средней ставке доходности по государственным ценным бумагам в 6% венчурные инвесторы вкладывают свои средства, рассчитывая на годовую рентабельность, равную 20–25%.

Таким образом, исходя из характера венчурного предпринимательства, венчурный капитал является рисковым и вознаграждается за счет высокой рентабельности производства, в которое он инвестируется. Венчурный капитал имеет ряд и других особенностей. К ним можно отнести, в частности, ориентацию инвесторов на прирост капитала, а не на дивиденды на вложенный капитал. Поскольку венчурное предприятие начинает размещать свои акции на фондовом рынке через три–семь лет после инвестирования, венчурный капитал имеет длительный срок ожидания рыночной реализации и величина его прироста выявляется лишь при выходе предприятия на фондовый рынок. Соответственно и учредительская прибыль, являющаяся основной формой дохода на венчурный капитал, реализуется инвесторами после того, как акции венчурного предприятия начнут котироваться на фондовом рынке.

Для венчурного капитала характерно распределение риска между инвесторами и инициаторами проекта. В целях минимизации риска венчурные инвесторы распределяют свои средства между несколькими проектами, в то же время один проект может финансироваться рядом инвесторов. Венчурные инвесторы, как правило, стремятся непосредственно участвовать в управлении предприятием, принятии стратегических решений, так как они непосредственно заинтересованы в эффективном использовании вложенных средств. Инвесторы контролируют финансовое состояние компании, активно содействуют развитию ее деятельности, используя свои деловые контакты и опыт в области менеджмента и финансов [16].

Привлекательность вложений капитала в венчурные предприятия обусловлена следующими обстоятельствами:

- приобретение пакета акций компании с вероятно высокой рентабельностью;

- обеспечение значительного прироста капитала (от 15 до 80% годовых);

- наличие налоговых льгот.

Объемы венчурного финансирования в индустриальных странах динамично растут. Венчурный капитал приобретает решающую роль в развитии экономики. Это связано с тем, что именно благодаря венчурным предприятиям удалось реализовать значительное количество разработок в новейших областях промышленности, обеспечить быстрое перевооружение и реструктуризацию производства на современной научно-технической основе.

Крупнейший объем венчурных инвестиций в мире приходится на США (около 22 млрд долл.), далее с существенным отрывом следуют страны Западной Европы и Азиатско-Тихоокеанского региона. В России венчурный капитал находится в стадии своего становления: в настоящее время здесь функционируют 20 венчурных фондов, управляющие финансовыми средствами на сумму около 2 млрд долларов [18].

Основными формами кредитного финансирования выступают инвестиционные кредиты банков и целевые облигационные займы.

Инвестиционные кредиты банков выступают как одна из наиболее эффективных форм внешнего финансирования инвестиционных проектов в тех случаях, когда компании не могут обеспечить их реализацию за счет собственных средств и эмиссии ценных бумаг. Привлекательность данной формы объясняется, прежде всего:

- возможностью разработки гибкой схемы финансирования;

- отсутствием затрат, связанных с регистрацией и размещением ценных бумаг;

- использованием эффекта финансового рычага, позволяющего увеличить рентабельность собственного капитала в зависимости от соотношения собственного и заемного капитала в структуре инвестируемых средств и стоимости заемных средств;

- уменьшения налогооблагаемой прибыли за счет отнесения процентных выплат на затраты, включаемые в себестоимость.

Инвестиционные кредиты являются, как правило, средне- и долгосрочными. Срок привлечения инвестиционного кредита сопоставим со сроками реализации инвестиционного проекта. При этом инвестиционный кредит может предусматривать наличие льготного периода, то есть периода отсрочки погашения основного долга. Такое условие облегчает обслуживание кредита, но увеличивает его стоимость, так как процентные платежи исчисляются

с непогашенной суммы долга.

Инвестиционные кредиты в российской практике оформляются, как правило, в виде срочной ссуды со сроком погашения в интервале от трех до пяти лет на основе составления соответствующего кредитного соглашения (договора). В ряде случаев на этот срок банк открывает заемщику кредитную линию.

Для получения инвестиционного кредита необходимо соблюдение следующих условий:

- подготовка для банка-кредитора бизнес-плана инвестиционного проекта. Бизнес-план инвестиционного проекта служит инструментом принятия решений по кредитованию проекта исходя из эффективности проекта и возможности возврата кредита;

- имущественное обеспечение возврата кредита. В дополнение к бизнес-плану инвестиционного проекта должно быть предоставлено соответствующее обеспечение в виде залога имущества, гарантий и поручительства третьих лиц и др. Рыночная стоимость имущественного залога, оцениваемая за счет заемщика независимыми оценщиками, должна превышать сумму кредита, так как в случае невыполнения условий кредитного договора заемщиком ликвидационная стоимость залога может оказаться ниже рыночной, что приведет к убыткам банка-кредитора;

- предоставление банку-кредитору исчерпывающей информации, подтверждающей устойчивое финансовое состояние и инвестиционную кредитоспособность заемщика;

- выполнение гарантийных обязательств – ограничений, накладываемых на заемщика кредитором. В целях максимального снижения риска по предоставленному кредиту кредитор устанавливает в кредитном договоре ряд различных ограничивающих условий, обеспечивающих сохранение текущего финансового положения компании (ограничения капитальных расходов, ограничения на выплату дивидендов и перепродажу акций, ограничения на получение другой долгосрочной ссуды у нового кредитора, отказ от залога имущества другому кредитору, запрет на совершение сделок по аренде собственности и другое);

- обеспечение контроля кредитора за целевым расходованием средств по кредиту, предназначенного для финансирования конкретного инвестиционного проекта, например, открытие специального счета, с которого денежные средства перечисляются только на оплату предусмотренных в бизнес-плане инвестиционного проекта капитальных и текущих затрат.

Одной из разновидностей срочных ссуд, используемых для финансирования инвестиционных проектов, является ссуда под залог недвижимости (ипотечная ссуда).

Для финансирования инвестиционных проектов могут использоваться:

- стандартные ипотечные ссуды (погашение долга и выплата процентов осуществляются равными долями);

- ипотечные ссуды, предусматривающие неравномерные процентные платежи (например, на начальном этапе взносы увеличиваются с определенным постоянным темпом, а далее выплачиваются постоянными суммами);

- ипотечные ссуды с изменяющейся суммой выплат (в льготный период выплачиваются только проценты, и основная сумма долга не увеличивается);

- ипотечные ссуды с залоговым счетом (при выдаче ссуды открывается специальный счет, на который заемщик вносит определенную сумму как гарантию выплат взносов на первом этапе осуществления проекта).

Система ипотечного кредитования предусматривает механизм накоплений и долгосрочного кредитования под невысокий процент с рассрочкой его выплаты на длительные периоды.

В мировой практике используются различные виды систем ипотечного кредитования, в частности:

- система, включающая элементы ипотеки и оформления кредитов под залог объекта нового строительства с постепенным предоставлением сумм кредита;

- система, базирующаяся на оформлении закладной на имеющуюся недвижимость и получения под нее кредита на новое строительство;

- система, предусматривающая смешанное финансирование, при которой наряду с банковским кредитом используются дополнительные источники финансирования (жилищные сертификаты, средства граждан, предприятий, муниципалитетов и другое);

- система, предполагающая заключение контракта на куплю-продажу имеющейся недвижимости с отсрочкой передачи прав на нее на срок нового строительства [20].

Важной составляющей ипотечного кредитования является оценка имущества, предлагаемого в качестве обеспечения. В случае неплатежеспособности заемщика погашение задолженности будет происходить за счет стоимости залога, поэтому точность оценки залога при ипотечном кредитовании имеет особое значение. Оценка недвижимости определяется рядом факторов, основными из которых являются: спрос и предложение на недвижимость, полезность объекта, его территориальное расположение, доход от использования объекта.

В случае длительного и тесного сотрудничества банка-кредитора и заемщика для финансирования инвестиционного проекта банк может открывать заемщику инвестиционную кредитную линию. Инвестиционная кредитная линия представляет собой юридическое оформление обязательства кредитора перед заемщиком по предоставлению в течение определенного периода кредитов (траншей) по мере возникновения потребности заемщика в финансировании отдельных капитальных затрат по проекту в пределах согласованного лимита. Открытие инвестиционной кредитной линии имеет ряд преимуществ как для заемщика, так и для кредитора. Преимущества для заемщика состоят в сокращении накладных расходов и потерь времени, связанных с ведением переговоров и заключением каждого отдельного кредитного соглашения, а также экономии на процентном обслуживании сумм кредита, превышающих текущие потребности финансирования инвестиционного проекта. Для банка-кредитора помимо сокращения издержек, сопряженных с оформлением и обслуживанием кредитных договоров, облегчаются задачи рефинансирования (поиска источников) кредитных средств и уменьшаются риски невозврата кредита, так как суммы отдельных траншей меньше суммы кредита при его единовременном предоставлении. Вместе с тем банк-кредитор принимает на себя риски, связанные с изменением конъюнктуры на рынке ссудных капиталов, поскольку независимо от характера этих изменений он обязан выполнить свои обязательства перед заемщиком и предоставить ему кредит в полном соответствии с соглашением о кредитной

линии [21].

Выделяют рамочные (целевые) и револьверные инвестиционные кредитные линии. Рамочная кредитная линия предполагает оплату заемщиком ряда отдельных капитальных затрат в пределах одного кредитного контракта, реализуемого в течение определенного периода. Револьверная кредитная линия представляет собой ряд продлеваемых в пределах установленного срока кратко- и среднесрочных кредитных контрактов; при этом процентная ставка, как правило, бывает выше, чем ставка по традиционной срочной ссуде.

По соотношению начала платежей по траншам и срокам действия соглашения о кредитной линии различают:

- инвестиционные кредитные линии, для которых срок возврата и процентного обслуживания разновременных траншей относится на один момент времени (например, срок завершения кредитной линии);

- инвестиционные кредитные линии, для которых срок возврата и процентного обслуживания каждого отдельного транша меньше, чем срок действия соглашения о кредитной линии. В этом случае может возникнуть временной разрыв между получением достаточных доходов по проекту и обслуживанием первых траншей. Поэтому при разработке финансовой схемы обслуживания долга заемщику следует предусмотреть источники платежей, не связанные с проектом, или увеличить суммы последующих траншей на величину необходимых выплат.

Процентная ставка по инвестиционным кредитам обычно учитывает риск инвестиционного проекта. Она может рассчитываться путем увеличения базы процентной ставки (индексируемой, например, на изменение ставки рефинансирования Центрального банка) на премию за риск по рассматриваемому проекту.

Целевые облигационные займы представляют собой выпуск предприятием – инициатором проекта корпоративных облигаций, средства от размещения которых предназначены для финансирования определенного инвестиционного проекта.

Выпуск и размещение корпоративных облигаций дает возможность привлечь средства для финансирования инвестиционных проектов на более выгодных по сравнению с банковским кредитом условиях:

- не требуется необходимое банкам залоговое обеспечение;

- предприятие-эмитент имеет возможность привлечь значительный объем денежных средств на долгосрочной основе при меньшей стоимости заимствования, при этом оно получает прямой доступ к ресурсам мелких инвесторов;

- погашение основного долга по облигациям, в отличие от традиционного банковского кредита, происходит, как правило, по окончании срока обращения займа, что делает возможным обслуживание долга за счет доходов, генерируемых проектом;

- проспект эмиссии облигаций содержит лишь общее описание инвестиционного проекта, что исключает необходимость представления кредиторам детального бизнес-плана инвестиционного проекта;

- предприятие-эмитент не обязано предоставлять каждому из потенциальных покупателей облигаций внутреннюю финансовую информацию помимо той, которая содержится в проспекте эмиссии, а также отчет о ходе реализации инвестиционного проекта;

- в случае возможных осложнений, связанных с реализацией инвестиционного проекта предприятие-эмитент может осуществить выкуп собственных облигаций, причем цена выкупа может быть меньше сумм, полученных при первичном размещении облигаций;

- в силу раздробленности держателей облигаций минимизируется вероятность вмешательства кредиторов во внутреннюю деятельность предприятия;

- предприятие-эмитент получает возможность оперативного управления задолженностью, регулирования рисков, связанных с выпуском и обращением облигаций, оптимизации долга в соответствии с изменяющимися условиями внутренней и внешней среды путем предложения новых условий и использования различных комбинаций долговых ценных бумаг [22].

Вместе с тем привлечение средств путем выпуска целевого облигационного займа предъявляет ряд требований к компании-эмитенту. Прежде всего, компания-эмитент должна иметь устойчивое финансовое состояние, обоснованный и рациональный внутренний бизнес-план инвестиционного проекта, нести издержки, связанные с эмиссией и размещением облигаций. Как правило, для прохождения сложной процедуры эмиссии облигаций компании прибегают к услугам профессиональных участников рынка ценных бумаг – инвестиционных компаний и банков, затраты на оплату услуг которых достигают 1–4% номинала выпуска для больших объемов облигационного займа. Кроме того, при выпуске облигаций, являющихся, как и акции, эмиссионными ценными бумагами, эмитенты уплачивают пошлину за государственную регистрацию этого выпуска.

Преимущества облигаций проявляются лишь в случае значительных объемов заимствования, которые могут позволить себе лишь достаточно крупные компании. Это объясняется не только значительными эмиссионными затратами и тем, что при небольших объемах эмиссии облигации являются недостаточно ликвидными. Между тем именно высокая ликвидность корпоративных облигаций является одной из наиболее привлекательных для инвесторов характеристик. Функционирование вторичного рынка позволяет определить объективные параметры облигационных выпусков, на которые ориентируется эмитент при разработке условий облигационного займа, выявить объективные значения процентных ставок по привлечению и размещению денежных ресурсов для эмитентов с различным уровнем кредитного

риска [23].

Разработка условий целевого облигационного займа предполагает установление следующих основных параметров:

- объем заимствования, который определяется потребностями эмитента в привлечении средств для реализации инвестиционного проекта, возможностями рынка удовлетворить эти потребности по цене, обеспечивающей требуемую доходность инвестора, а также требованиями законодательства.

Согласно российскому законодательству номинальная стоимость всех облигаций не должна превышать размер уставного капитала общества либо величину обеспечения, предоставленного третьими лицами для цели выпуска облигаций;

- срок заимствования, который зависит от периода реализации инвестиционного проекта, особенностей рыночной конъюнктуры и законодательных ограничений. В Российской Федерации срок обращения корпоративных облигаций не может быть менее года;

- номинал облигации, определяемый требованиями ликвидности и размером затрат на обслуживание облигационного займа;

- дата и цена погашения облигационного займа. Дата погашения облигационного займа определяется сроком заимствования, а также в ряде случаев дополнительными условиями. Цена погашения зависит от вида облигации (для купонных ценных бумаг ценой погашения является номинальная стоимость, дисконтные облигации погашаются с дисконтом от номинальной стоимости), а также текущей и перспективной конъюнктуры на рынке ценных бумаг;

- форма выпуска облигации (документарная, бездокументарная, именная, предъявительская). При выборе данного параметра эмитент ориентируется на размер затрат, связанный с обращением того или иного вида облигации;

- форма выплаты дохода (облигации с фиксированным купоном, облигации с плавающим купоном, дисконтные облигации или облигации с нулевым купоном). Выбор этого параметра зависит от особенностей финансируемого инвестиционного проекта, а также тенденций рыночной конъюнктуры. Так, в условиях повышения процентных ставок на финансовом рынке в период обращения облигации предпочтительной для эмитента формой являются облигации с фиксированным купоном;

- периодичность и размер купонных выплат, в основе установления которых лежит балансирование противоположно направленных факторов: с одной стороны, величины расходов на обслуживание облигационного долга, с другой стороны – требуемой инвесторами доходности. При этом особое значение приобретает степень кредитоспособности эмитента, определяющая уровень кредитного риска. Величина премии за риск зависит от кредитного рейтинга, присваиваемого эмитенту международными или национальными рейтинговыми агентствами, а также кредитного рейтинга страны;

- страна и валюта заимствования. По отношению к национальному рынку облигации могут быть внутренними, которые эмитируются резидентами и номинируются, как правило, в национальной валюте, и внешними, размещаемыми на внешних рынках. Внешние облигации подразделяют на иностранные облигации, размещаемые за рубежом, как правило, в валюте страны размещения, и еврооблигации, размещаемые за пределами как страны-заемщика, так и той страны, в валюте которой они номинированы;

- дополнительные условия выпуска облигаций, целью которых является минимизация затрат на обслуживание займа, компенсация рисков и других параметров, которые могут снизить инвестиционную привлекательность облигаций. К облигациям, предоставляющим дополнительные преимущества для инвесторов, относят, в частности: облигации с правом досрочного отзыва; облигации, конвертируемые в акции; обеспеченные облигации, исполнение обязательств по которым обеспечивается залогом, специальным фондом или гарантиями. В России размещение облигаций без обеспечения допускается не ранее третьего года существования общества и при условии надлежащего утверждения к этому времени двух годовых балансов общества. Залогового обеспечения также не имеют биржевые облигации, размещаемые на открытых торгах фондовой биржи [24].

Лизинг (от англ. lease – аренда) – это комплекс имущественных отношений, возникающих при передаче объекта лизинга (движимого и недвижимого имущества) во временное пользование на основе его приобретения и сдачу в долгосрочную аренду. Лизинг является видом инвестиционной деятельности, при котором арендодатель (лизингодатель) по договору финансовой аренды (лизинга) обязуется приобрести в собственность имущество у определенного продавца и предоставить его арендатору (лизингополучателю) за плату во временное пользование.

Особенности лизинговых операций по сравнению с традиционной арендой заключаются в следующем:

- объект сделки выбирается лизингополучателем, а не лизингодателем, который приобретает оборудование за свой счет;

- срок лизинга, как правило, меньше срока физического износа оборудования;

- по окончании действия контракта лизингополучатель может продолжить аренду по льготной ставке или приобрести арендуемое имущество по остаточной стоимости;

- в роли лизингодателя обычно выступает кредитно-финансовый институт – лизинговая компания, банк.

Выступая как разновидность кредита в основной капитал, лизинг вместе с тем отличается от традиционного кредитования. Обычно лизинг рассматривают как форму кредитования приобретения (пользования) движимого и недвижимого имущества, альтернативную банковскому кредиту. Преимущества лизинга перед кредитованием состоят в следующем:

- компания-лизингополучатель может получить имущество в лизинг для реализации инвестиционного проекта без предварительного накопления определенной суммы собственных средств и привлечения иных внешних источников;

- лизинг может быть единственным методом финансирования инвестиционных проектов, реализуемых компаниями, еще не имеющими кредитной истории и достаточных активов для обеспечения залога, а также компаний, находящихся в трудном финансовом положении;

- оформление лизинга не требует таких гарантий, как получение банковского кредита, поскольку обеспечением лизинговой сделки является имущество, взятое в лизинг;

- использование лизинга повышает коммерческую эффективность инвестиционного проекта, в частности, за счет льгот по налогообложению и применения ускоренной амортизации, а также удешевления некоторых работ, связанных с приобретением имущества (например, участие в предпродажной подготовке оборудования, контроль качества, монтаж оборудования, консультационные, координирующие и информационные услуги и др.);

- лизинговые платежи отличаются значительной гибкостью, они обычно устанавливаются с учетом реальных возможностей и особенностей конкретного лизингополучателя;

- если банковский кредит на приобретение оборудования выдается обычно в размере 60–80% его стоимости, то лизинг обеспечивает полное финансирование капитальных затрат, причем не требующее немедленного начала выплат лизинговых платежей [25].

Основные элементы лизинговых операций: предмет лизинга, субъекты лизинга, срок лизинга, услуги, предоставляемые по лизингу, лизинговые платежи.

Предметом лизинга может быть движимое и недвижимое имущество за исключением земельных участков и других природных объектов.

Субъектами лизинга в зависимости от его вида могут быть две и более сторон. В классической лизинговой сделке участвуют изготовитель (поставщик) лизингового имущества, лизингодатель (лизинговые фирмы, компании и банки) и лизингополучатель (предприятие, нуждающееся в лизинговом имуществе). Однако в случае реализации масштабных проектов число участников может увеличиться.

Субъектов лизинга можно подразделить на прямых и косвенных участников.

К прямым участникам относят:

- лизинговые фирмы, компании и банки, выступающие как лизингодатели;

- производственные (промышленные и сельскохозяйственные), торговые и транспортные предприятия и население (лизингополучатели);

- поставщики объектов сделки — производственные (промышленные) и торговые компании.

- Косвенными участниками являются:

- коммерческие и инвестиционные банки, кредитующие лизингодателя и выступающие гарантами сделок;

- страховые компании;

- брокерские и другие посреднические фирмы.

Выводы:

1. Современные отечественные разработки в области методов оценки эффективности инвестиций базируются на принципах, широко применяемых в мировой практике. В их числе: рассмотрение проекта на протяжении всего его жизненного цикла; сопоставимость условий сравнения различных проектов (вариантов проекта); оценка возврата вложенных средств на основе показателей денежных потоков, связанных с проектом; учет фактора времени; принцип положительности и максимума эффекта; выбор нормы дисконта; учет наличия разных участников проекта и несовпадения их интересов; учет наиболее существенных последствий проекта; сравнение «с проектом» и «без проекта»; многоэтапность оценки; учет влияния инфляции; учет влияния неопределенности и рисков; учет потребности в оборотном капитале [26].

2. В согласовании с стандартный методологией выделяют следующие виды эффективности инвестиционного проекта: эффективность проекта в целом; эффективность участия в проекте. Результативность плана в полном содержит общественную (социально-экономическую) эффективность проекта и коммерческую эффективность проекта. Эффективность участия в проекте включает: эффективность участия предприятий в проекте; эффективность инвестирования в акции предприятия; региональную и народнохозяйственную эффективность; отраслевую эффективность; бюджетную эффективность [27].

3. Денежный поток инвестиционного проекта формируется денежными поступлениями (притоками) и платежами (оттоками) при реализации инвестиционного проекта, которые зависят от времени расчетного периода. Он включает денежные потоки от инвестиционной, операционной и финансовой деятельности [28].

4. Под финансовой реализуемостью инвестиционного проекта понимают обеспечение такой структуры денежных потоков, при которой на каждом шаге расчета имеется достаточное количество денег для осуществления проекта. Анализ производительности инвестиционных проектов базируется на сопоставлении притоков и оттоков денежных средств, связанных с его реализацией, что предполагает проведение процедуры дисконтирования – приведение значений разновременных денежных потоков к их стоимости на определенный момент времени с использованием нормы дисконта. Различают следующие нормы дисконта: коммерческую, участника проекта, социальную, бюджетную [28].

5. Критерии оценки инвестиционных проектов определяют меру интегрального эффекта, полученного в результате реализации инвестиционного проекта, а также характеризуют соотношение ожидаемых доходов от инвестиционных вложений и затрат на их осуществление. Они подразделяются на две группы: основанные на учетных оценках и основанные на дисконтировании. Первой группе соответствуют простые или простейшие методы, предполагающие использование учетных показателей (чистый доход, рентабельность инвестиций, срок окупаемости, индексы доходности, максимальный денежный отток), второй – сложные методы или методы, основанные на дисконтировании, где критериальными показателями служат: чистый дисконтированный доход, индексы доходности с учетом дисконтирования, внутренняя норма доходности, срок окупаемости инвестиций с учетом дисконтирования, максимальный денежный отток с учетом дисконтирования [30].

6. Важнейшим условием объективной оценки эффективности инвестиционных проектов является учет неопределенности и риска. Под неопределенностью понимают неполноту и неточность информации об условиях реализации проекта, под риском – возможность возникновения таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта. В целях оценки устойчивости и эффективности проекта в условиях неопределенности используют методы укрупненной оценки устойчивости, расчета уровней безубыточности, вариации параметров.

7. Под методом финансирования инвестиционного проекта понимают способ привлечения инвестиционных ресурсов в целях обеспечения финансовой реализуемости проекта. Основными методами финансирования инвестиционных проектов являются: самофинансирование, акционирование, а также иные формы долевого финансирования; кредитное финансирование (инвестиционные кредиты банков, выпуск облигаций); лизинг; бюджетное финансирование; смешанное финансирование (на основе различных комбинаций этих способов); проектное финансирование.

2. ОБЩАЯ ХАРАКТЕРИСТИКА ДЕЯТЕЛЬНОСТИ ИНВЕСТИЦИОННОЙ КОМПАНИИ OOO «REAL CAPITAL»

2.1 Описание инвестиционной компании OOO «REAL CAPITAL»

Компания Real Capital основана в январе 2007 года на базе отдела операций с коммерческой недвижимостью агентства «Новая квартира». Собранный навык, понимание особенности регионального рынка и нормализованные взаимосвязи с стабилизирующими организациями дают возможность фирмы в высочайшем степени исполнять требования наших покупателей. По ряду проектов мы сотрудничаем с московским отделением международного консультанта по недвижимости – компанией CB Richard Ellis [2].

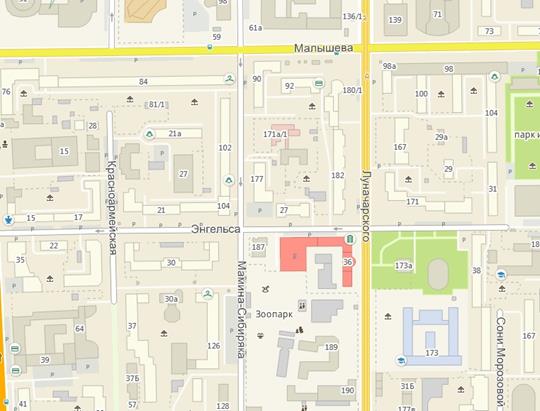

Инвестиционная компания Real Capital находится в Деловом Доме «Филитц» по адресу Энгельса, 36.

В управлении Real Capital находится более 45 000 кв.м. торговой и офисной недвижимости разного формата. Опыт работы с небольшими объектами. Более 8-ти лет Real Capital управляет своими объектами недвижимости и объектами клиентов.В штате компании менеджеры, которые занимаются недвижимость более 10-ти лет. Опытные юристы не позволят создать опасность со стороны органов власти по вашим объектам.

Отлаженная технология эксплуатации и взаимодействия с арендаторами. Эффективный брокеридж объектов. На протяжении 3-х последних лет арендная ставка по объектам, находящимся в управлении компании превышала рыночную на 10%-20%. Такой результат достигается за счет эффективного подбора арендаторов и эффективной эксплуатации объектов[2].

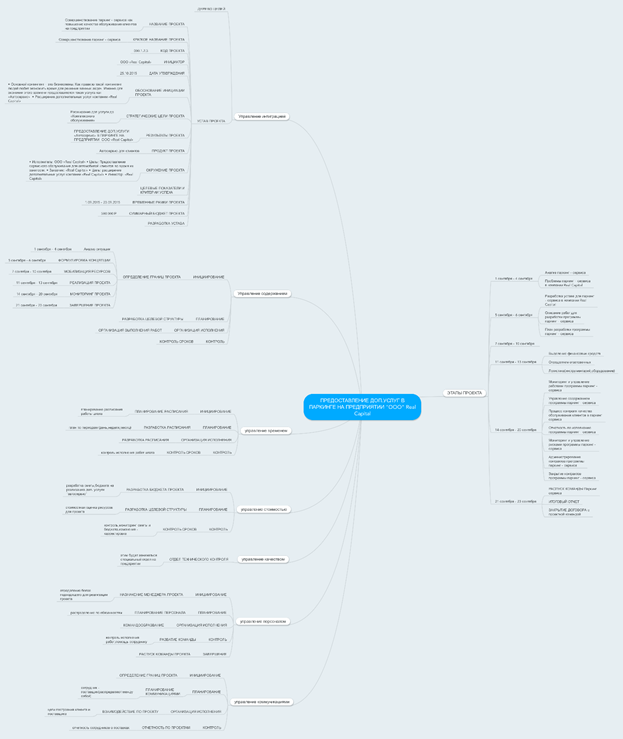

Общая численность штата работников предприятия – 29 человек. Опыт успешной деятельности сотрудников компании на рынке недвижимости более 9 лет. Организационная структура представлена на рисунке 1.

Специалист АХО

Рисунок 1 - Организационная структура предприятия

Директор компании развивает новые направления, ищет новые пути сбыта, заботиться о своевременном финансировании и выплат, подготовке кадров и повышении их классификации, а также неукоснительном выполнении планов, поставленных им перед подчиненными подготовке. Вырабатывает стратегию организации и следит за её достижением подчиненными.

Следующим уровнем, является Руководитель управляющей компании.

В его обязанности входит:

Организовать производственно-хозяйственную деятельность на основе широкого использования новейшей техники и технологии, прогрессивных форм управления и организации труда, научно-обоснованных нормативов материальных, финансовых и трудовых затрат, изучения конъюнктуры рынка и передового опыта в целях всемерного повышения технического уровня и качества услуг, экономической эффективности ее производства, рационального использования производственных резервов и экономного расходования всех видов ресурсов.

Следующим уровнем, являются Руководитель департамента продаж .

В его обязанности входит:

Руководит сбытом продукции компании, разрабатывает ценовую и скидочную политику.

Организует и контролирует работу менеджеров по продажам.

Координирует разработку перспективных и текущих планов сбыта продукции.

Организует работу по ведении, анализу и систематизации клиентской базы.

Контролирует состояние дебиторской и кредиторской задолженности клиентов.

Разрабатывает критерии оплаты менеджеров отдела продаж.

Организует обучение, тренинги для менеджерского состава (совместно с отделом развития).

Участвует в организации и проведении выставок.

Решает рекламационные вопросы по товару с клиентами, составлять необходимую документацию.

Следующим уровнем, являются Руководитель Девелоперской компании

В его обязанности входит:

- Планирование и руководство деятельностью строительной организации.

- Координация взаимодействия структурных подразделений строительной организации.

- Распределение обязанностей и определение степени ответственности работников строительной организации.

- Контроль за соблюдением стандартов качества работы.

- Выявление и анализ проблем в работе строительной организации ипринятие мер к их разрешению.

- Представление интересов строительной организации в суде, арбитраже, органах государственной власти и управления, а также во взаимоотношениях с иными хозяйствующими субъектами.

Следующим уровнем, являются Руководитель Агентства недвижимости.

В его обязанности входит:

- Руководство и контроль за деятельностью офиса его структурными подразделениями;

- Решение вопросов тактического и оперативного планирования и организации эффективной деятельности офиса;

- Разработка целевых программы, определение перспективных направлений деятельности офиса;

- Постановка задач руководителям структурных подразделений по активизации продаж, совершенствованию работы с клиентами, разработке и реализации целевых программ;

- Организация надлежащего учета, ведение и хранение документации в структурных подразделениях (базы данных, договора, доверенности и т.д.);

- Управление персоналом подчиненных подразделений, разработка и проведение мероприятий по профессиональному развитию сотрудников, повышению их мотивации;

- Осуществление представительских функций.

Следующим уровнем, являются Руководитель Департамента финансов

В его обязанности входит:

- Определяет финансовую политику компании, разрабатывает и осуществляет меры по обеспечению ее финансовой устойчивости.

- Руководит работой по управлению финансами исходя из стратегических целей и перспектив развития компании, по определению источников финансирования с учетом рыночной конъюнктуры.

- Осуществляет анализ и оценку финансовых рисков, разрабатывает меры по сведению их к минимуму, обеспечивает контроль за соблюдением финансовой дисциплины, своевременным и полным выполнением договорных обязательств и поступлением доходов, порядком оформления финансово-хозяйственных операций с поставщиками, заказчиками, кредитными организациями, а также операций внешнеэкономической деятельности.

- Возглавляет работу по формированию налоговой политики компании, налоговому планированию и оптимизации налогообложения, совершенствованию учетной политики, по подготовке и проведению эмиссии ценных бумаг, анализу и оценке инвестиционной привлекательности проектов и целесообразности вложения средств, регулированию соотношения собственного и заемного капитала.

- Следующим уровнем, являются Руководитель Департамента финансов.

В его обязанности входит:

Осуществляет общее руководство проектным офисом. Организует планирование работ проектного офиса. Разрабатывает бюджет проекта и контролирует ход финансирования проекта. Контролирует исполнение оперативного плана-графика проектных работ и принимает меры по решению возникших проблем. Анализирует выполнение проектных работ, формирует отчет о статусе проекта. Обеспечивает единую методологию внедрения системы в рамках проекта.

Миссия компании «Real Capital» обеспечивать оказание клиентам наибольшего возможного количества услуг с соответствующим качеством, чтобы иметь статус лидера на рынке недвижимости.

Обращаясь в компанию «Real Capital», клиенту в первую очередь объясняют, какие услуги он приобретает и как ими воспользоваться, а также гарантии и обязательства агентства и свои права.

В компании «Real Capital» предлагают следующие услуги:

Услуга «Управления недвижимостью»

С точки зрения управления недвижимостью субъектами рынка недвижимости выполняются следующие виды воздействия на недвижимость:

1. Государственное регулирование рынка недвижимости-.

а) путем прямого вмешательства, то есть прямое административное управление, включающее в себя:

- создание законов, постановлений, правил, инструкций и положений, регулирующих функционирования рынка недвижимости;

- введение механизма ответственности за нарушение нормативных требований при совершении сделок с объектами недвижимости;

- контроль за соблюдением всеми субъектами рынка недвижимости установленных норм и правил;

- регистрация прав на объекты недвижимости и сделок с ними;

- лицензирование предпринимательской деятельности в сфере недвижимости.

б) путем косвенного воздействия, то есть экономические методы управления рынком недвижимости:

- налогообложение объектов недвижимости и предоставление льгот;

- реализация государственных целевых программ;

- установление амортизационных норм;

- реформирование жилищно-коммунального хозяйства;

- комплексное решение вопросов землепользования и приватизации земли, развития инженерной инфраструктуры и т.д.

Состав услуги управления: тщательный анализ рынка для определения позиции, адекватной цели клиента [2].

Характер и интенсивность существующей конкуренции определяются следующими факторами:

1. Число конкурентов. Чем больше число конкурентов, тем выше интенсивность конкуренции. Наибольшее число участников банковской конкуренции в нашей стране наблюдается в таких отраслях, как сберегательное дело, инвестиционное посредничество, расчетно-кассовое обслуживание, валютное обслуживание, агентское обслуживание. Наименьшим числом конкурентов характеризуются кредитование (особенно косвенное), доверительное управление, консультационное и информационное обслуживание, хранение, охрана и транспортировка ценностей.

2. Соотношение сил конкурентов. Чем более ровный по силам состав конкурентов наблюдается в отдельной отрасли, тем больше будет интенсивность конкуренции между ними. В случае значительного неравенства сил, напротив, интенсивность конкуренции незначительна.

3. Темпы роста отрасли. При быстром росте отрасли спрос постоянно опережает предложение, что дает возможность организациям получать прибыль, не ущемляя интересы конкурентов. При замедлении роста или спаде производства конкуренция усиливается.

4. Степень дифференциации предлагаемых услуг. Дифференциация – это индивидуализация продуктов и услуг, придание им характеристик, отличающих их от аналогичных продуктов и услуг других организаций. Чем меньше услуги конкурентов отличаются друг от друга, тем больше интенсивность конкуренции. Высокая степень дифференциации ставит конкурентов в «неравное положение», то есть действует аналогично фактору неравенства сил конкурентов.

5. Уровень издержек конверсии. Издержки конверсии – это затраты производителей, связанные с изменениями ассортимента выпускаемой продукции и целевой группы потребите

Услуга «Технический и юридический аудит объекта»

Основная цель Технического Аудита объекта недвижимости – оценка состояния объекта для принятия решения о приобретении или реновации в связи с выявлением строительных дефектов и в целях подготовки претензии подрядчику или другому исполнителю.

Аудит позволяет определить технические риски, принять взвешенное решение о приобретении актива или оценить его текущее состояние, сократить в ходе переговоров затраты на приобретение актива или затраты на устранение дефектов, оценить бюджет на содержание актива в перспективе.

Конкретный результат консультирования – идентификация рисков, сокращение издержек Инвестора.

В ходе выполнения Технического Аудита объекта недвижимости мы осуществим:

Анализ исходно-разрешительной документации.

Анализ технической документации.

Анализ инженерно-технического обеспечения.

Анализ текущего состояния объекта, в том числе инженерных систем (визуальный осмотр), выявление дефектов и выдача дефектной ведомости.

Оценка затрат на устранение дефектов, при необходимости оценка затрат на эксплуатационные расходы и капитальный ремонт.

Выявление и оценка рисков.

Юридический аудит, подготовленный по итогам проведения правовой экспертизы включает в себя такие разделы как:

- проверка недвижимости: наличие ограничений, залогов, арестов, иных обременений, отсутствие прав третьих лиц, проверка текущих собственников;

- наличие права собственности на объект недвижимости у предполагаемых участников сделки;

- анализ правоустанавливающих документов застройщика на объекты строительства;

- проверка задолженностей по платежам за услуги ЖКХ, телефон, недоимки по налогам;

- правовая экспертиза правоустанавливающих и иных документов, необходимых для совершения сделки;

- проверка и анализ юридической истории объекта недвижимости;

- выявление и оценка экономических и правовых рисков совершения сделки;

- подготовка рекомендаций по правовой защите интересов при совершении сделки.

Услуга «Организация технической эксплуатации объекта»

Техническая эксплуатация зданий – это целый комплекс услуг по управлению недвижимостью, эксплуатации и техническому обслуживанию инфраструктуры объектов жилой и нежилой недвижимости. Техническое обслуживание жилищного фонда так же включает в себя и технические осмотры, планово-предупредительные и текущие ремонты, санитарное содержание.

Основная цель технической эксплуатации объектов недвижимости – достижение наиболее эффективного использования жилищного фонда при наиболее целесообразной эксплуатации недвижимости.

Услуга «Взаимодействие с контролирующими органами»

К сожалению, на сегодняшний день,у большинства предпринимателей общение с сотрудниками налоговых и трудовых инспекций, иных контролирующих органов не вызывает особых положительных эмоций. Связано это как с сутью таких органов, так и с их манерой общения. Возьмем, к примеру, налоговую инспекцию. Цель работы сотрудников – собрать как можно больше налогов или вернуть их как можно меньше. Естественно, что это противоречит цели предпринимателя – заработать как можно больше. При этом не стоит думать, что только предприниматели нарушают закон (сознательно или несознательно). То же самое делают и сотрудники контролирующих органов.

Для того чтобы минимизировать общение своих клиентов (с которыми у нас заключены договора на бухгалтерское обслуживание или на ведение кадрового делопроизводства), мы рекомендуем им не общаться

с сотрудниками таких органов за исключением случаев, когда иначе нельзя. Если нашему клиенту звонит сотрудник налогового органа, мы рекомендуем переадресовывать звонок к нам и мы позаботимся об этой проблеме. И только в редких ситуациях, когда по закону клиент обязан лично общаться с налоговой инспекцией (другими органами), мы скажем клиенту об этом, порекомендуем схему поведения и в случае возможности (или при необходимости) будем присутствовать при таком общении.

Аналогичная ситуация с письменными запросами. В случае, если наш клиент получает письменный запрос от налоговой инспекции (других контролирующих органов), по тематике, которой мы занимаемся (бухгалтерское обслуживание, расчет налогов, зарплаты, трудовые отношения), клиент пересылает запрос нам и мы сами урегулируем максимальное количество проблем или скажем, как их урегулировать.

Стоит учитывать, что мы используем только законные методы взаимодействия с проверяющими органами, что не всегда может нравится их сотрудникам.

Во многих случаях мы можем проконсультировать клиента на тему взаимодействия с государственными органами и по другим вопросам.

В большинстве случаев, стоимость нашего общения

с контролирующими органами включена в базовый тариф. Однако в ряде случаев, мы можем выставить клиенту счет на доплату, о чем заранее предупредим.

Заключив с нами договор на бухгалтерское обслуживание или кадровое делопроизводство, Вы можете быть уверены в том, что максимальное количество Ваших проблем мы возьмем на себя.

Услуга «Привлечение и контроль работы подрядчиков»

В самом деле, практически ни одна проектная организация не может ВСЁ делать сама. А если не удается выполнить работы самостоятельно, рассматривается возможность привлечения кого-то, кто может выполнить эти работы. Причем для заказчика в большинстве случаев нет разницы, самостоятельно организация выполняет работы, либо привлекает кого-то со стороны. Заказчику важно получить качественный продукт (проект), а это означает, что кто бы ни выполнял работы, заказчик спросит с нас, с проектной организации, выполняющей генподряд в части проектирования.

Итак, даже при достаточно большом количестве ресурсов и большом объеме работ, которые проектная организация способна выполнить собственными силами, возникает необходимость в привлечении подрядных организаций.

Услуга «Брокеридж объекта»

- Поиск арендаторов;

- Поиск покупателей;

- Подбор объектов в аренду;

- Подбор объектов для покупки;

- Анализ.

Компания работает с офисами и магазинами. В меньшей степени к компетенции компании относятся вопросы, связанные с земельными участками и складами. В исключительных случаях специалисты компании занимаются жилой недвижимостью

Состав услуги:

В рамках услуг брокериджа компания « Real Capital» может выступать как на стороне покупателя (арендатора), так и на стороне продавца (арендодателя). В любом случае, специалисты компании индивидуально подойдут к каждой задаче и сделают все возможное, чтобы достичь результата, необходимого клиенту.

- Исчерпывающее выяснение потребностей;

- Тщательный анализ рынка для определения позиции, адекватной цели клиента;

- Начало работы по объекту в день подписания договора;

- Ежедневный мониторинг рынка на предмет появления интересующих объектов или изменений в конъюнктуре, требующих реакции;

- Возможность отслеживать ход работы по объекту;

- 100% учет и использование особенностей задания клиента при реализации;

- Проактивные действия по продаже;

- Постоянный контакт с сотрудником, ответственным за объект;

- Возможность использования электронных баз компании (собственников помещений, инвесторов и объектов) для реализации своих задач;

- Юридическое содействие при проведении сделок.

Так же в управлении компании Real Capital есть Деловой дом «ФилитцЪ» оснащен всеми необходимыми инженерными системами с использованием современных технологий, а также имеет вместительную двухуровневую парковку, конференц-зал, ресторан, кафе, банкомат и комнату для отдыха.

Удобное расположение в центре города на пересечении улиц Луначарского и Энгельса позволяет добраться до офиса без пробок. В шаговой доступности от бизнес-центра располагаются остановки общественного транспорта «Дом Кино» и «Библиотека Белинского».

Сотрудники компании, в особенности менеджеры по продажам регулярно проходят обучения с целью повышения квалификации.

Исходя из миссии организации, выделим задачи организации:

1. Повышение качества предлагаемого продукта, чтобы удовлетворять потребности клиента;

2. Увеличение числа клиентов, необходимо для процветания фирмы. Соответствует функции разделения и кооперации труда, то есть каждый менеджер должен привлекать клиентов для дальнейшего сотрудничества;

3. Совершенствование методики продаж, необходима для поддержания компании на рынке;

4. Увеличение объема продаж, анализирую популярность тех или иных направлений для эффективной деятельности. Соответствует функции реализации готовой продукции.

Преимуществами компании «Real Capital» являются:

1. Наличие лицензии на осуществление брокерской, дилерской деятельности, деятельности по управлению ценными бумагами, которая выдается Федеральной службой по финансовым рынкам.

2. Продолжительность деятельности, причем за период ранее 2008 года: если компания пережила обвал рынка вследствие финансового кризиса, это, безусловно, свидетельствует в ее пользу.

3. Наличие значительных собственных средств.

4. Отсутствие обещаний доходности, превышающей средние значения в несколько раз.

5. Открытость сведений о вложениях, вложения в собственные проекты.

2.2 Общая характеристика рынка услуг Екатеринбурга

В современных условиях большое значение для развития предприятия, в частности инвестиционной компании, является анализ тенденций развития рынка и его составляющих, на котором оно функционирует. Модернизация оказываемых услуг должна проводиться постоянно в соответствии с изменениями потребностей клиентов и не только соответствовать им, но и предугадывать их с учетом развития машиностроения и других наукоемких отраслей экономики. Для соответствия текущим тенденциям спроса и предложения предприятию необходимо вести мониторинг и анализ развития рынка, выявлять и изучать своих ближайших и важнейших конкурентов, выбирать стратегические альтернативы, разрабатывать маркетинговую программу, определять технические, финансовые и кадровые возможности [31].

Более высокий уровень конкуренции может быть достигнут как за счет новых услуг, так и улучшения качества обслуживания и оказания имеющихся услуг, а также оптимального определения уровня цен на оказываемые услуги. Необходимость улучшения качества услуг, культуры обслуживания, имиджа предприятия является предпосылкой конкурентоспособности [32].

Для более детального изучения конкурентной среды и формирования конкурентных преимуществ необходимо проводить постоянный мониторинг внутренней и внешней среды. С целью получения информации о конкурентах, которая не публикуется и не является закрытой, можно использовать элементы конкурентной разведки[33] (таблица 2).

Таблица 2 – Анализ конкурентной базы

|

Название |

«Реинженеринг» |

ООО "ЛИНЭК" |

«Астра тревел» |

«DM Capital» |

|

Критерии |

||||

|

Местоположение |

ул.Тверитина 44 |

Ул. Вайнера 21 |

Ул. Бажова, 125 |

Ул.Розы Люксембург |

|

Наличие сайта |

да |

да |

да |

нет |

|

Услуги |

Операции с недвижимостью и реконструкция обьектов недвижимости. Обустройство загородных домов и территорий . |

Консультирование по всем вопросам, связанными с покупкой и продажей ценных бумаг; - Помощь в покупке ваших ценных бумаг по выгодным ценам; - Помощь в получении кредитов под залог ценных бумаг; - Помощь в составлении деклараций о доходах от продажи ценных бумаг. |

Брокерские услуги Прямые инвестиции Доверительное управление |

Покупка и продажа готового бизнеса в Екатеринбурге |

|

Преимущества |

нет |

Аналитика: Мониторинг рынка Стратегия |

Доступный сайт |

нет |

В ходе анализа предложений конкурентов было выявленно отсутствие услуги «Паркинг – сервиса».

2.3 Организация и оценка качества обслуживания в компании Real Capital

Для определения качества обслуживания с целью повышения конкурентной способности компании была сделана оценка организации обслуживания (таблицу 3).

Таблица 3 – SWOT – анализ ООО «Real Capital»

|

Сильные стороны |

Слабые стороны |

|

1. Наличие налаженных связей с партнёрами по бизнесу 2. Налаженные связи с постоянными клиентами 3. Индивидуальный подход к клиентам 4. Оптимальное соотношение цены и качества объектов 5. Обширная клиентская база |

1. Снижение оптимизации рабочего времени 2. Низкий уровень продвижения сайта 3. Не рациональное использование рекламы 4. Низкая мотивация сотрудников |

|

Возможности |

Угрозы |

|

1. Рост покупательской способности населения 2. Повышение эффективности за счет использования интернет ресурсов |

1. Скачки курсов валют 2. Рост налогов и пошлин |

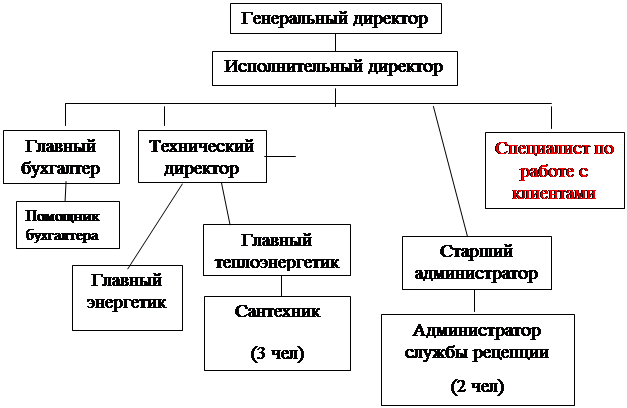

SWOT-АНАЛИЗ показал, что в компании возможности и сильные стороны преобладают над слабыми поэтому в настоящий момент компания находится в состоянии стабильности, но учитывая усиление конкуренции в период кризиса и посткризесный период отмечено в «Угрозах». Необходим Ввод новых предложений по расширению деятельности компании. Маркетинговым отделом компании был определен ввод дополнительных услуг: на первом этапе услуга автомойка и дальнейшее развитие компании диагностика автомобилей (рисунок 2).

Проблемы качества обслуживания в паркинге компании Real Capital

Вопросы качества обслуживания клиентов являются основополагающими в работе компании Real Capital и, по нашему мнению, должны быть основными в функционировании любой клиентоориентированной организации, особенно в период нестабильной экономической ситуации, которую мы сейчас наблюдаем. В компании зачастую бывали случаи с хамским отношением охранной службы и клиентов на территории въезда в подземный паркинг и выезда из подземного паркинга, скорее всего это было связано из-за недостаточно квалифицированных сотрудников охраны и отсутствием взаимопонимания клиента.

Качество обслуживания – это совокупность свойств и степени полезности услуг, что предопределяет способность наиболее полно удовлетворять потребности туристов. Другими словами, это – соответствие предоставляемых услуг ожидаемым или установленным стандартам. Поэтому стандарты, их реальная форма и содержание являются критерием качества обслуживания [34].

В условиях нестабильности рынка и жёсткой конкуренции среди его игроков всё больший вес набирает такой инструмент влияния, как качество обслуживания клиентов. Согласитесь, что чем лучше сервис и качество предлагаемых услуг, тем больше вероятность сохранить уже имеющихся клиентов и завоевать расположение новых. Ведь если клиенту-потребителю понравилось то, как с ним пообщались, помогли определиться с выбором и предоставили действительно необходимый товар или услугу и он остался всем доволен, то не исключено, что в следующий раз он обратится именно в эту же компанию [35].

Вопросы качества обслуживания всегда стоят на первом месте. Можно сказать, что от этого зависит репутация и будущее любой компании. В период ужесточения конкуренции это всё больше и больше влияет на дальнейшую жизнь компании. Начиная с момента звонка в нашу компанию и до обмена бухгалтерскими документами, мы делаем всё, чтобы клиенту комфортно и удобно было работать с нами. И качество можно оценить не только по тому, каких кандидатов мы предоставляем, хотя, безусловно, это важно. Качество – это масса других нюансов, которые влияют на положительную оценку работы. Причём, качество работы касается не только вопросов взаимодействия с клиентом, но и в нашем случае – с кандидатами. Наш бизнес основан на взаимоотношениях, на умении слушать и понимать потребность клиента. На умении предложить, порой, больше вариантов решений той или иной задачи, чем предполагалось в начале работы [36].

Качество обслуживания клиентов становится одним из важнейших конкурентных преимуществ в настоящее время. Сервис всегда был требованием рынка, но сегодня его значение особенно велико из-за сложившейся экономической ситуации. К тому же за последние годы на рынке рекламных услуг в Екатеринбурге и даже в регионах появилось немало игроков, которые предлагают различные услуги и по разным ценам. Однако далеко не все могут поручиться за качество оказываемых услуг и обеспечить соответствие готового маркетингового продукта требованиям клиента. А чтобы заказчик вернулся или рекомендовал своим партнёрам вашу компанию, необходимо создать такой сервис, который не вызовет нареканий.

В последнее время интернет-пространство и средства массовой информации просто кишат сообщениями о конфликтных ситуациях, спровоцированных сотрудниками охраны компаний. Активно обсуждаются случаи конфликтов, которые привели к летальным исходам, как по умышленной вине сотрудников охраны компаний, так и в результате их тактически неправильных действий [37].

Естественно, обнародование и обсуждение подобных фактов приводит к резонансу, активно формирующему негативное общественное мнение. И в первую очередь, негатив направлен вовсе не на конкретных сотрудников или частные охранные предприятия, сотрудниками которых они чаще всего являются.

Негатив направлен непосредственно на компании, с которыми ассоциируется работа всех сотрудников – как состоящих в штате, так и сотрудников – контрагентов компаний, оказывающих услуги по договору аутсорсинга или договорам возмездного оказания услуг [38].

Покупателя, столкнувшегося с хамством сотрудника охраны, не интересуют юридические тонкости взаимоотношений между гипермаркетом, который он посетил, и конкретным работником.