Введение

На современном этапе развития российской экономики вопрос оценки финансового состояния предприятия является достаточно актуальным. Компания представляет собой долгосрочный актив, приносящий доход и обладающий определенной инвестиционной привлекательностью, поэтому вопрос о его стоимости интересует многих, начиная от владельцев и заканчивая государственными структурами. На основе оценки и анализа может быть разработан бизнес план, который позволяет определить оптимальное направление развития компании. Актуальность процедуры оценки финансового состояния предприятия обусловила мощное развитие различных направлений методик оценки, а также создала необходимый базис для их более легкого и кратковременного проведения.

Метод, который рассмотрен в данной работе, основан на анализе информации фондовых рынков об изменении доходности свободно обращающихся акций. Оценка акций и других ценных бумаг проводится для определения стоимости прав собственности, обязательств, долгов, а также работы в отношении ценных бумаг и определения их цены.

Capital Asset Pricing Model (Модель оценки финансовых активов) (CAPM) - экономическая модель для оценки акций или активов путем соотношения риска и ожидаемой доходности. CAPM основывается на той идее, что инвесторы получают дополнительный ожидаемый доход (рисковую премию), если берут на себя дополнительный риск.

Взаимосвязь риска и ожидаемой доходности выполняет две важные функции:

1) Позволяет получить эталонную ставку доходности, которую можно использовать для оценки инвестиций, что очень полезно знать не только инвестору, который собирается вложить свои средства, но и финансовому аналитику – окажется ли ожидаемая им ставка доходности для какой-либо акции больше или, наоборот, меньше ее объективного значения в соответствии с уровнем риска;

2)Помогает делать обоснованные предположения относительно ожидаемой доходности активов, которыми еще не торговали на рынке. Например, какую цену установить при первоначальном поступлении акций в открытую продажу?

Целью работы является анализ и применение модели оценки финансовых активов (CAPM) на примере российской компании Роснефть.

Для достижения постеленной цели необходимо выполнить следующие задачи: рассмотреть сущность и принципы функционирования модели оценки финансовых активов (CAPM); выявить факторы, которые могут влиять на доходность акций; построить модифицированную модель CAPM для компании Роснефть; сделать выводы по проделанной работе.

Компания ОАО Роснефть — лидер российской нефтяной отрасли и крупнейшая публичная нефтегазовая корпорация мира. Выбор данной компании обусловлен следующими критериями: во-первых, акции компании активно котируются на фондовой бирже, более того «Роснефть» является компанией с государственным участием, так как 69.5% акций компании принадлежат ОАО «Роснефтегаз», которая, в свою очередь, является 100% федеральной собственностью. Во-вторых, исходя из первого критерия, можно сделать вывод, что деятельность выбранной компании направлена на максимизацию социально-экономических выгод и достижение общенародных целей. В-третьих, «Роснефть» строго придерживается международных стандартов корпоративного управления, раскрытия информации, а также финансовой отчетности, что необходимо для полного анализа финансовых и других показателей компании (рассматриваемый период 2011-2015 г.)

И наконец, большинство аналитиков считает, что существующий уровень цен на акции «Роснефти» благоприятен для покупки, а сами акции имеют потенциал дальнейшего роста. Более того, акции Роснефти входят в число голубых фишек Российского фондового рынка, а значит, они должны обладать самой высокой ликвидностью и популярностью среди биржевых игроков. Всё вышеперечисленное вызывает интерес к финансовому состоянию компании «Роснефть».

Экономическая модель

Как уже отмечалось, модель CAPM демонстрирует прямую связь между риском ценной бумаги и ее доходностью, что позволяет ей показать справедливую доходность относительно имеющегося риска и наоборот.

Ряд эмпирических исследований 70-х годов ХХ века доказывали преимущества САРМ в предсказании доходности акций. К числу классических работ можно отнести: (Jensen et al, 1972), (Fama, French, 1973) [6,8].

Как и любая другая модель, CAPM применяется, если выполняются исходные предположения модели, но все они невыполнимы, вследствие отсутствия «идеального» рынка капитала. Однако CAPM остается одной из наиболее используемых инвестиционных моделей для определения риска и доходности.

Модель CAPM утверждает, что ожидаемый доход, который потребуют инвесторы, равен ставке по безрисковой ценной бумаге плюс рисковая премия. Если ожидаемый доход не равен или выше, чем требуемая доходность, то инвесторы откажутся инвестировать.

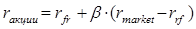

Формула оценки будущей доходности акции по модели CAPM имеет следующий аналитический вид (1):

(1)

(1)

Где:  — доходность акции, которая находится по формуле (2):

— доходность акции, которая находится по формуле (2):

(2)

(2)

Где:  - цена акции в момент времени t;

- цена акции в момент времени t;  - цена акции в момент времени t-1,).

- цена акции в момент времени t-1,). — доходность безрискового актива (за него были приняты ставки рынка ГКО-ОФЗ).

— доходность безрискового актива (за него были приняты ставки рынка ГКО-ОФЗ).

Данные были получены с сайта Центробанка РФ. В этом случае, безрисковая ставка доходности соотносится с доходностью по государственным ценным бумагам. Долговые обязательства выпускаются Министерством финансов РФ и имеют максимальную степень финансовой надежности. Более того, следует учесть, что данная ставка сильно меняется в условиях финансовых кризисов.

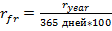

Ежедневная доходность рассчитывалась по формуле:

(3)

(3)

Где:  – годовая ставка в процентах.

– годовая ставка в процентах.

Безрисковая ставка представляет собой гарантированный уровень доходности, который получил бы инвестор при осуществлении альтернативного инвестирования.

— рыночная доходность (доходность индекса ММВБ). Сам индекс ММВБ включает 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов, виды экономической деятельности которых относятся к основным секторам экономики, представленных на Московской бирже.

— рыночная доходность (доходность индекса ММВБ). Сам индекс ММВБ включает 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов, виды экономической деятельности которых относятся к основным секторам экономики, представленных на Московской бирже.

— коэффициент чувствительности доходности акции к рыночной доходности (мера рыночного риска).

— коэффициент чувствительности доходности акции к рыночной доходности (мера рыночного риска).

Риск может быть разделен на две основные категории: систематический и несистематический. У. Шарп определил систематический риск (рыночный) как долю изменчивости актива за счет объективных условий. Систематический риск – это минимальный уровень риска актива. Он порождается общими рыночными и экономическими условиями. Примером систематического риска является риск, вызванный изменениями в политической или экономической областях (налоговые реформы, изменения мировой энергетической ситуации, инфляция и т.д.).

Несистематический риск – индивидуальный риск, связанный, например, с забастовками, судебными исками или стихийными бедствиями. Он присущ конкретной компании (или конкретному виду активов) и не зависит от того, что происходит с другими ценными бумагами.

Для инвестора оценка риска представляет одну из наиболее важных задач, потому что важно знать – насколько велика вероятность того, потеряет он свои средства или нет, то есть – стоит ли вкладывать средства в данный проект?

Коэффициент β является общепринятым измерителем систематического риска. Экономический смысл этого коэффициента заключается в определении степени линейной зависимости ожидаемой доходности ценной бумаги и рыночной доходности.

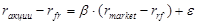

Заметим, что математически β – это коэффициент в уравнении регрессии доходности актива по рыночной доходности или коэффициент эластичности доходности актива по рыночной доходности. Можно прийти к выводу о том, что премия за риск компании прямо пропорциональна рыночной премии за риск. Регрессионная модель выглядит следующим образом (4):

(4)

(4)

Выдвижение гипотез

Компания Роснефть входит в первую десятку акций, включенных при расчете индекса ММВБ (рыночная доходность), так как CAPM – линейная модель, следует выдвинуть следующую гипотезу:

Н 1: Чем выше рыночная премия за риск, тем выше доходность акции

Поскольку CAPM является одной из наиболее важных и часто применяемых моделей в финансах, то можно предполагать, что свободный член уравнения стремится к нулю, так как в модели учтены все факторы, которые наиболее сильно влияют на зависимую переменную.

Н 2: Свободный член в модели близок к нулю.

Риск не может быть отрицательной величиной, при построении модели, следует обратить внимание, чтобы риск был больше нуля.

Как и любая другая модель CAPM имеет свои недостатки. Существует множество споров на тему эффективного применения данной модели в Российской экономике. К концу 1970-х годов CAPM стала подвергаться критике вследствие высокого процента дисперсии доходностей, который она не могла объяснить [3].

Во-первых, модель CAPM основывается именно на расчетах, связанных с рынком ценных бумаг, вследствие чего развитость рынка оказывает большое влияние на искомые показатели. Это также актуально для закрытых предприятий, акции которых не котируются на фондовой бирже [2]. Во-вторых, модель имеет ряд ограничений: здесь не учитываются налоги, инфляция, и т.д. В-третьих, ученые эмпирически доказали, что в модели CAPM значимы не только систематические факторы риска, существуют другие переменные, которые способны влиять на доходность акций компаний [6].

CAPM делает наиболее строгие предположения относительно того, как работает рынок, и все же оказывается самой простой моделью, где присутствует только один фактор, влияющий на риск и требующий оценки [1].

Для того чтобы модифицировать модель CAPM был проведен анализ факторов, способных влиять на доходность акций.

1. Инфляция (рассчитана по дням, сайт - http://уровень-инфляции.рф) INFLATION_DAY

Рост общего уровня ставок может неблагоприятно воздействовать на динамику рынка акций, так как высокие ставки процента и высокая инфляция негативны для стабильного экономического роста, так что опасения инфляции понизят стоимость акций. Более того, рост процентных ставок способен ограничить экономический рост и прибыль компании.

Обзор литературы сводит к тому, что одни исследователи обнаруживают значимую отрицательную взаимосвязь между инфляцией и доходностью акций, другие не видят необходимости рассматривать инфляцию как зависимую переменную. Ученые, исследуя взаимосвязь доходности акции и инфляции в странах Латинской Америки, доказали, что связи между выбранными переменными не существует[5]. Другие исследователи эмпирически доказали на примере финансового рынка Греции, что существует тесная обратная взаимосвязь между инфляцией и уровнем доходности [7]. Следующая гипотеза звучит следующим образом:

Н3: Уровень инфляции отрицательно влияет на доходность акции.

2. Валютный курс (курс доллара и евро с сайта www.cbr.ru) DOLLAR, EURO

Неустойчивость валютного курса так же может оказывать значимое влияние на формирование требуемой доходности. Зарубежные инвесторы могут проиграть, когда произойдёт резкое удорожание национальной валюты.

В работе Тепловой Т.В. [4] автор рассматривает исследования на тему зависимости доходности акций от валютного курса. Большинство исследователей приходят к выводу, что существует отрицательная взаимосвязь между выбранными переменными. Более того, важно отметить, что фондовые биржи и валютный курс могут быть коррелированными, где денежное обращение и фондовый рынок тесно связаны с экономической ситуацией внутри страны, например, развивающиеся страны.

H4: Существует обратная линейная взаимосвязь между валютным курсом и доходностью акций.

3. Общее количество сделок (сайт - http://investfunds.ru/) NUMBER_OF_TRANSACTION

На доходность акций так же может влиять и общее количество сделок, произведенных за день. Но стоит отметить, что в данном случае может наблюдаться «эффект стада». Если инвестор видит, что количество сделок на акцию достаточно большое, то он, думая о высокой прибыли, покупает ее, не оценив реальное финансовое положение компании.

Н5: Чем больше количество сделок на акцию, тем больше ее доходность.

4. Объем выпущенных акций (сайт - http://investfunds.ru/) VOLUME_SHARES

Можно утверждать и следующий факт, что на доходность влияет объем выпущенных акций. Если крупная компания способна выпускать большой объем акций, которые активно торгуются на фондовой бирже, значит, доходность этой фирмы должна быть больше.

Н6: Объем выпущенных акций и доходность на акцию имеют тесную прямую линейную взаимосвязь.

5. «Эффект конца квартала» (dummy- переменная, 1-конец квартала, 0 – остальное) THE_END_QAURTER

Последнее, что следует отметить – это так называемые «аномалии» фондового рынка. Помимо влияния на рынок финансовых показателей, существуют психологические элементы, которые также способны влиять на функционирование фондового рынка. Календарные аномалии – это эффекты, влияющие на аномальное поведение цен и зависящие от повторяющейся временной составляющей. Например, в практике существует такой эффект, как «Эффект конца квартала» (End-of-Quarter Effect) – аномально низкая доходность в конце квартала. Особенно показателен «эффект конца четвертого квартала». Это может быть вызвано закрытием квартального отчета, перераспределением средств в кредитные организации и т.д.

Н7: Доходность акций, котируемых в конце квартала ниже доходности остальных.

6. «Эффект января» (dummy- переменная, 1-январь, 0 – остальное) JANUARY_EFFEKT;

Доходность акции, в большей степени небольших компаний, в январе в среднем выше, чем в остальные месяцы. Это можно объяснить тем, что акционеры, в конце отчетного года, пытаются продать убыточные ценные бумаги. Более того, рост доходности в январе обусловлен открытием новой информации по фирмам, так как она оказывается лучше, чем прогнозируемая, то это вызывает всплеск доходности.

Н8: Доходность акций в январе выше, чем доходность акций в любое другое время.

Таким образом, предполагается, что на доходность акции, помимо доходности безрискового актива, рыночной доходности и коэффициента чувствительности, выраженного риском (базовая модель CAPM) оказывают влияние следующие факторы: инфляция, валютный курс, общее количество сделок, объем выпущенных акций, конец квартала и «эффект января».

Анализ данных

Для проведения исследования в данной работе были взяты ежедневные котировки акций компании Роснефть за 2011-2015 г. с сайта. Были рассчитаны необходимые показатели, которые заключены в стандартной модели CAPM. Всего, в выборку включены 1232 наблюдения.

Далее интерпретация модели (4) модифицируется согласно пунктам, перечисленным выше и принимает вид (5):

(5)

(5)

На основе произведенной выборки были получены результаты, представленные в Таблице 1. Согласно здравому смыслу, безрисковый актив не может быть отрицательным.

Таблица 1

Описательные статистики переменных

|

PROFITABILITY_RISK_FREE |

PROFITABILITY_MMVB |

PROFITABILITY_SHARE |

Y |

X |

|

|

Среднее |

0.0002 |

0.0001 |

0.0003 |

0.00004 |

-0.0001 |

|

Медиана |

0.0002 |

0.000 |

0.0001 |

-0.0001 |

-0.0002 |

|

Максимум |

0.0004 |

0.053 |

0.073 |

0.073 |

0.052 |

|

Минимум |

0.0000 |

-0.108 |

-0.076 |

-0.076 |

-0.108 |

|

Стандартное отклонение |

0.00005 |

0.0137 |

0.0169 |

0.0169 |

0.0136 |

Средняя доходность акций (PROFITABILITY_SHARE) составляет – 0,02%, по сравнению со средней мировой доходностью – 1,8%, Роснефть заметно отстаёт. Более того, следует отметить, что средняя доходность Газпрома составляет 4,9% только за 2011 год.

Среднее значение рыночной премии за риск (Х) – отрицательное, это говорит о том, что государственные ценные бумаги имеют более высокую требуемую доходность, чем рыночные акции. Сравнив средние доходности государственных ценных бумаг (PROFITABILITY_RISK_FREE) и рыночные активы (PROFITABILITY_MMVB), можно сделать вывод, что доходность по безрисковому активу в 2 раза больше рыночной за выбранный период времени.

Самое большое значение доходности акции Роснефть – 7,3% было зафиксировано 13 января 2015 г. Дата не примечательна в истории компании, но следует отметить, что с января 2015 Роснефть значительно увеличила добычу нефти и газа, возможно, это является одной из причин увеличения доходности.

Рыночная премия за риск достигла своего минимума 3 марта 2014. В этот день произошел резкий обвал рубля. Как сообщают новости: «За полчаса торгов 3 марта индекс ММВБ упал почти на 7%»[1]. Но стоит заметить, что на следующий день индекс быстро «пришел в норму».

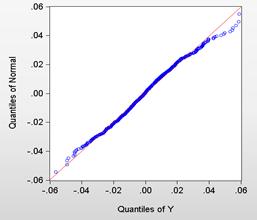

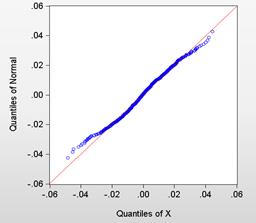

Следующий этап, проверка выборки на нормальность данных, заключается в построении графиков Квантиль-Квантиль (рис. 1). График показывает связь между наблюдаемыми значениями переменных и теоретическими квантилями. В нашем случае можно утверждать, что коэффициенты регрессии распределены асимптотически нормально, так как не существует больших разрывов между наблюдаемыми и теоретическими квантилями.

Рис. 1 Графики Квантиль-Квантиль для переменных X и Y

Эконометрическая модель

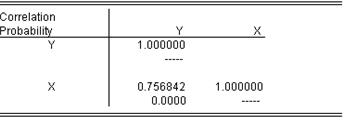

На уровне значимости 1% коэффициент корреляции между переменными составляет 0,76, что говорит о сильной линейной взаимосвязи (таблица 2). Соответственно, гипотеза H1 подтвердилась. С экономической точки зрения данная гипотеза должна была подтвердиться, так как модель CAPM построена на основе данного предположения.

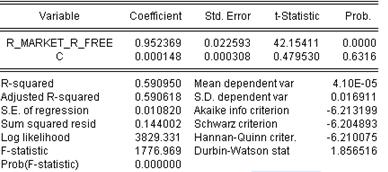

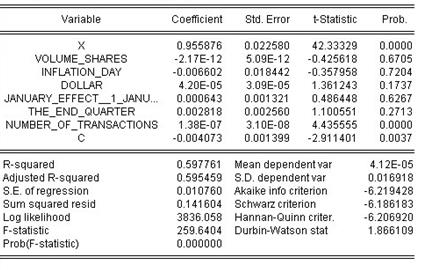

Уравнение регрессии CAPM для компании Роснефть представлено в таблице 3. Коэффициент детерминации данного уравнения – 0,59, отсюда следует, что модель имеет место быть. Высокий коэффициент может быть объяснен тем, что акции Роснефти входят в котировки акций ММВБ, соответственно между рассматриваемыми переменными должна быть линейная зависимость. Коэффициент чувствительности доходности акции к рыночной доходности равен 0,95 и этот коэффициент статистически значим. Это еще раз подтверждает сильную чувствительность между переменными.

Таблица 2

Корреляционная матрица между доходностью акции и рыночной премией за риск

Таблица 3

Уравнение регрессии CAPM

С помощью регрессионного анализа можно проверить гипотезу H2 – свободный член в модели должен быть близок к нулю. Действительно, коэффициент с = 0,00015, что подтверждает выдвинутую гипотезу, более того, коэффициент – статистически не значим.

Плюсы и минусы модели CAPM были рассмотрены в теоретической части. В таблице 4 представлена описательная статистика для переменных, которые будут включены в новую регрессию. Y=f(β1x; β2volume_shares; β3nflation_day; β4dollar; β5euro; β6number_of_transaction; β7january_effekt; β8the_end_qaurter). В 2011 году с июля по сентябрь в России происходила дефляция, минимальное значение - -0,008. Экономисты делятся на два сектора – одни утверждают, что дефляция положительно влияет на курс акций, другие – обратное. Но все сводятся к тому, что для энергетического сектора дефляция проигрышный вариант, потому что цены на нефть падают.

Таблица 4

Описательная статистика переменных

|

Среднее |

Медиана |

Максимум |

Минимум |

Стандартное отклонение |

|

|

Y |

0.00004 |

-0.0001 |

0.073 |

-0.076 |

0.017 |

|

X |

-0.0001 |

-0.0002 |

0.052 |

-0.11 |

0.014 |

|

VOLUME_SHARES |

9772003 |

6473210 |

2120000000 |

1396020 |

60559450 |

|

INFLATION_DAY |

0.0225 |

0.018 |

0.128 |

-0.008 |

0.021 |

|

DOLLAR |

37.91 |

32.439 |

70.9 |

27.26 |

11.934 |

|

EURO |

47.949 |

42.951 |

84.43 |

38.39 |

10.931 |

|

NUMBER_OF_TRANSACTION |

19672.16 |

16524 |

75097 |

2791 |

10463.68 |

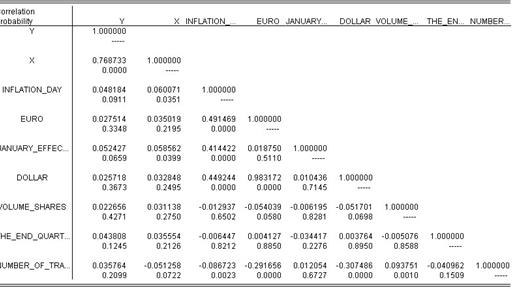

Для того чтобы проверить модель на мультиколлинеарность, необходимо построить ковариационную матрицу (таблица 5). С вероятностью 99%, зависимость между DOLLAR и EURO (курс доллара и евро) является критически сильной линейной прямой, зависимость между EURO и INFLATION_DAY является средней, линейной, прямой. Для преодоления возникшей мультиколлинеарности следует исключить переменную EURO. На зависимую переменную большее влияние оказывает Х. На уровне значимости 10% можно полагать, что между инфляцией и доходностью акций существует прямая достаточно слабая взаимосвязь. На уровне значимости 10% существует слабая прямая линейная взаимосвязь между доходностью акций и «эффектом января». Корреляция остальных выбранных переменных статистически не значима.

Полученное уравнение регрессии (таблица 6) имеет больший коэффициент детерминации, чем у уравнения регрессии стандартной модели CAPM. Однако статистически значимых коэффициентов осталось немного: премия за рыночный риск, количество сделок и курс доллара. Хотя коэффициент детерминации выше во второй модели, первая модель является лучшей. Поскольку свободный член в первой модели равен 0,000148, а во второй - -0,004. Это может значить, что переменные, включенные во втором уравнении, не влияют на доходность акций. Но ошибочно полагать, что наличие свободного члена делает модель незначимой. Это говорит о том, что доходность акций повлиял в незначительной степени какой-либо фактор не только конкретно финансового рынка, но и всей экономики в целом. Более того, коэффициенты бета у переменной Х не значительно отличаются. Значит, можно полагать, что модель CAPM в конкретном случае (компания Роснефть) значима.

Таблица 5

Корреляционная матрица для переменных второго уравнения регрессии

Таблица 6

Уравнение регрессии для модифицированной модели CAPM

Не исключено, что на доходность акций компании в большей степени влияют индивидуальные особенности этой фирмы, например, размер. Для более точного анализа необходимо детально изучать не только финансовый рынок в стране, но и особенности фирмы.

В данном случае получилось, что более высокие значения бета соответствовали более высоким значениям коэффициентов корреляции, это говорит о высокой чувствительности доходности акции к рыночной доходности. Так как в теоретической части было много сказано о том, что на доходность акции способны влиять не только рыночная и безрисковая доходности, соответственно коэффициент бета для одной переменной может быть не значителен, а если таких переменных много, и все они значимы, то соответственно низкие коэффициенты порождают оправданную значимость модели.

Заключение

В заключении необходимо отметить, что существуют различные точки зрения по способу использования модели CAPM, особенно на развивающихся рынках. Однако, в данном случае, модель себя оправдала. Для того, чтобы оценить риск, необходимо не просто использовать стандартную модель, а стараться её модифицировать.

В данном исследовании был сделан вывод, что модифицированная модель хоть и имеет высокий коэффициент значимости, но лучшей является стандартная модель CAPM, поскольку свободный член в этом уравнении близок к нулю и зависимая переменная значима с вероятностью 99%.

Для того чтобы улучшить результаты, необходимо тщательно проанализировать деятельность компании, её финансовые показатели, а также особенности Российского финансового рынка. Возможно, модель CAPM является оптимальной для оценки риска инвестиций компании Роснефть.