1. Влияние патентной системы налогообложения на развитие индивидуального предпринимательства в РФ в 2010-2016 гг.

Сфера индивидуального предпринимательства оказывает все большее воздействие на процессы стабилизации экономики. В процессе преодоления кризиса индивидуальное предпринимательство играет немаловажную роль. Для развития индивидуального предпринимательства налоговым законодательством предусмотрены специальные налоговые режимы. Имеется прямая зависимость между изменением специальных налоговых режимов и экономическим развитием индивидуального предпринимательства.

В настоящее время патентная система налогообложения является наиболее развивающейся и меняющейся схемой в налоговой системе России. В связи с этим возникает множество вопросов об эффективности и рациональности ее внедрения. Рассмотрим влияние введения патентной системы налогообложения на развитие малого бизнеса в РФ.

Для этого изучим данные о численности индивидуальных предпринимателей (ИП) и числе выданных патентов (при применении упрощенной системы налогообложения на основе патента) в 2010-2012 гг., представлены в табл. 1

Таблица 1

Динамика численности ИП и числа выданных патентов в 2010-2012 гг. в РФ (до введения патентной системы налогообложения) [1]

|

№ п/п |

Показатель |

2010 г. |

2011 г. |

2012 г. |

Абс. откл.(+;–) |

Темп роста, % |

||

|

2011/10 |

2012/11 |

2011/10 |

2012/11 |

|||||

|

1. |

Количество ИП, сведения о которых содержатся в ЕГРИП в целом по РФ |

3955208 |

3957324 |

3882225 |

+2116 |

–75099 |

100,05 |

98,10 |

|

2. |

Количество выданных патентов на право применения упрощенной системы налогообложения на основе патента в целом по РФ |

36118 |

67902 |

113949 |

+31784 |

+46047 |

188,00 |

167,81 |

На основании данных табл. 1 можно сделать следующие выводы. В период действия упрощенной системы налогообложения на основе патента в 2010-2012 гг. в целом по РФ наблюдается снижение темпов роста количества выданных патентов на право применения упрощенной системы налогообложения на основе патента на 20,19 (167,81–188,00) процентных пунктов при уменьшении количества индивидуальных предпринимателей на 1,9 % (100–98,10). Это может говорить о том, что рост количества выданных патентов происходит не за счет увеличения количества вновь созданных ИП, а за счет перехода индивидуальных предпринимателей на упрощенную систему налогообложения на основе патента.

Данные о численности индивидуальных предпринимателей и числе выданных патентов (до и после введения патентной системы налогообложения) в 2012-2013 гг. представлены в табл. 1.

Анализ данных табл. 1 показывает, что в период перехода с упрощенной системы налогообложения на основе патента на патентную систему налогообложения в 2012-2013 гг. в целом по РФ наблюдается снижение темпов роста количества выданных патентов на 22,17 % (100–77,83) при одновременном снижении темпов роста количества индивидуальных предпринимателей на 12,88 % (100–87,12). Создавшаяся ситуация могла быть вызвана недостаточной работой ФНС России и Минфина России в области информирования граждан об изменениях в налоговом законодательстве.

Данные о численности индивидуальных предпринимателей и числе выданных патентов (при применении патентной системы налогообложения) в 2013-2015 гг. представлены в табл. 2.

Таблица 2

Динамика численности ИП и числе выданных патентов в 2012-2013 гг. в РФ (до и после введения патентной системы налогообложения)[2]

|

№ п/п |

Показатель |

2012 г. |

2013 г. |

Абс. Откл. (+;–) |

Темп роста, % |

|

1. |

Количество ИП, сведения о которых содержатся в ЕГРИП в целом по РФ |

3882225 |

3382063 |

–500162 |

87,12 |

|

3. |

Количество выданных патентов на право применения патентной системы налогообложения в целом по РФ |

113949 |

88688 |

–25261 |

77,83 |

Проанализировав данные табл. 2, можно сделать следующие выводы. В 2013-2015 гг. после введения патентной системы налогообложения в целом по РФ наблюдается резкий рост количества выданных патентов на право применения патентной системы налогообложения. Это положительно отразилось на малом бизнесе.

Кроме того, положительно оценивается резкий рост в 2015 году по сравнению с 2014 годом количества индивидуальных предпринимателей, применяющих патентную систему налогообложения – на 83,97 %.

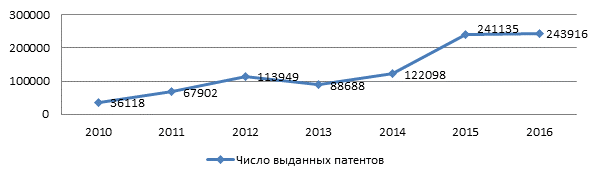

На рис. 1 представлен рост количества выданных патентов до и после введения патентной системы налогообложения в целом по РФ в 2010-2016 гг.

Рис. 1. Количество выданных патентов до и после введения в 2013 году патентной системы налогообложения в целом по РФ в 2010-2016 гг. (данные за 2016 год представлены по состоянию на 01 июля)[3]

Данные о численности индивидуальных предпринимателей и числе выданных патентов (при применении патентной системы налогообложения) на 01 июля 2015-2016 гг. представлены в табл. 3.

Таблица 3

Динамика численности ИП и числе выданных патентов в 2013-2015 гг. в РФ (после введения патентной системы налогообложения)[4]

|

№ п/п |

Показатель |

2013 г. |

2014 г. |

2015 г. |

Абс. откл.(+;–) |

Темп роста, % |

||

|

2014/13 |

2015/14 |

2014/13 |

2015/14 |

|||||

|

1. |

Количество ИП, сведения о которых содержатся в ЕГРИП в целом по РФ |

3382063 |

3420569 |

3500724 |

+38506 |

+80155 |

101,14 |

102,34 |

|

2. |

Количество ИП, применяющих патентную систему налогообложения в целом по РФ, чел. уд. вес от всех ИП,% |

– – |

99037 2,89 |

182198 5,20 |

+99037 +2,89 |

+83161 +2,31 |

– – |

183,97 – |

|

3. |

Количество выданных патентов на право применения патентной системы налогообложения в целом по РФ |

88688 |

122098 |

241135 |

+33410 |

+119037 |

137,67 |

197,49 |

Анализ данных табл. 3 показывает, что в целом по РФ по состоянию на 01 июля в 2016 году по сравнению с 2015 годом количество выданных патентов на право применения патентной системы налогообложения выросло на 38,99 %, количество ИП – на 1,84 %, количество индивидуальных предпринимателей, применяющих патентную систему налогообложения, – на 40,02 %, а их удельный вес – на 1,56 процентных пункта и составил 5,72 % от общего числа индивидуальных предпринимателей.

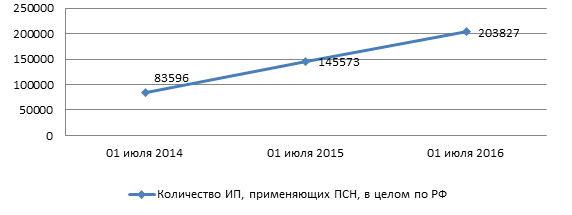

На рис. 3 представлен рост количества индивидуальных предпринимателей, применяющих патентную систему налогообложения, в целом по РФ по состоянию на 01 июля 2014-2016 гг.

Рис. 3. Индивидуальные предприниматели, применяющие патентную

систему налогообложения, в целом по РФ по состоянию на 01 июля 2014-2016 гг

Данные о численности индивидуальных предпринимателей и числе выданных патентов (при применении патентной системы налогообложения) на 01 июля 2015-2016 гг. представлены в табл. 4

Таблица 4

Динамика численности ИП и числе выданных патентов на 01 июля 2015-2016 гг. в РФ (после введения патентной системы налогообложения)[5]

|

№ п/п |

Показатель |

На 01.07.2015 |

На 01.07.2016 |

Абс. откл. (+;–) |

Темп роста, % |

|

1. |

Количество ИП, сведения о которых содержатся в ЕГРИП в целом по РФ |

3498768 |

3563242 |

+64474 |

101,84 |

|

2. |

Количество ИП, применяющих патентную систему налогообложения в целом по РФ, чел. уд. вес от всех ИП, % |

145573 4,16 |

203827 5,72 |

+58254 +1,56 |

140,02 – |

|

3. |

Количество выданных патентов на право применения патентной системы налогообложения в целом по РФ |

175496 |

243916 |

+68420 |

138,99 |

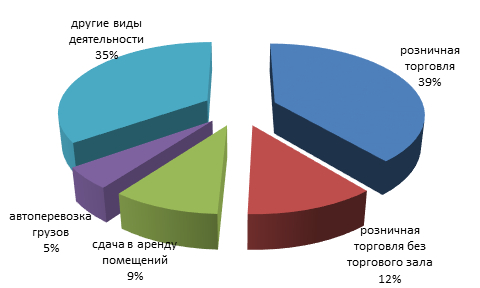

На основании данных табл. 4 можно сделать следующие выводы. По состоянию на 01 июля в 2016 году по сравнению с 2010 годом структура выданных патентов в разрезе видов предпринимательской деятельности в целом по РФ претерпела значительные изменения. Если на 01 июля 2010 года наибольший удельный вес в структуре выданных патентов занимало оказание автотранспортных услуг по перевозке грузов – 33,02 %, то на 01 июля 2016 года наибольший удельный вес – 38,98 % заняла розничная торговля, осуществляемая через объекты стационарной торговой сети (с торговым залом), а удельный вес автотранспортных услуг по перевозке грузов снизился на 28,10 процентных пунктов и составил 4,92 %.

Существенное изменение структуры выданных патентов в разрезе видов предпринимательской деятельности произошло ввиду того, что до введения патентной системы налогообложения розничная торговля, осуществляемая через объекты стационарной торговой сети (с торговым залом и без торгового зала), не входила в перечень видов предпринимательской деятельности, в отношении которых применяется упрощенная система налогообложения на основе патента.

На рис. 4 представлена структура выданных патентов на право применения патентной системы налогообложения в разрезе видов предпринимательской деятельности в целом по РФ на 01 июля 2016 года.

Рис. 4. Структура выданных патентов в разрезе видов предпринимательской деятельности в целом по РФ на 01 июля 2016 года[6]

С 2017 года в РФ вводится новый вид деятельности, в отношении которого применяется патентная система налогообложения, – торговля через автоматы (вендинг). Новый вид патентов – это ответ на обращения организаций, занимающихся автоматизированной торговлей. Это создаст дополнительные условия для развития и легализации большого сектора торговли, поскольку востребованность вендинговых аппаратов в последние годы в РФ растет.

Таким образом, изменение налогового законодательства может со временем отразиться на структуре выдаваемых патентов на право применения патентной системы налогообложения в разрезе видов предпринимательской деятельности в РФ.

2. Влияние введения патентной системы налогообложения на динамику налоговых доходов бюджета от выдачи патентов в РФ и ряде регионов страны в 2010-2016 гг.

Одной из целей введения патентной системы налогообложения являлось повышение собираемости налогов. Проанализируем влияние введения патентной системы налогообложения на динамику налоговых доходов бюджета. Для этого изучим данные о доходах от выдачи патентов на осуществление предпринимательской деятельности при применении упрощенной системы налогообложения, поступивших в бюджетную систему РФ в 2010-2012 гг., представленные в табл. 5.

Таблица 5

Динамика доходов бюджета от выдачи патентов в 2010-2012 гг. в РФ (до введения патентной системы налогообложения)[7]

|

№ п/п |

Показатель |

2010 г. |

2011 г. |

2012 г. |

Абс. откл.(+;–) |

Темп роста, % |

||

|

2011/10 |

2012/11 |

2011/10 |

2012/11 |

|||||

|

1. |

Доходы от выдачи патентов в целом по РФ, тыс. руб. |

166070 |

301855 |

415347 |

+135785 |

+113492 |

181,76 |

137,60 |

На основании данных табл. 5 можно сделать следующие выводы. За анализируемый период 2010-2012 гг. наблюдается снижение темпов роста доходов бюджета от выдачи патентов на осуществление предпринимательской деятельности при применении упрощенной системы налогообложения. В 2011 году по сравнению с 2010 годом доходы бюджета от выдачи патентов в целом по РФ выросли на 81,76 %, а в 2012 году по сравнению с 2011 годом – на 37,60 %.

Данные о доходах от выдачи патентов, поступивших в бюджетную систему РФ в 2012-2013 гг. (до и после введения патентной системы налогообложения), представлены в табл. 6.

Таблица 6

Динамика доходов бюджета от выдачи патентов в 2012-2013 гг. в РФ (до и после введения патентной системы налогообложения) [8]

|

№ п/п |

Показатель |

2012 г. |

2013 г. |

Абс. откл. (+;–) |

Темп роста, % |

|

1. |

Доходы от выдачи патентов в целом по РФ, тыс. руб. |

415347 |

1946761 |

+1531414 |

468,71 |

Анализ данных табл. 6 показывает, что в период перехода с упрощенной системы налогообложения на основе патента на патентную систему налогообложения в 2012-2013 гг. в целом по РФ доходы бюджета от выдачи патентов выросли в 4,68 раза.

Данные о доходах от выдачи патентов на осуществление предпринимательской деятельности при применении патентной системы налогообложения, поступивших в бюджетную систему РФ в 2013-2015 гг., представлены в табл. 7.

Таблица 7

Динамика доходов бюджета от выдачи патентов в 2013-2015 гг. в РФ (после введения патентной системы налогообложения) [9]

|

№ п/п |

Показатель |

2013 г. |

2014 г. |

2015 г. |

Абс. откл.(+;–) |

Темп роста, % |

||

|

2014/13 |

2015/14 |

2014/13 |

2015/14 |

|||||

|

1. |

Доходы от выдачи патентов в целом по РФ, тыс. руб. |

1946761 |

3432584 |

5285177 |

+1485823 |

+1852593 |

176,32 |

153,97 |

Проанализировав данные табл.7, можно сделать следующие выводы. За анализируемый период 2013-2015 гг. (в период действия патентной системы налогообложения) наблюдается снижение темпов роста доходов бюджета от выдачи патентов на осуществление предпринимательской деятельности при применении патентной системы налогообложения. В 2014 году по сравнению с 2013 годом доходы бюджета от выдачи патентов в целом по РФ выросли на 76,32 %, а в 2015 году по сравнению с 2014 годом – на 53,97 %.

Данные о доходах от выдачи патентов на осуществление предпринимательской деятельности при применении патентной системы налогообложения, поступивших в бюджетную систему РФ по состоянию на 01 сентября 2015-2016 гг., представлены в табл.8.

Таблица 8

Динамика доходов бюджета от выдачи патентов по состоянию на 01 сентября 2015-2016 гг. в РФ (после введения патентной системы налогообложения) [10]

|

№ п/п |

Показатель |

На 01.09.2015 |

На 01.09.2016 |

Абс. откл. (+;–) |

Темп роста, % |

|

1. |

Доходы от выдачи патентов в целом по РФ, тыс. руб. |

2608799 |

3985365 |

+1376566 |

152,77 |

На основании данных табл. 8 можно сделать следующие выводы. В целом по РФ по состоянию на 01 сентября в 2016 году по сравнению с 2015 годом рост доходов бюджета от выдачи патентов составил 52,77 %, .

На рис. 6 представлен рост доходов бюджета от выдачи патентов в целом по РФ до и после введения патентной системы налогообложения в 2010-2016 гг., в тыс. руб.

Рис. 6. Доходы бюджета от выдачи патентов в целом по РФ до и после введения патентной системы налогообложения в 2010-2016 гг., в тыс. руб. (данные за 2016 год представлены по состоянию на 01 сентября.)[11]

Структура доходов бюджета от выдачи патентов в разрезе ряда субъектов РФ на 01 января 2011 и на 01 сентября 2016 гг. представлена в табл. 9.

Таблица 9

Структура доходов бюджета от выдачи патентов в разрезе ряда субъектов РФ на 01 января 2011 и на 01 сентября 2016 гг.[12]

|

Показатель |

На 01.01.2011 |

На 01.09.2016 |

Абс. откл. (+;–) |

Темп роста, % |

|||

|

тыс.руб. |

уд.вес., % |

тыс.руб. |

уд.вес., % |

тыс.руб. |

уд. веса |

||

|

Доходы от выдачи патентов в целом по РФ |

166070 |

100 |

3985365 |

100 |

+3819295 |

– |

2399,81 |

|

– г. Москва |

53973 |

32,50 |

1473886 |

36,98 |

+1419913 |

+4,48 |

2730,78 |

|

– Республика Башкортостан |

14673 |

8,83 |

75077 |

1,88 |

+60404 |

–6,95 |

511,67 |

|

– Московская область |

8853 |

5,33 |

495837 |

12,44 |

+486984 |

+7,11 |

5600,78 |

|

– Свердловская область |

6973 |

4,20 |

112281 |

2,82 |

+105308 |

–1,38 |

1610,22 |

|

– Ханты-Мансийский АО - Югра |

1009 |

0,61 |

155933 |

3,91 |

+154924 |

+3,30 |

15454,21 |

|

– Республика Крым |

– |

– |

133443 |

3,36 |

+133443 |

+3,36 |

– |

|

– другие субъекты РФ |

80589 |

48,53 |

1538908 |

38,61 |

+1458319 |

–9,92 |

1909,57 |

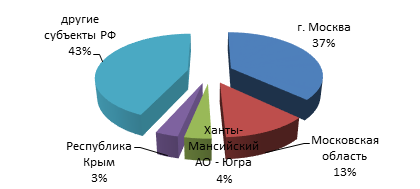

Анализ данных табл. 9 показывает, что по состоянию на 01 сентября в 2016 году по сравнению с 2010 годом структура доходов бюджета от выдачи патентов в разрезе ряда субъектов РФ претерпела изменения. Удельный вес г. Москвы в общем объеме доходов от выдачи патентов за анализируемый период вырос на 4,48 процентных пункта и составил 36,98 %. На 7,11 процентных пунктов выросла доля Московской области, на которую теперь приходится 12,44 % объема доходов бюджета от выдачи патентов, удельный вес Ханты-Мансийского АО - Югры вырос с 0,61 % до 3,91 %. Особо стоит обратить внимание на Республику Крым, доля которой уже составляет 3,36 % в общем объеме доходов бюджета от выдачи патентов.

Удельный вес Республики Башкортостан в общем объеме доходов бюджета от выдачи патентов за анализируемый период снизился на 6,95 процентных пункта и составил, доля Свердловской области сократилась с 4,20 % до 2,82 %, всех остальных субъектов РФ – с 48,53 % до 38,61 %.

На рис. 8 представлена структура доходов бюджета от выдачи патентов в разрезе субъектов РФ на 01 сентября 2016 года.

Рис. 8. Структура доходов бюджета от выдачи патентов в разрезе субъектов РФ на 01 сентября 2016 года[13]

Таким образом, можно сделать вывод, что за период 2010-2016 гг. наблюдается колебание темпов роста доходов бюджета от выдачи патентов. Однако наибольший скачок роста доходов бюджета от выдачи патентов (в целом по РФ – в 4,68 раза) пришелся на период перехода от упрощенной системы налогообложения на основе патента к патентной системе налогообложения.

3. Проблемы применения патентной системы налогообложения в РФ и меры по их решению

Проведенный выше анализ результатов влияния введения патентной системы налогообложения на развитие индивидуального предпринимательства и динамику налоговых доходов бюджета от выдачи патентов в РФ дает возможность положительно охарактеризовать стремление законодателя к совершенствованию налогообложения индивидуального предпринимательства.

На данный момент существуют два основных недостатка в практике применения патентной системы налогообложения.

1. Переход на общий режим налогообложения в случае утраты права на применение патентной системы налогообложения.

Согласно п. 6 ст. 346.45 НК РФ, налогоплательщик считается утратившим право на применение патентной системы налогообложения и перешедшим на общий режим налогообложения с начала налогового периода, на который ему был выдан патент, в случае: [14]

– если с начала календарного года доходы налогоплательщика от реализации по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн. рублей;

– если в течение налогового периода средняя численность наемных работников превысила 15 человек по всем видам предпринимательской деятельности;

– если налогоплательщиком не был уплачен налог в установленные сроки.

Представляется более логичным закрепление правила о переходе на упрощенную систему налогообложения на общих основаниях, ведь патентная система налогообложения изначально являлась частью упрощенной системы налогообложения (упрощенная система налогообложения на основе патента).

Ведь в действительности, если индивидуальный предприниматель примет на работу одного-двух работников сверх установленного ограничения, это не будет автоматически означать, что его бизнес вышел на такой уровень, при котором уже не требуется оказание мер государственной поддержки и применение мер налогового стимулирования.

2. Налог не уменьшается на сумму уплаченных страховых взносов.

Стоимость патента нельзя уменьшить за счет выплаченных страховых взносов, как это возможно сделать при упрощенной системе налогообложения (УСН) или системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД).

При применении любого другого режима налогообложения страховые взносы так или иначе учитываются либо при определении налоговой базы (УСН «доходы – расходы»), либо при определении налога к уплате (УСН «доходы», ЕНВД). Получается, что индивидуальный предприниматель, у которого 15 наемных работников, и индивидуальный предприниматель, у которого 1 наемный работник, при прочих равных условиях, должны заплатить одинаковую стоимость патента, несмотря на то, что суммы расходов на заработную плату и отчисления с нее абсолютно разные. Правда, если индивидуальный предприниматель совмещает патентную систему налогообложения с другим режимом, то при расчете единого или вмененного налога он может учесть выплаченные страховые взносы, но только за себя.

Обобщая вышесказанное, следует подчеркнуть, патентная система налогообложения является самым молодым и активно развивающимся специальным налоговым режимом. По результатам анализа, проведенного в научной работе, можно считать частично достигнутыми цели введения патентной системы налогообложения. Также выявлены и проблемы применения патентной системы налогообложения.

После введения патентной системы налогообложения наблюдается устойчивый рост по всем анализируемым показателям: число индивидуальных предпринимателей, число индивидуальных предпринимателей, применяющих патентную систему налогообложения, число выданных патентов, как в целом по РФ, так и в субъектах РФ.

За период 2010-2016 гг. наблюдается колебание темпов роста доходов бюджета от выдачи патентов. Однако наибольший скачок роста доходов бюджета от выдачи патентов (в целом по РФ – в 4,68 раза) пришелся на период перехода от упрощенной системы налогообложения на основе патента к патентной системе налогообложения.

Патентная система налогообложения – это один из важных инструментов, посредством которых город формирует комфортную среду для становления и развития предпринимательства. Кроме того, этот вид налогообложения способствует легализации малого бизнеса, а перенос отношений с потребителем в правовое поле влечет за собой повышение качества предоставляемых услуг. Увеличение числа предпринимателей, работающих на патенте, свидетельствует о росте сознательности бизнеса. [15]

[1] Источник: таблица составлена автором на основе данных Формы № 1-ИП «Сведения о работе по государственной регистрации индивидуальных предпринимателей и крестьянских (фермерских) хозяйств» на 01 января 2011-2013 гг. // https://www.nalog.ru/rn77/related_activities/registration_ip_yl/#t5 (дата обращения 16.11.2016), Формы № 1-ПАТЕНТ «Отчет о количестве выданных патентов на право применения упрощенной системы налогообложения на основе патента в разрезе видов предпринимательской деятельности» на 01 января 2011-2013 гг. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/regstats/ (дата обращения 16.11.2016)

[2] Источник: Источник: таблица составлена автором на основе данных Формы № 1-ИП «Сведения о работе по государственной регистрации индивидуальных предпринимателей и крестьянских (фермерских) хозяйств» на 01 января 2013-2014 гг. // https://www.nalog.ru/rn77/related_activities/registration_ip_yl/#t5 (дата обращения 16.11.2016), Формы № 1-ПАТЕНТ «Отчет о количестве выданных патентов на право применения упрощенной системы налогообложения на основе патента в разрезе видов предпринимательской деятельности» на 01 января 2013 г. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/regstats/ (дата обращения 16.11.2016), Формы № 1-ПАТЕНТ «Отчет о количестве индивидуальных предпринимателей, применяющих патентную систему налогообложения, и выданных патентов на право применения патентной системы налогообложения в разрезе видов предпринимательской деятельности» на 01 января 2014 г. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/regstats/ (дата обращения 16.11.2016)

[3] Источник: составлено автором на основе данных Формы № 1-ПАТЕНТ «Отчет о количестве выданных патентов на право применения упрощенной системы налогообложения на основе патента в разрезе видов предпринимательской деятельности» на 01 января 2011-2013 гг., Формы № 1-ПАТЕНТ «Отчет о количестве индивидуальных предпринимателей, применяющих патентную систему налогообложения, и выданных патентов на право применения патентной системы налогообложения в разрезе видов предпринимательской деятельности» на 01 января 2014-2016 гг. и на 01 июля 2016 г. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/regstats/ (дата обращения 16.11.2016)

[4] Источник: таблица составлена автором на основе данных Формы № 1-ИП «Сведения о работе по государственной регистрации индивидуальных предпринимателей и крестьянских (фермерских) хозяйств» на 01 января 2014-2016 гг. // https://www.nalog.ru/rn77/related_activities/registration_ip_yl/#t5 (дата обращения 16.11.2016), Формы № 1-ПАТЕНТ «Отчет о количестве индивидуальных предпринимателей, применяющих патентную систему налогообложения, и выданных патентов на право применения патентной системы налогообложения в разрезе видов предпринимательской деятельности» на 01 января 2014-2016 гг. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/regstats/ (дата обращения 16.11.2016)

[5] Источник: таблица составлена автором на основе данных Формы № 1-ИП «Сведения о работе по государственной регистрации индивидуальных предпринимателей и крестьянских (фермерских) хозяйств» на 01 июля 2015-2016 гг. // https://www.nalog.ru/rn77/related_activities/registration_ip_yl/#t5 (дата обращения 16.11.2016), Формы № 1-ПАТЕНТ «Отчет о количестве индивидуальных предпринимателей, применяющих патентную систему налогообложения, и выданных патентов на право применения патентной системы налогообложения в разрезе видов предпринимательской деятельности» на 01 июля 2015-2016 гг. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/regstats/ (дата обращения 16.11.2016)

[6] Источник: составлено автором на основе данных Формы № 1-ПАТЕНТ «Отчет о количестве индивидуальных предпринимателей, применяющих патентную систему налогообложения, и выданных патентов на право применения патентной системы налогообложения в разрезе видов предпринимательской деятельности» на 01 июля 2016 г. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/regstats/ (дата обращения 16.11.2016)

[7] Источник: таблица составлена автором на основе данных Формы № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации» на 01 января 2011-2013 гг. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения 17.11.2016)

[8] Источник: таблица составлена автором на основе данных Формы № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации» на 01 января 2013-2014 гг. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения 17.11.2016)

[9] Источник: таблица составлена автором на основе данных Формы № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации» на 01 января 2014-2016 гг. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения 17.11.2016)

[10] Источник: таблица составлена автором на основе данных Формы № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации» на 01 сентября 2015-2016 гг. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения 17.11.2016)

[11] Источник: составлено автором на основе данных Формы № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации» на 01 января 2011-2016 гг. и на 01 сентября 2016 г.// https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения 17.11.2016)

[12] Источник: таблица составлена автором на основе данных Формы № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации» на 01 января 2011 и 01 сентября 2016 г. // https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения 17.11.2016)

[13]Источник: составлено автором на основе данных Формы № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации» на 01 января 2011-2016 гг. и на 01 сентября 2016 г.// https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения 17.11.2016)

[14] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 03.07.2016) // http://www.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=208015#0 (дата обращения 15.11.2016)

[15] По итогам 9 месяцев 2016 года индивидуальными предпринимателями приобретено почти 50 тысяч патентов // Новости Информационного центра Правительства Москвы от 08.11.2016 // https://icmos.ru/news/42818-po-itogam-9-mesyatsev-2016-goda-individualnymi-predprinimatelyami-priobreteno-pochti-50-tysyach-pate/?sphrase_id=15880 (дата обращения 24.11.2016)