Фондовый рынок как часть финансового рынка – место, где контрагенты имеют возможность продать и купить долгосрочные долговые и долевые ценные бумаги. Роль данного рынка заключается в концентрации и направлении сбережений от домохозяйств и других участников, имеющих возможности для инвестиций, к структурам, которые испытывают недостаток в денежных средствах – компаниям и государствам. Таким образом, «долгие» деньги аккумулируются и находят применение через данный механизм. Финансовый рынок имеет достаточное влияние на благосостояние государств, оказывая помощь сторонам сделок в выборе предмета инвестиций.

Эффективно функционирующий финансовый рынок является необходимой предпосылкой осуществления государственной монетарной политики, а также основой долгосрочной экономической стабильности и роста.

Конкурентоспособные финансовые рынки предоставляют своим участникам доступ к возможностям привлечения денежных средств и управления собственными рисками. Более того, они поддерживают передачу монетарной политики, собирают информацию об участниках и способствуют определению цен на финансовые активы.

Целью данной работы является проанализировать часть модели финансовых рынков на примере ряда развитых стран.

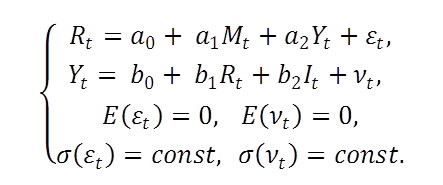

Модель финансового рынка можно представить в следующем виде:

Первое уравнение системы говорит о том, что процентная ставка (![]() ) в экономике зависит от двух показателей: предложение денег (

) в экономике зависит от двух показателей: предложение денег (![]() ) на денежном рынке и валовый внутренний продукт (

) на денежном рынке и валовый внутренний продукт (![]() ). Случайная переменная (

). Случайная переменная (![]() ) также должна быть включена в уравнение для отражения других факторов, не учитываемых моделью. Мы предполагаем, что ожидание случайной переменной равно нулю, а стандартное отклонение постоянно.

) также должна быть включена в уравнение для отражения других факторов, не учитываемых моделью. Мы предполагаем, что ожидание случайной переменной равно нулю, а стандартное отклонение постоянно.

Второе уравнение предполагает, что валовый внутренний продукт (![]() ) зависит от ставки процента (

) зависит от ставки процента (![]() ) и инвестиций (

) и инвестиций (![]() ). Как и в первом уравнении системы, мы должны включить случайную переменную.

). Как и в первом уравнении системы, мы должны включить случайную переменную.

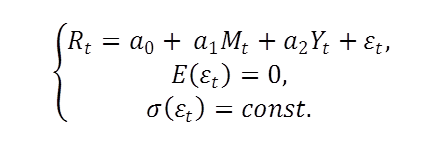

Для целей данной работы мы будем использовать первое уравнение системы, которое можно переписать в следующем виде:

Для целей данной работы мы будем использовать первое уравнение системы, которое можно переписать в следующем виде:

В данной модели предложение денег (![]() ) и валовый внутренний продукт (

) и валовый внутренний продукт (![]() ) являются экзогенными или независимыми переменными, ставка процента (

) являются экзогенными или независимыми переменными, ставка процента (![]() ) является зависимой переменной данной системы.

) является зависимой переменной данной системы.

Для того, чтобы проверить соответствие теоритической модели практическим данным, была собрана информация по пяти развитым странам. В большинстве случаев под «развитой» страной понимается определенный уровень экономического развития, уровня образованности населения, уровень доходов и качество предоставляемых внутри страны услуг со стороны как компаний, так и государства. С целью охватить этот обширный круг вопросов была выбрана классификация стран на основе Индекса развития человеческого потенциала (Human Development Index, HDI). Среди стран, занимающих первые места в данном рейтинге, были выбраны следующие: Австралия, Канада, Сингапур, США, Швейцария.

Была собрана информация по следующим показателям:

• Валовый внутренний продукт

• Ставка процента – реальная процентная ставка

• Предложение денег на денежном рынке – агрегат М3

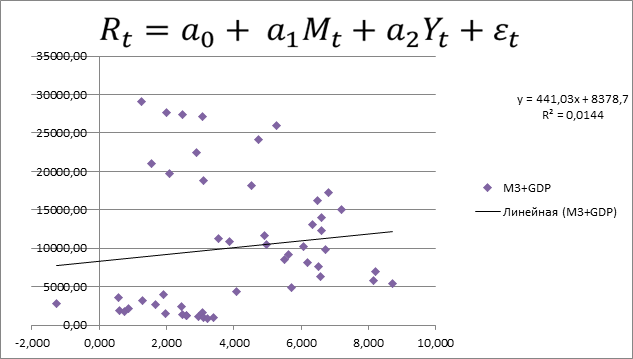

На основе полученных данных мы построили точечные диаграммы для каждой страны, отражающие зависимость между эндогенной и экзогенными переменными (Диаграмма 1). Для примера мы берем Соединенные Штаты Америки.

Диаграмма 1. Зависимость между реальной ставкой процента и суммой валового внутреннего продукта и широкого показателя денежной массы

На диаграмме изображена зависимость переменных модели: каждому значению реальной ставки процента соответствует сумма экзогенных переменных, что обозначено точкой на графике. Также добавлены линия тренда, описывающая данную линейную зависимость, и значение достоверности аппроксимации.

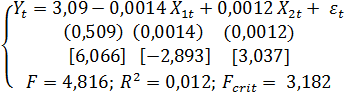

Затем с помощью регрессионного анализа модель была оценена, результат выглядит следующим образом:

Затем модель была протестирована на соответствие условиям теоремы Гаусса-Маркова и на адекватность, аналогичные процедуры были проведены с данными по другим четырем странам.

Данные всех пяти стран продемонстрировали слабую корреляцию между реальной процентной ставкой и экзогенными переменными при сравнительно высокой корреляции между независимыми переменными. Это говорит о том, что модель не объясняет достаточно большую часть изменений зависимой переменной.

Значение коэффициента достоверности аппроксимации также сравнительно невелико, что позволяет сделать вывод о том, что данная экономическая модель не позволяет оценить большую часть факторов, влияющих на изменение реальной ставки процента.

Согласно F-тесту, который дал положительный результат только в случаев США, четыре модели из пяти имеют низкое качество спецификации. Для этих же четырех стран только один коэффициент является значимым согласно t-тесту, в то время как для США значимыми являются все три коэффициента.

Для трех стран (Канада, Сингапур, США) тест Голдфелда-Квандта пройден, что означает гомоскедастичность остатков модели. Для данных по Австралии и Швейцарии должны быть проделаны дополнительные шаги с целью устранения гетероскедастичности остатков. Среди моделей по пяти странам ни одна не прошла тест Дарбина-Уотса, а значит, во всех моделях присутствует положительная автокорреляция остатков. В этом случае с целью дальнейшего использования должны быть предприняты дополнительные шаги по устранению автокорреляции.

Адекватность всех пяти моделей подтвердилась при помощи построения доверительного интервала, а значит, все пять моделей адекватны по отношению к эмпирическим данным.

Резюмируя все выше сказанное, модель финансовых рынков адекватна по отношению к эмпирическим данным пяти развитых стран, и ее можно использовать для прогнозирования реальной ставки процента. Но также у данной модели имеются ограничения в использовании, поэтому при применении ее на практике следует соблюдать осмотрительность и осторожность.