Эффективное функционирование финансовых институтов развития, являющихся специализированными финансовыми организациями с государственным участием, на которые возлагаются особые функции по поддержке долгосрочного финансирования общественно значимых проектов, представляется одним из необходимых условий для устойчивого экономического роста. Несмотря на то, что основная задача институтов развития – содействие экономическому росту, цели их функционирования зависят от макроэкономической ситуации в той или иной стране, регионе, уровня развития рыночных механизмов, проводимой экономической политики государства и т.д.

Учитывая неоднородную природу институтов развития, на текущий момент не существует единообразного подхода к определению эффективности банка развития, а соответственно и способам ее оценки. При этом управление эффективностью института развития с использованием ее адекватной оценки имеет особую значимость в условиях государственного фондирования большей части активных операций банка развития, а также ограниченности или даже полного отсутствия конкуренции в сфере деятельности института развития и заведомо более низкой рентабельности по сравнению с коммерческими банками, что снижает мотивацию менеджмента к повышению эффективности.

Приоритетным направлением деятельности банка развития является кредитно-инвестиционная деятельность, финансирование инвестиционных проектов и программ, необходимых для реализации стратегии социально-экономического развития и долгосрочной экономической политики. Поэтому основной принцип комплексной системной оценки эффективности деятельности банка развития состоит в применении системы показателей, характеризующих результаты кредитно-инвестиционной деятельности банка развития и отражающие влияние его деятельности на ключевые национальные индикаторы развития. Из этого можно сформулировать основной принцип оценки эффективности деятельности института развития: эффективность деятельности банка развития эквивалентна эффективности его инвестиций в экономику страны. Однако в тоже время необходимо разделять внутреннюю эффективность, характеризующуюся оптимальным использованием всех производственных ресурсов, и внешнюю эффективность, представляющую собой соответствие государственных расходов и их результатов поставленным целям[1], в части банков развития – целей достижения социально-экономических ориентиров развития страны, региона, отрасли или отдельного сегмента рынка.

В данном исследовании предпринята попытка комплексного анализа эффективности институтов развития, с точки зрения внутренних и внешних критериев эффективности. В качестве эмпирической основы анализы были использованы данные официальной отчетности за 2014 год ключевых финансовых институтов развития стран БРИКС:

1. Бразильский банк развития – BNDES;

2. ГК «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)»;

3. Банк индустриального развития Индии – IDBI;

4. Китайский банк развития – CDB;

5. Банк развития Южной Африки – DBSA.

Оценка внутренней эффективности деятельности банков развития

В качестве критериев внутренней эффективности БР целесообразно использовать эффективность затрат, включая параметр производительности труда, и эффективность кредитной политики банка. При этом в рамках соблюдения принципа безубыточности и способности финансировать проекты оценка деятельности БР должна учитывать критерии эффективности собственного капитала. Таким образом, для оценки внутренней эффективности БР предлагается использовать следующие критерии:

• эффективность затрат;

• производительность труда;

• эффективность кредитной политики;

• достаточность капитала.

• рентабельность капитала и активов.

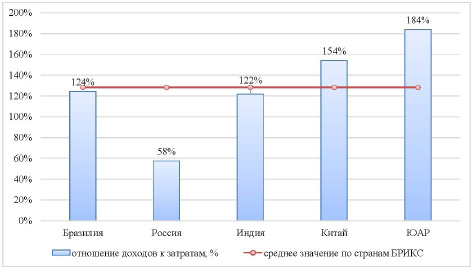

Как следует из рис. 1, показатель эффективности использования затрат (отношение полученных доходов к понесенным затратам) Внешэкономбанка находится на существенно более низком уровне чем у других институтов развития стран БРИКС. Более того, у российского банка развития у единственного из анализируемых, данный показатель ниже 100 %, что говорит о превышение расходов над доходами. Подобная ситуация, во многом, объясняется реализацией ряда заведомо убыточных проектов, связанных с подверженностью Внешэкономбанка административному давлению. Реализация таких проектов как санация банка «Глобэкс», а также Байкальского ЦБК, финансирование строительства олимпийских объектов в г. Сочи, крайне негативно сказались на финансовом состоянии ГК Внешэкономбанк. Однако не все «токсичные активы» связаны с государством. Ярким примером может служить необходимость спасения дочерней компании «ВЭБ-лизинг», серьезно пострадавшей от длительных финансовых проблем, а затем и дефолта одного из своих ключевых лизингополучателей – «Трансаэро».

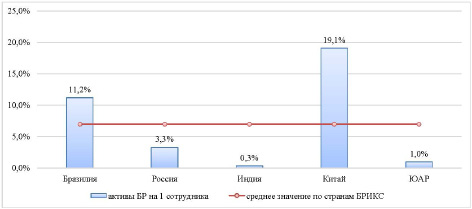

Причем, в соответствии с рис. 2 проблема Внешэкономбанка состоит не только в завышенных расходах, но и в низкой производительности труда сотрудников банка. Несмотря на то, что доля активов института развития, приходящаяся на одного сотрудника выше, чем в Индии и ЮАР, тем не менее, производительность труда сотрудников Внешэкономбанка не только значительно ниже производительности труда в Китайском и Бразильском банках развития, но даже не дотягивает до среднего уровня среди банков развития стран БРИКС. При этом стоит отметить отметим, что банки развития Индии и Южной Африки, имеющие меньшее значение активов на 1 сотрудника, демонстрируют более высокую эффективность затрат.

Таблица 1

Исходные данные для анализа эффективности институтов развития стран БРИКС

|

Бразилия |

Россия |

Индия |

Китай |

ЮАР |

|

|

Активы, млрд долл. США |

322,5 |

69,10 |

56 |

1664,0 |

5,50 |

|

Капитал, млрд долл. США |

24,5 |

6,73 |

0,25 |

109,7 |

1,71 |

|

Чистая прибыль (убыток), млрд долл. США |

1,2 |

-4,44 |

0,01 |

15,8 |

0,07 |

|

Roe |

4,7 % |

-65,9 % |

5,4 % |

14,4 % |

4,0 % |

|

Roa |

0,4 % |

-6,4 % |

0,02 % |

1,0 % |

1,2 % |

|

Доходы, млрд долл. США |

20,4 |

5,9 |

0,51 |

82,4 |

0,39 |

|

Расходы, млрд долл. США |

16,4 |

10,3 |

0,42 |

53,4 |

0,21 |

|

Кредиты клиентам до вычета резерва под обесценение, млрд долл. США |

244,4 |

57,23 |

33 |

1280,9 |

5,14 |

|

Резервы на возможные потери по ссудам (рвпс), млрд долл. США |

1,0 |

10,42 |

1 |

43,9 |

0,25 |

|

Количество сотрудников, чел. |

2881 |

2095 |

16555 |

8723 |

566 |

|

Ввп, 2014 (млрд долл. США |

2346,08 |

1860,60 |

2048,52 |

10354,83 |

350,09 |

Источник: составлено автором по данным официальной отчетности.

Рис. 1. Эффективность затрат банков развития стран БРИКС/ Источник: составлено автором

Рис. 2. Эффективность труда в институтах развития стран БРИКС. Источник: составлено автором

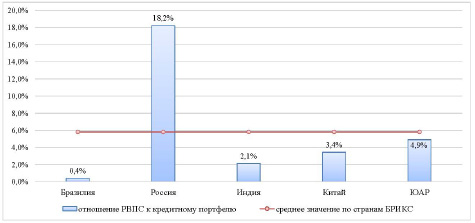

Рис. 3. Оценка качества кредитного портфеля. Источник: составлено автором

Одним из ключевых критериев оценки внутренней эффективности банка развития является доля проблемных кредитов в его совокупном кредитном портфеле. Для оценки данного показателя наиболее репрезентативным является соотнесение сформированных резервов на возможные потери по ссудам к кредитному портфелю. Как следует из рисунка 3 наиболее эффективным по данному показателю является Бразильский банк развития, с сформированным резервом 0,4 % кредитного портфеля, что говорит о высокой надежности размещенных им средств. Это представляется весьма логичным, учитывая, что 49,7 % кредитного портфеля Бразильского банка развития размещено на рынке межбанковского кредитования[2], а просроченная задолженность и тем более дефолты на рынке МБК случаются значительно реже, чем при корпоративном кредитовании. Наименее качественный кредитный портфель сформирован у Внешэкономбанка, сформированные резервы составляют более 18 % кредитного портфеля. При этом, учитывая информацию о готовящейся докапитализации банка на 1,5 трлн руб. за счет передачи ему облигаций федерального займа[3], вероятно, что фактическое состояние кредитного портфеля еще хуже, в следствие чего требуется еще большее доформирование резервов на возможные потери.

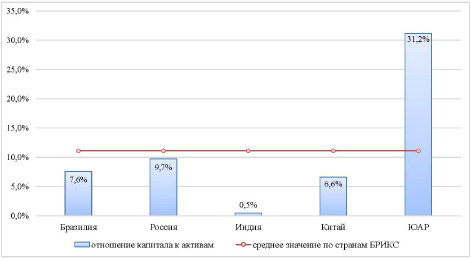

Не менее важным критерием оценки эффективности банка является уровень достаточности собственных средств. В классическом виде достаточность капитала определяется как отношение капитала банка к его активам, взвешенным по риску, т.е. с применением поправочных коэффициентов в зависимости от кредитного риска того или иного актива, но учитывая, что подобный расчет не всегда может быть репрезентативным, тем более что не все страны-участницы БРИКС перешли на требования Базель III, что не позволяет сопоставлять между собой рассчитанные банками нормативы достаточности капитала, в анализе используется отношение капитала к активам без их взвешивания активов по риску. Согласно полученным расчетам (см. рис. 4.) наибольшим запасом капитала обладает Банк развития Южной Африки, что повышает его устойчивость в случае реализации крупных кредитных рисков, однако в тоже время такой существенный запас по капиталу может свидетельствовать о недостаточно эффективной политике его использования. Банк индустриального развития Индии наоборот проводит крайне агрессивную кредитную политику, так соотношение капитала к активам составляет лишь 0,5 %, при этом в официальной отчетности банка фигурируют приемлемые значения – норматив достаточности капитала составляет 8,18 %[4]. Подобное расхождение связано с применением понижающих коэффициентов, искажающих реальные «аппетиты к риску». Без учета взвешивания активов достаточность капитала Внешэкономбанка находится на уровне 9,7 %, что лишь на 0,3 п. п. ниже минимально допустимого уровня в России, однако учитывая макроэкономическую нестабильность в стране и низкое качество кредитного портфеля в сочетании с недостаточно консервативной политикой резервирования, текущий уровень достаточности капитала является недостаточным для стабильной работы банка и может наносить ущерб эффективности его деятельности в случае реализации крупных кредитных рисков и необходимости формирования дополнительных резервов.

Рис. 4. Достаточность капитала (без учета взвешивания активов по риску) банков развития стран БРИКС. Источник: составлено автором

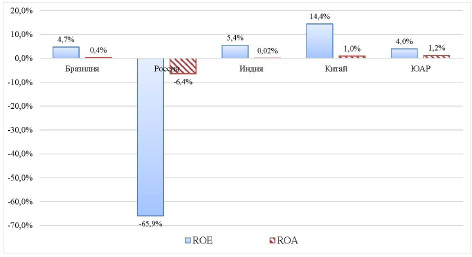

Рис. 5. Рентабельность банков развития в странах БРИКС. Источник: составлено автором

Оценивая эффективность размещения капитала и активов (см. рис. 5) что в странах, показывающих наибольшие темпы роста своих экономик, банки развития также характеризуются приемлемыми показателями рентабельности. В России в условиях рецессии экономики, значительно возросли кредитные риски, при этом Внешэкономбанк, являясь агентом Правительства по реализации антикризисных мер, вынужден участвовать в финансировании крупных высокорискованных проектов, что негативным образом повлияло на показатели рентабельности банка.

Оценка внешней эффективности деятельности банков развития

В рамках исследования внешней эффективности БР использованы следующие критерии и индикаторы роли банков развития в экономике страны:

1. Доля кредитного портфеля в активах банка развития;

2. Отношение активов и кредитного портфеля банка развития к ВВП страны.

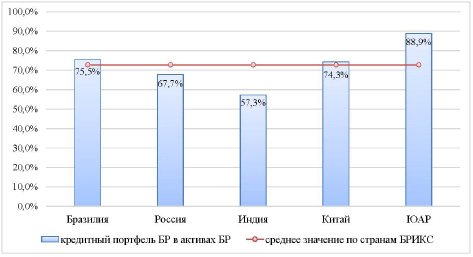

Рис. 6. Кредитный портфель в активах банка развития по странам БРИКС, 2014 г. Источник: составлено автором

Оценка доли кредитного портфеля в активах институтов развития стран БРИКС на первый взгляд показывает примерно схожий уровень, но в то же время, показатели российского банка развития находятся на уровне ниже среднего по странам БРИКС. Однако необходимо учесть, что при расчете данного показателя использовался чистый кредитный портфель, т.е. за вычетом сформированных резервов. Если не принимать в расчет эту корректировку, то доля кредитного портфеля в активах составила бы 82,8 %, что является достаточно хорошим уровнем и говорит об эффективном выполнении ключевой задачи банка развития – предоставлению финансовых ресурсов субъектам экономики.

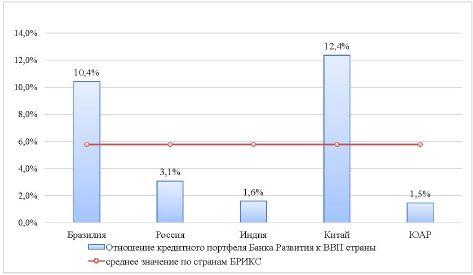

Рис. 7. Доля кредитного портфеля банка развития в ВВП страны, по странам БРИКС, 2014 г. Источник: составлено автором

Анализ вовлеченности институтов развития в кредитование национальной экономики, по средствам сравнения кредитного портфеля банка и валового внутреннего продукта, как ключевого показателя эффективности национальной экономики, напротив свидетельствует о недостаточных масштабах Внешэкономбанка (см. рис. 7). Доля кредитного портфеля Внешэкономбанка в ВВП России в 2014 году составила 3,1 % в то время как средний уровень по экономикам стран БРИКС составляет 5,8 %. Даже двукратное превышение данного показателя оценки внешней эффективности российского института развития над показателем Банк развития Южной Африки не выглядит столь существенным если учесть, что 24,7 % активов Южноафриканского банка приходится на финансирование проектов за рубежом[5].

Таким образом, операционная (внутренняя) эффективность Внешэкономбанка равно как и внешняя эффективность находятся на уровне ниже средних индикаторов характерных для банков развития стран-членов БРИКС. Отчасти это объясняется влиянием внешних шоков на российскую экономику, что выразилось в ухудшение качества кредитного портфеля банка, с последующим формирование резервов, отрицательным финансовым результатом и низким уровнем достаточности капитала. Однако необходимо учитывать, что, как правило, в периоды экономических кризисов функции финансовых институтов развития дополняются функцией реализации антикризисных мер.

Таким образом, очевидно, что проведение работ по повышению эффективности институтов развития должно носить не эпизодический характер, а выполняться комплексно на постоянной основе. В долгосрочной перспективе, именно эффективность функционирования институтов развития, как инструмента поддержки субъектов национальной экономики, будет определять степень экономического развития страны и ее конкурентоспособность на мировом уровне.

Библиографическая ссылка

Жолобов П.С. ОЦЕНКА ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ БАНКОВ РАЗВИТИЯ СТРАН-ЧЛЕНОВ БРИКС // Международный студенческий научный вестник. 2016. № 4-4. ;URL: https://eduherald.ru/ru/article/view?id=16350 (дата обращения: 01.04.2025).