Современный этап развития мирового рынка нефти характеризуется наличием двух важнейших стратегий ценообразования: биржевой и внебиржевой.

Биржевое ценообразование

Последнее десятилетие преобладающую часть совершаемых на бирже сделок составляют спекулятивные операции с фиктивным товаром и хедж-контракты. Количество сделок по покупке и продаже нефти многократно превышает объем операций с фактической поставкой товара.

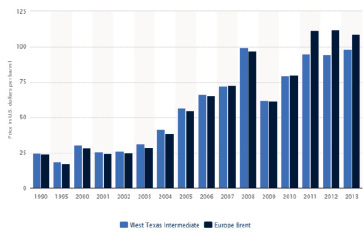

Цена фьючерсных контрактов определяется ожиданиями и прогнозами участников сделки относительно будущего состояния рынка: структуры экспорта/импорта, мировой экономической и политической ситуаций, намерений остальных участников рынка. Любые события, так или иначе связанные с политической или экономической мировыми система почти моментально находят отражение в изменениях на цене на нефть. Несколько десятилетий ценовой спрэд между маркерными сортами WTI и Brent составлял 1–2 % в пользу WTI. После 2010 года произошла резкая смена ценовой динамики – разница в ценах на сегодняшний день находится в пределах 10–20$ (рис. 1).

Одной из причин стал сильный рост добычи нефти в США, вызвавший перенасыщение рынка в центральной части штатов, и, оказавший негативное влияние на цену WTI. Так же технические неполадки и закрытие месторождений американской нефти на ремонтное обслуживание в августе 2010 сыграли свою роль. Изменение ценового спрэда так же обусловлено законодательным ограничением биржевых спекуляций на рынке нефти, принятым администрацией президента Б. Обамы в 2010 г.

Внебиржевое ценообразование

На крупнейших биржах нефтяных контрактов в Лондоне и Нью-Йорке торгуются всего лишь два сорта нефти – WTI и Brent, а добываемых сортов несколько десятков. Все различия в характеристиках того или иного сорта (наличие примесей, содержание серы, различного содержания групп алканов) учитываются в стоимости данного сорта посредством. Ориентиром для определения цен служат котировки маркерных сортов. На европейском внебиржевом рынке главным ориентиром является нефть сорта Brent, на американском – Light Sweet. Стандартом для стран-членов ОПЕК является «корзина» ОПЕК, включающая в себя пропорционально объемам добычи основные сорта нефти, добываемые членами картеля. Стоимость нефтяной «корзины» ОПЕК в динамике представлена на рис. 2.

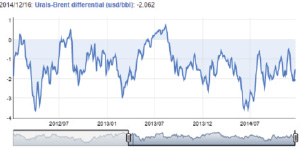

При установлении цен на остальные сорта применяются дифференциалы – скидки или премии к цене маркерных сортов нефти. Значение дифференциалов зависит как от различий в характеристиках, так и от текущего баланса спроса и предложения на данный сорт нефти. Например, российская нефть сорта Urals торгуется с 5–10 % дисконтом по отношению к маркерному Brent (рис. 3).

Важнейшими рыночными элементами, влияющими на ценообразование, являются факторы ценообразования.

Факторы ценообразования на мировом рынке нефти можно разделить на фундаментальные, которые оказывают влияние на уровень предложения или спроса, и на спекулятивные и конъюнктурные факторы. К первым относятся:

1. Темпы роста мировой экономики. Самыми крупными потребителями являются промышленно развитые страны. В период с 2003 по 2013 гг. на страны ОЭСР приходилось 55 % [4] мирового потребления нефти. Последние несколько лет основной прирост мирового потребления нефти приходился на азиатские страны, прежде всего, Китай и Индия, где среднегодовые темпы роста за тот же период составили, соответственно, 10,2 % и 7,2 % [5]. Тройку лидеров по объемам потребления нефти составляют США, Китай и Япония.

2. Эффективность энергопотребляющих технологий. С ростом научно-технического прогресса многие страны пытаются добиться увеличения данного показателя, с целью уменьшения необходимого количества нефти для эффективной работы энергетических комплексов.

3. Конкурентоспособность альтернативных источников энергии. Любые негативные события, влияющие на мировой рынок нефти или происходящие непосредственно на нем, увеличивают конкурентоспособность альтернативных источников.

4. Структура коммерческих и стратегических запасов нефти. В целях обеспечения стабильности поставок и поддержания уровня цен на нефть в случаях резкого увеличения спроса со стороны нефтеимпортирующих стран, часть произведенной нефти сосредоточивается в специальных резервах. Также такими запасами обладают и страны-импортеры, для обеспечения безопасности энергетических комплексов в случаях сокращения или иных проблем с поставками.

К спекулятивным и конъюнктурным факторам, влияющим на ценообразование рынка нефти, относятся:

1. Политические и экономические ситуации в странах-экспортерах.

2. Осуществление различных инвестиционных проектов между странами, связанными далеко не только с добычей и переработкой нефти [6].

3. Форс-мажорные обстоятельства.

4. Спекулятивные биржевые операции, связанные с нефтяными контрактами.

Рис. 1. Ценовая динамика WTI и Brent, 1990-2013 [1]

Рис. 2. Стоимость нефтяной «корзины» ОПЕК в динамике представлена за период 2001–2014 [2]

Рис. 3. Дифференциал Urals к Brent, 2008–2013 [3]

Говоря о сегодняшнем состоянии мирового рынка нефти, можно выделить несколько факторов, которые обладают наибольшим влиянием на ценообразование. К таким факторам можно отнести:

1. Превышение спроса над предложением. Последние несколько лет, несмотря на постоянный рост потребления нефти в мире, предложение превышало спрос. Сегодня эта ситуация усугубилась наращиванием добычи нефти в США. В третьем квартале 2014 года США добывали нефти больше, чем Россия или Саудовская Аравия. США также остаются самым главным импортером, но из-за роста добычи импорт снизился, и на рынке стало еще больше «лишней» нефти [7].

2. Падение спроса. Из-за замедления темпов роста мировой экономики спрос на «черное золото» снижается. Причем уменьшение цены на нефть не поможет резко увеличить спрос на нее. Усиление доллара не способствует повышению спроса на нефть, если котировки национальной валюты стран по отношению к доллару снижаются, то даже при удешевлении нефти ее стоимость для отечественных потребителей все равно может увеличиваться или оставаться неизменной.

3. Позиция стран ОПЕК. Квоты производства нефти снижаться не будут. Представители международного картеля и дальше будут ежедневно поставлять на мировой рынок около 30 млн баррелей нефти. Нужно отметить, что бюджеты почти всех стран-экспортёров нефти были составлены, исходя из цены 70 долларов за баррель и выше (около 140 для Ирана) [8]. Поэтому многие не досчитаются достаточного количества бюджетных средств в этом и следующем годах.

4. Политическая стабильность в странах-экспортерах нефти. Максимальная стоимость нефти в 2014 году была достигнута в месяцы, когда в Ираке проводились военные действия. После того, как ситуация успокоилась, нефть стала возвращаться к прежним ценовым позициям. Если в одной из стран, которые поставляют на мировой рынок огромные запасы нефти, произойдет конфликт, и увеличатся риски срыва поставок, то это приведет к тому, что котировки подскочат вверх, но скорее всего лишь на краткосрочный период.

Оставив квоту добычи нефти на том же уровне и позволив цене на нефть дальше опускаться, страны ОПЕК продолжат наносить точечные удары по сланцевому буму в США. В настоящее время рентабельность добычи нефти из сланцевых месторождений тает буквально каждый день, а в совокупности с возросшими в последнее время землетрясениями, причиной которым многие называют технологию Фрекинга (способ добычи сланцевой нефти), это может стать реальной причиной приостановки или полного закрытия всех проектов США в данной отрасли. Возможно, какое-то время нерентабельные компании смогут продержаться с помощью дотаций от государства.

Вместе с тем, страны нефтяного картеля сами находятся в сложном положении, в частности, следующие страны:

1. Венесуэла. В структуре прибыли от экспорта Венесуэлы более 90 % приходится на нефть. С учетом текущей экономической и политической ситуации внутри страны нынешняя цена на нефть может стать тем фактором, который переведет демонстрации внутри страны в бунты или гражданскую войну. Еще одним фактором, усложняющим положение Венесуэлы, может стать принятие законопроекта о строительстве трубопровода Keystone XL, в случае одобрения которого США смогу отказаться от венесуэльского сырья в пользу Канадского.

2. Иран. С учетом текущего состояния рынка нефти Иран может пойти на уступки по вопросам ядерной программы, из-за которых на эту страну до сих пор наложены санкции, и полноценно выйти на мировой рынок, тем самым еще больше увеличив совокупное предложение.

3. Саудовская Аравия. Эта страна готовится сокращать государственные расходы и уже начала составлять дефицитный бюджет. Страна также потеряет достаточное количество прибыли, учитывая объемы поставок, но, в отличии от других участниц ОПЕК у Саудовской Аравии достаточно большие денежные золотовалютные резервы. Вполне вероятна ситуация, в которой Саудовская Аравия решит сократить котировки добычи нефти.

В заключении хотелось бы отметить, что текущее положение мирового рынка нефти может претерпеть существенные изменения, если будет существенно сокращен объем добычи нефти в США из-за проблем в сланцевой отрасли. Возможна ситуация, что в первой половине 2015 года США сократят объемы добычи сланцевой нефти, после чего страны участницы ОПЕК уменьшат квоту. К июлю 2015 года нефть сорта Brent может торговаться в пределах 75–80 долларов за баррель.

Библиографическая ссылка

Левик И.И. СТРАТЕГИИ И ОСОБЕННОСТИ ЦЕНООБРАЗОВАНИЯ НА СОВРЕМЕННОМ МИРОВОМ РЫНКЕ НЕФТИ // Международный студенческий научный вестник. 2015. № 4-3. ;URL: https://eduherald.ru/ru/article/view?id=13153 (дата обращения: 06.04.2025).