В настоящее время рынок банковских кредитных продуктов для корпоративных клиентов является наиболее крупным по объему его сегментов и выступает индикатором экономической ситуации в стране.

Существуют две стратегии развития рынка банковских кредитных продуктов: первая, ориентирована на необходимость удовлетворения потребностей корпоративных клиентов, а вторая, ориентирована только на получение прибыли в краткосрочном аспекте. Сложившаяся ситуация в российской экономике требует создания условий для активизации деятельности предприятий реального сектора экономики[1].

По нашему мнению, этому способствовало бы формирование в нашей стране инновационного рынка банковских кредитных продуктов для корпоративных клиентов.

Его модернизация способствовала бы повышению качества работы кредитных учреждений в процессе предоставления банковских кредитных продуктов для корпоративных клиентов [1].

На развитие банковского рынка влияет ряд объективных и субъективных факторов.

Таблица1- Факторы развития рынка банковских кредитных продуктов для корпоративных клиентов [2].

|

Субъективные факторы |

Объективные факторы |

|

Доверие к коммерческим банкам |

Экономическое положение в стране |

|

Степень информированности |

Уровень конкуренции |

|

Степень необходимости использования |

Уровень развития банковской системы |

На этом деление рынка не заканчивается. Следующим критерием структурирования банковского рынка являются группы потребителей.

Таблица 2-Потребительский и корпоративные рынки [3].

|

В-2-С |

В-2-В |

|

Много небольших покупателей |

Несколько небольших покупателей |

|

Обезличенный рынок |

Четкий профиль каждого покупателя |

|

Пассивные покупатели |

Активный покупатель(стратегия закупок) |

|

Единичные транзакции |

Непрерывные отношения |

|

Изолированные отношения |

Бизнес сети |

Согласно данным таблицы 2, рынок корпоративных клиентов отличается небольшим числом покупателей, имеющих четкую стратегию закупок.

По перспективам развития рынки банковских кредитных продуктов можно классифицировать как: бесперспективный рынок, операции на котором необходимо прекратить; основной рынок, на котором реализуется преимущественное объем кредитных услуг; дополнительный рынок (на котором может быть реализован незначительный объем услуги); растущий рынок, характеризуется достаточно высокими темпами наращивания сбыта кредитных услуг; потенциальный рынок, который имеет перспективы роста, но требует для этого определенных ресурсов и усилий (модификация продукта, расширение сбытовой сети, меры стимулирования сбыта и т.д.); непостоянный рынок, характеризующийся значительными перепадами в объемах сбыта. Основными критериями для структурирования кредитного рынка могут также являться: объект купли-продажи (инновационная кредитная услуга); целевые группы потребителей( корпоративные клиенты); пространственный признак [4;С.149].

Корпоративные клиенты банка являются основой его развития . В связи с этим, участников экономических отношений можно классифицировать по признаку постоянных отношений с банком. Их можно разделить на: постоянных клиентов, случайных (разовых, импульсных) клиентов; новых (потенциальных клиентов) [4;С.150].

Также корпоративных клиентов можно классифицировать согласно принимаемых решений об использовании банковского кредитного продукта [3].

В курсе лекций «Разработка инновационного продукта» было отмечено, что основной тип клиентов составляют прагматики.

По мнению Е.В.Тихомировой системный подход к совершенствованию всех сегментов финансового рынка, в том числе и банковского рынка как по количественным, так и по качественным показателям, сможет обеспечить инновационное развитие экономики нашей страны [5;С.14-15].

По нашему мнению рынок банковских кредитных продуктов можно рассматривать с позиции спроса на них корпоративных клиентов.

Таблица 3-Основные типы корпоративных клиентов при принятии решения об использовании банковского кредитного продукта [3].

|

Провидцы |

Прагматики |

|

Опираются на интуицию |

Склонны мыслить аналитически |

|

Поддерживают революцию |

Поддерживают эволюцию |

|

«Белые вороны» |

Конформисты |

|

Выбиваются из общего ряда |

Держатся сообща |

|

Единственный закон для них-их желания |

Консультируются со своими коллегами |

|

Идут на риск |

Управляют рисками |

|

Мотивированы будущими возможностями |

Мотивированы текущими проблемами |

|

Стремятся исследовать границы возможного |

Стремятся к тому что достижимо |

В курсе лекций «Разработка инновационного продукта» было отмечено, что основной тип клиентов составляют прагматики.Произведем сегментацию корпоративных клиентов.

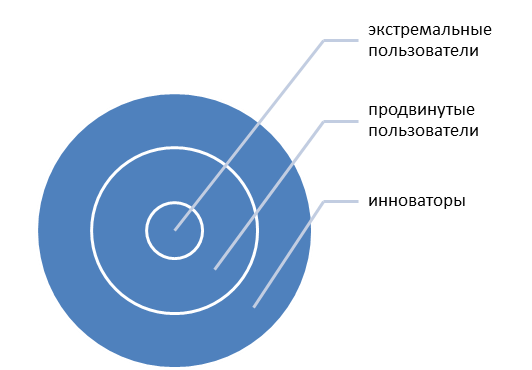

Рисунок 1- Сегментация корпоративных клиентов со стороны инновации [3].

Экстремальные пользователи находятся в особых условиях, поскольку имеют особые запросы к банковским кредитным продуктам , которые отличаются от запросов массового рынка[3].

Говоря об инновациях на рынке банковских кредитных продуктов для корпоративных клиентов можно выделить такой тип корпоративных клиентов как «технические энтузиасты».Данный тип корпоративных клиентов хочет попробовать новинку , при этом новизна может быть важнее полезной функции банковского кредитного продукта. Также можно выделить «идеального клиента» [3].

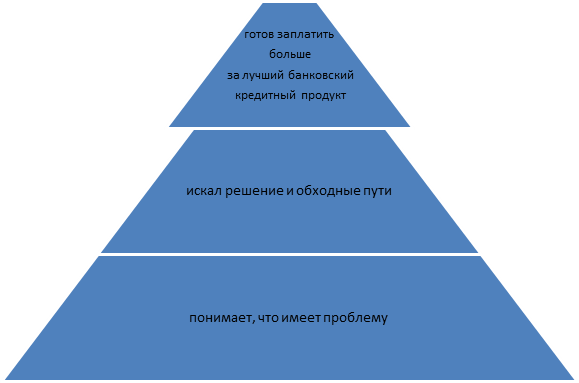

Рисунок 2- Идеальный клиент с идеальной проблемой [3].

Выделив особенности рынка банковских кредитных продуктов и рассмотрев основные типы корпоративных клиентов рассмотрим алгоритм работы со специальными категориями рынка.

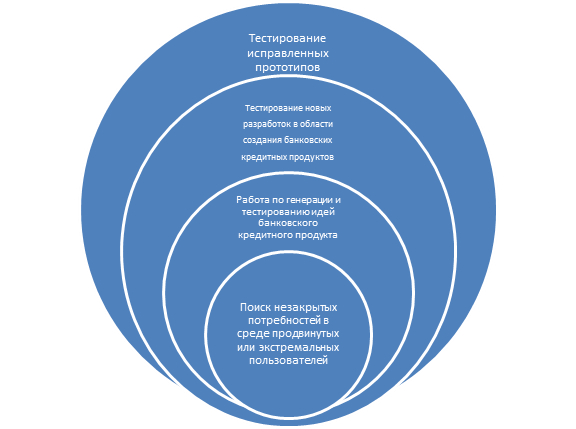

Рисунок 3- Алгоритм работы со специальными категориями рынка [3].

Особые сегменты корпоративных клиентов выделяются в ходе исследования специальных категорий рынка банковских кредитных продуктов, в числе которых «золотой фонд» раннего этапа развития банковского кредитного продукта, ценный актив идеи создания банковского кредитного продукта и одна из метрик прогресса» [3].

При внедрении на рынок банковских кредитных продуктов , по нашему мнению, необходимо проводить их тестирование.

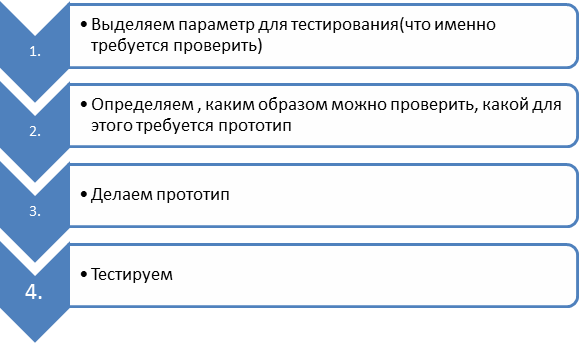

Рисунок 4-Тестирование банковского кредитного продукта для корпоративных клиентов [3].

Согласно данным рисунка 4 существует 4 этапа тестирования банковского кредитного продукта. По нашему мнению, важными этапами являются первый и третий, поскольку правильно выделить параметр для тестирования , а в последующем создать прототип банковского кредитного продукта является достаточно трудной задачей.

Современные тенденции развития рынка банковских кредитных продуктов для корпоративных клиентов обусловлены главным образом следующими основными процессами:

- интенсивным развитием современных информационных технологий, использование которых позволяет учреждениям банков расширить спектр одновременно предоставляемых банковских кредитных продуктов , приблизить их к корпоративному клиенту, снизить затраты времени клиентов и банковские операционные издержки;

- эволюционным развитием финансового рынка, появлением новых его сегментов и инструментов;

- повышением требований корпоративных клиентов к качеству банковского обслуживания и усилением конкуренции банков в отношении качественных характеристик предоставляемых банковских кредитных продуктов.

Также можно провести тест-интервью, которое предполагает выделить позитивные и негативные моменты при использовании банковского кредитного продукта корпоративными клиентами, а также учесть новые идеи его создания и ориентироваться на возникшие вопросы со стороны корпоративных клиентов.

Рисунок 5- Фиксация тест-интервью [3].

Мы считаем, что главным преимуществом применения тест-интервью является поиск новых идей развития банковских кредитных продуктов для корпоративных клиентов.

Таким образом, рассмотрение вопросов, связанных с особенностями функционирования кредитного рынка на современном этапе, должно проводиться с целью повышения продуктивности исследований в данной сфере, а также уточнения некоторых аспектов сущности и роли кредитного рынка в современном мире, а также модернизации банковских кредитных продуктов и их ориентации на потребности корпоративных клиентов. Перспективой развития рынка банковских кредитных продуктов должно стать снижение кредитных рисков и затрат (на маркетинговые исследования, привлечение новых и удержание старых корпоративных клиентов) за счет продажи уже имеющимся корпоративным клиентам не одного, а сразу нескольких банковских кредитных продуктов и в заранее подготовленном пакете; повышении лояльности корпоративных клиентов; улучшении характеристик банковских кредитных продуктов; стимулировании спроса на них и дифференциации продуктовой линейки, что затрудняет копирование продуктов конкурентами.

По мнению Л.Г.Кравец и С.В.Потаповой оценка востребованности банковских кредитных продуктов и услуг как одного из индикаторов финансовой доступности может быть произведена на основе анализа устойчивого спроса на них со стороны заемщиков. [6;С.45].

Содержание и цели рынка банковских кредитных продуктов для корпоративных клиентов существенно изменились в последние годы под влиянием резко усиливающейся конкуренции на финансовых рынках и меняющихся отношений между банками и корпоративными клиентами.

Более того, отечественный опыт разработки банковских кредитных продуктов опирается на мировую практику и банковское законодательство России.

Таким образом, рынок банковских кредитных продуктов России определяется как поиск наиболее выгодных (существующих и будущих) рынков с учетом реальных возможностей корпоративных клиентов. Процесс этот предполагает четкую постановку целей банка, формирование путей и способов их достижения и разработку конкретных мероприятий для реализации поставленных планов и задач. Более того, отечественный опыт разработки банковских кредитных продуктов опирается на мировую практику и банковское законодательство России.