- Основные средства, тыс.р. (Х1)

Зависимость между основными средствами и чистой прибылью показывает успешность работы компании, а также эффективность использования имеющихся ресурсов.

- Запасы,тыс.р. (Х2)

К запасам организации относятся различные запасные части, инструменты, горюче-смазочные материалы, а также другие объекты стоимостью ниже 20000 р.

- Денежные средства (Х3)

Денежные средства – это наличные деньги в кассе организаций; денежные средства на банковских счетах; денежные средства, воплощенные в денежных документах.

- Уставный капитал (Х4)

Уставный капитал – это сумма средств, первоначально инвестированных собственниками для обеспечения уставной деятельности компании; уставный капитал определяет минимальный размер имущества юр. лица, гарантирующего интересы его заемщиков.

- Нераспределенная прибыль(Х5)

В нашей системе нераспределенная прибыль подразумевает сумму чистой прибыли до налоговых вычетов, а также других расходов.

Для получения достаточно точной картины экономической ситуации проводится анализ данных с 2008 по 2015 гг., т.е. в исследовании рассматривается 8 лет деятельности предприятия.

- Нематериальные активы (Х6)

Нематериальные активы – идентифицируемые немонетарные активы, не имеющие физической формы; входят в состав внеоборотных активов.

Для любой компании чистая прибыль является основным показателем эффективности ее работы. Задачей работы является определение связи между чистой прибылью и другими макроэкономическими показателями. Целью данной работы является изучение зависимости чистой прибыли «ООО АтомСпецТранс» от ряда экономических факторов, с которыми часто связывают упомянутый выше показатель.

Проанализируем связь факторов с зависимым показателем и между собой, а также проведем отсев некоторых факторов, используя пошаговый метод. Для определения тесноты связей построим матрицу коэффициентов парной корреляции.

Коэффициент корреляции показывает насколько тесно факторы Х1-Х6 связаны с показателем Y и между собой. В нашем случае видно, что чистая прибыль наиболее тесно связана с запасами организации.

Широко известным критерием анализа мультиколлинеарности считается фактор инфляции дисперсии [1]. Фактор инфляции дисперсии VIFj определяется для j-го признака и является показателем наличия зависимости между j-ым и остальными признаками.

В среде R функцией для оценки факторов инфляции дисперсии является функция vif(mod,..), где mod – объект, содержащий информацию об оцененной модели.

fm<-lm(data=tab1,Y~X1+X2+X3+X4+X5+X6 )

v1<-vif(fm)

Получили VIFj для каждого фактора:

x1 x2 x3 x4 x5 x6

2.052021 186.137 52.882 39.2988 331.994 23.9095.

Видим, что все значения превышают пороговое значение 10, что свидетельствует о сильной мультиколлинеарности [3].

Вычислив коэффициенты корреляции и факторы инфляции дисперсии, будем проводить пошаговый отсев незначимых, а также факторов, вызывающих мультиколлинеарность. Пошаговый метод представлен ниже.

Шаг 1-й: Как видно на табл. 2, коэффициент корреляции чистой прибыли инематериальных активов отрицателен, а также довольно невелик по модулю, более того на табл. 1 видно как после 2012 года данный показатель упал до 57 т.р. с 4298 т.р. что говорит об аномальной природе данного фактора, объясняемой тем, что после 2012 года директивой управляющей компании «РосАтом» были сокращены проекты по новым разработкам защиты грузов за ненадобностью.

Шаг 2-й: Произведя перерасчет показателей без учета нематериальных активов, мы получили такие данные:

|

ос |

0,0109207 |

|

запасы |

2,5316973 |

|

денж.ср.ва |

0,0500347 |

|

устав.кап. |

-0,283313 |

|

нераспр.приб |

0,3630417 |

Уставный капитал имеет отрицательный коэффициент, т.к. может вызвать мультиколлинеарность, а также имеет довольно слабую связь с чистой прибылью, более того, как видно на табл. 1, уставный капитал слабо изменялся на протяжении периода по причине директивы управления.

Таблица 1

Показателиисследуемойкомпании

|

y |

x1 |

x2 |

x3 |

x4 |

x5 |

х6 |

|

|

Года/ period |

Чистая прибыль / NP |

ОC/ Capital assets |

Запасы / Resources |

Денж. ср.ва / Cash |

Уставный капитал /Nominal Capital |

Нераспр. прибыль /Retained profit |

НМА/ Fictitious assets |

|

2008 |

-891 |

197845 |

2309 |

75702 |

212314 |

1600 |

4058 |

|

2009 |

7520 |

713101 |

1511 |

77671 |

212314 |

723 |

4126 |

|

2010 |

976 |

746374 |

1935 |

103668 |

212314 |

3879 |

4314 |

|

2011 |

7564 |

896533 |

1977 |

139509 |

227314 |

3069 |

4229 |

|

2012 |

5306 |

921027 |

2746 |

187302 |

251414 |

10584 |

4298 |

|

2013 |

3851 |

956560 |

4281 |

128030 |

264154 |

14944 |

57 |

|

2014 |

616 |

925330 |

1832 |

203576 |

272874 |

14342 |

45 |

|

2015 |

50731 |

901634 |

14375 |

258799 |

281074 |

64996 |

33 |

Таблица 2

Матрица коэффициентов парной корреляции

|

y |

x1 |

x2 |

x3 |

x4 |

x5 |

х6 |

|

|

Года/ period |

Чистая прибыль / NP |

ОC/ Capital assets |

Запасы / Resources |

Денж. ср.ва / Cash |

Уставный капитал /Nominal Capital |

Нерасп. прибыль / Retained profit |

НМА/ Fictitious assets |

|

Чистая прибыль/ NP |

1 |

||||||

|

ОC/ Capital assets |

0,279675 |

1 |

|||||

|

Запасы / Resources |

0,961435 |

0,236373 |

1 |

||||

|

Денж. ср.ва / Cash |

0,687962 |

0,618606 |

0,700636 |

1 |

|||

|

Уставный капитал / NominalCapital |

0,527034 |

0,643772 |

0,621377 |

0,881196 |

1 |

||

|

Нераспред. прибыль / Retained profit |

0,938618 |

0,349232 |

0,977753 |

0,816544 |

0,74305994 |

1 |

|

|

НМА/ Fictitious assets |

-0,43678 |

-0,45033 |

-0,56633 |

-0,62397 |

-0,8729367 |

-0,665973 |

1 |

Шаг 3-й: Снова производим перерасчет показателей без учета нематериальных активов и уставного капитала:

|

ос |

0,005005611 |

|

запасы |

5,426897486 |

|

денж.ср.ва |

0,025162397 |

|

нераспр.приб |

-0,414870837 |

Нераспределенная прибыль может вызвать мультиколлинеарность, т.к. компания занимается деятельностью, имеющей существенные налоговые льготы, поэтому показатель налоговых платежей, подразумеваемый в разнице между чистой прибылью и нераспределенной прибылью довольно невелик и не может значительно влиять на результатирующий фактор предприятия.

Шаг 4-й: Расчет показателей без учета вычтенных в предыдущих вычислениях:

|

ос |

0,004933467 |

|

запасы |

3,802205001 |

|

денж.ср.ва |

-0,009680647 |

Убираем из системы показатель денежные средства, т.к. финансы компании в большей степени заключаются в выдаче заработной платы работникам, которая не зависит от результативности предприятия, т.к компания государственная.

Шаг 5-й: Перерасчет показателей:

|

ос |

0,003737448 |

|

запасы |

3,716975496 |

Показатель основных средств крайне незначителен, эластичность которого составляет 0,4 % отрезультирующего фактора, т.к. в 2002 году компания получила в дар большое количество техники, большая часть которого не используется, а также земельных участков, на территории которых располагаются депо ЖД, которые никак не влияют на показатель чистой прибыли, потому что не сдаются в аренду и служат складами для упомянутой техники.

fm<-lm(data=tab1,y~x2 )

> summary(fm)

Call:

lm(formula = y ~ x2, data = tab1)

Residuals:

Min 1Q Median 3Q Max

-7154.1 -2007.5 -537.4 2576.0 6953.4

Coefficients:

Estimate Std. Error t value Pr(>|t|)

(Intercept) -5127.4612 2465.7780 -2.079 0.082798 .

x2 3.7684 0.4401 8.563 0.000139 ***

---

Signif. codes: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1

Residual standard error: 5042 on 6 degrees of freedom

Multiple R-squared: 0.9244, Adjusted R-squared: 0.9117

F-statistic: 73.32 on 1 and 6 DF, p-value: 0.0001393

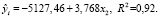

После использования данного метода, мы имеет лишь 1 показатель: X2 – Запасы, который сильно влияет на чистую прибыль, т.к. в него входят расходные запасные частидля используемой техники, такие как запасные части и инструменты, а такжегорюче-смазочные материалы, расход которых растет в зависимости от перевозок данной транспортной компании, как следствие повышения активности предприятия и в итоге вызывающей рост прибыли.

Полученная модель значима (F-statistic: 73.32on 1 and 6 DF, p-value: 0.0001393), тест Дарбина-Уотсона показывает отсутствие автокорреляции остатков.

> # тест Дарбина-Уотсона

>dwt(fm)

lag Autocorrelation D-W Statistic p-value

1 -0.2580036 2.366665 0.704

Alternativehypothesis: rho != 0

В заключение нужно отметить, что система нуждается в дополнительных данных, но мы получили представление о сильном влиянии на чистую прибыль запасов, что объясняется повышенным расходом запасных частей и горюче-смазочных материалов, при интенсивной работе предприятия, но повышать запасы для данной компании для увеличения прибыли неразумно, т.к. почти все заказы предприятия государственные и их частота независит от самой компании.