Прямые иностранные инвестиции (далее – ПИИ) на сегодняшнем этапе развития Российской Федерации являются одним из источников модернизации, которая заключается в обновлении технологической базы всех основных отраслей экономики. С экономической точки зрения ПИИ – это финансовые и интеллектуальные вложения инвесторов в реальный сектор экономики государства, куда они направлены, с целью получения прибыли. Таким образом, ПИИ воздействуют как на инновационное, так и на экономическое развитие государства.

Данное исследование посвящено определению степени влияния определённых факторов на размер ПИИ (тыс. руб.) в 2013 г. по 82 субъектам Российской Федерации (без учета г. Москвы[1]). Целью нашей работы является выявление факторов, наиболее сильно влияющих на размер ПИИ в регионы России, а также выявление наиболее привлекательных для ПИИ субъектов федерации в 2013 г. По итогам нашей работы мы также хотели бы провести сравнение полученных данных с результатами реального рейтинга инвестиционной привлекательности регионов России в 2013 г., подготовленного рейтинговым агентством RAEX («Эксперт РА») [1].

Актуальность темы исследования, по нашему мнению, заключается в том, что анализ факторов, от которых зависит размер ПИИ, поступающих в регион, позволяет найти рациональные пути привлечения иностранных инвесторов. Мы считаем, что именно исследование зависимости ПИИ от влияния различных факторов всегда был и остаётся одним из ключевых методов получения информации о том, на какие показатели обращают внимание зарубежные инвесторы, готовые осуществить вложения в тот или иной регион.

Для выявления зависимости размера ПИИ нами был выбран следующий ряд факторов:

1. Валовой региональный продукт в текущих ценах (тыс. руб.)

2. Среднемесячная номинальная начисленная заработная плата работников по полному кругу организаций в целом по экономике (тыс. руб.)

3. Уровень безработицы населения (в процентах)

4. Численность обучающихся по программам высшего профессионального образования на начало учебного года (тыс. чел.)

5. Индекс потребительских цен (ИПЦ) – декабрь к декабрю предыдущего года (в процентах)

6. Внутренние затраты на НИОКР (тыс. руб.)

7. Оборот организаций (тыс. руб.).

8. Число организаций с участием иностранного капитала на конец года.

Как известно, собственник капитала стремится к тому, чтобы увеличить доходность по инвестициям, чтобы его вложения в другую страну не только были устойчивы перед изменением экономической ситуации, порождая новые средства для дальнейшего инвестирования. Выбор данных факторов обусловлен тем, что, по нашему мнению, все вышеперечисленные показатели характеризуют общее состояние экономики, показывая насколько уверенно можно предполагать получение экономических выгод в будущем.

Все данные, приведенные в работе, были взяты из Статистических сборников «Регионы России. Социально-экономические показатели» за 2013 и 2014 гг. [3,4].

Анализ влияния факторов на размер ПИИ

Первым этапом нашего анализа был отбор факторов, наиболее существенно влияющих на размер ПИИ, для последующего их включения в уравнение регрессии. Данный шаг был осуществлен на основе визуального анализа матрицы коэффициентов парной корреляции.

Таблица 1

Матрица коэффициентов парной корреляции

|

Y |

Х1 |

Х2 |

Х3 |

Х4 |

Х5 |

Х6 |

Х7 |

Х8 |

|

|

Y |

1 |

||||||||

|

Х1 |

0,699 |

1,000 |

|||||||

|

Х2 |

0,449 |

0,362 |

1,000 |

||||||

|

Х3 |

-0,229 |

-0,234 |

-0,178 |

1,000 |

|||||

|

Х4 |

0,379 |

0,610 |

-0,087 |

-0,240 |

1,000 |

||||

|

Х5 |

0,006 |

-0,146 |

-0,082 |

-0,278 |

-0,152 |

1,000 |

|||

|

Х6 |

0,597 |

0,522 |

0,095 |

-0,203 |

0,691 |

0,034 |

1,000 |

||

|

Х7 |

0,733 |

0,944 |

0,306 |

-0,253 |

0,726 |

-0,076 |

0,743 |

1,000 |

|

|

Х8 |

0,547 |

0,474 |

0,025 |

-0,240 |

0,656 |

0,065 |

0,797 |

0,664 |

1,000 |

Итак, на основании визуального анализа матрицы коэффициентов парной корреляции в первую очередь нами были исключены из модели факторы Х3 и Х5, так как они слабее всего коррелируют с зависимой переменной Y: коэффициенты корреляции при этих факторах ниже критического значения коэффициента корреляции, который равен 0,276.

Далее стоит обратить внимание на то, что фактор Х4 сильно коррелирует с Х7, что указывает на наличие мультиколлинеарности. Однако, как видно из табл. 1, переменная Х7 коррелирует с результатом больше, чем Х4, поэтому мы исключаем последний фактор из модели. Также можно заметить, что факторы Х1 и Х7 сильно коррелируют друг с другом. По нашему мнению, показатель Х1 (ВРП по субъектам федерации) является основным индикатором экономической развитости региона, в связи с чем мы исключаем из модели переменную Х7. Таким образом, уравнение регрессии будет выглядеть следующим образом:

Y= –7311916+0,007 X1 + 300649,9 X2 + 0,19 X6 + +6223,71 X8.

Коэффициенты уравнения регрессии можно интерпретировать следующим образом: при увеличении размера ВРП на 1 тыс. руб. размер ПИИ увеличивается примерно на 7 руб. При увеличении среднемесячной номинальной заработной платы на 1 тыс. руб., размер ПИИ увеличивается примерно на 300650 тыс. руб. Не вызывает существенных изменений в размере ПИИ и увеличение внутренних затрат на НИОКР на 1 тыс. руб. – ПИИ увеличивается примерно на 190 руб. Рост числа организаций с участием иностранного капитала вызывает рост ПИИ примерно на 6224 тыс. руб.

Следующим этапом анализа влияния факторов на размер ПИИ является оценка качества полученной модели.

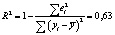

Коэффициент детерминации

.

.

Коэффициент детерминации показывает долю вариации результативного признака под воздействием изучаемых факторов [2]. Следовательно, около 63 % вариации зависимой переменной учтено в модели и обусловлено влиянием факторов, включённых в модель.

Проверка на наличие мультиколлинеарности

Мультиколлинеарность отражает высокую взаимную коррелированность объясняющих переменных, что приводит к линейной зависимости нормальных уравнений [2].

Существует два подхода к определению мультиколлинеарности:

анализ матрицы коэффициентов парной корреляции;

тест на проверку мультиколлинеарности VIF.

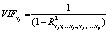

Для измерения эффекта мультиколлинеарности мы использовали показатель VIF (Variance inflation factor), который рассчитывается для каждого фактора, включенного в модель, по формуле:

.

.

Полученные значения VIF должны быть меньше 10, иначе данный коэффициент – регрессор и приводит к мультиколлинеарности. В результате анализа нами были подсчитаны следующие значения:

VIF(Х1) = 1,63, VIF(Х2) = 1,19, VIF(Х6) = 2,96, VIF(Х8) = 2,83.

Итак, полученный результат свидетельствует о том, что в модели нет мультиколлинеарности, т.е. не присутствует высокой взаимокорреляции объясняющих переменных.

Проверка значимости уравнения регрессии по критерию Фишера

Критерий Фишера для регрессионной модели отражает, насколько хорошо эта модель объясняет общую дисперсию зависимой переменной. Для проверки значимости уравнения регрессии вычисляется расчетное значение критерия Фишера по формуле:

где f1 и f2 – число степеней свободы.

Для подведения итогов анализа вычисленное расчетное значение критерия Фишера сравнивают с табличным, взятым для соответствующего числа степеней свободы выбранном уровне значимости. Для нашего уравнения регрессии были получены следующие значения критерия Фишера: Fрасч =33,14, Fтабл = 2,5. Таким образом, так как Fтабл < Fрасч, уравнение регрессии значимо.

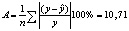

Средняя ошибка аппроксимации

Средняя ошибка аппроксимации – среднее отклонение расчетных значений от фактических, которое рассчитывается по формуле:

.

.

Считается, что значение средней ошибки аппроксимации до 15 % свидетельствует о хорошо подобранной модели уравнения. Значение A=10,71 % говорит о хорошо подобранном уравнении регрессии.

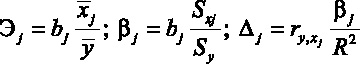

Перейдем к следующему этапу – оценим степень влияния факторов на зависимую переменную с помощью коэффициентов эластичности, β- и Δ-коэффициентов. Данные коэффициенты рассчитываются по следующим формулам:

.

.

По результатам проведенных расчетов нами были получены следующие значения коэффициентов для каждого фактора уравнения регрессии:

Таблица 2

Коэффициенты эластичности, бетта- и дельта-коэффициенты

|

Эj |

βj |

Δj |

|

|

Х1 |

0,722 |

0,541 |

0,43 |

|

Х2 |

0,774 |

0,185 |

0,2 |

|

Х6 |

0,226 |

0,334 |

0,21 |

|

Х8 |

0,246 |

0,226 |

0,16 |

|

- |

- |

- |

1 |

Коэффициент эластичности показывает, что при увеличении объема ВРП на 1 %, размер ПИИ увеличивается на 0,722 %. При увеличении размера среднемесячной номинальной начисленной заработной платы на 1 %, размер ПИИ увеличится на 0,774 %.

Бета-коэффициент показывает, на какую часть величины среднеквадратического отклонения SY изменится зависимая переменная Y, если соответствующая независимая переменная Xj изменится на величину своего квадратичного отклонения при фиксированном значении остальных независимых переменных [2]. Также этот коэффициент позволяет упорядочить факторы по степени их влияния на Y: больший модуль бета-коэффициента соответствует более сильному влиянию.

Дельта оценивает долю влияния каждого фактора на Y в суммарном влиянии всех факторов [2].

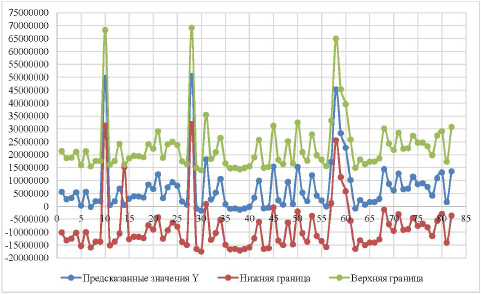

На заключительном этапе работы нашей целью является построение доверительного интервала и анализ наблюдений, которые выходят за верхние или нижние границы (график).

Доверительные интервалы

Как показывает график, лидером по привлечению ПИИ среди регионов России в 2013 г. была Московская область (не считая г. Москвы, которую мы исключили из анализа по причинам, описанным выше), находящаяся в непосредственной близости к столице. Также высокий уровень ПИИ наблюдается в Тюменской области, г. Санкт-Петербурге, Ханты-Мансийском автономном округе. Анализ показал, что значения Y по всем вышеописанным субъектам удовлетворяют границам доверительного интервала.

Выводы

По результатам проведенного исследования мы можем сделать вывод о том, что наиболее значимыми факторами, влияющими на размер ПИИ в том или ином регионе, являются следующие:

1. Валовой региональный продукт в текущих ценах (тыс. руб.)

2. Среднемесячная номинальная начисленная заработная плата работников по полному кругу организаций в целом по экономике (тыс. руб.)

3. Внутренние затраты на НИОКР (тыс. руб.)

4. Число организаций с участием иностранного капитала на конец года.

Как показывает анализ, среди данных факторов наиболее влиятельным является объем ВРП в текущих ценах. Данный фактор, доля влияния которого на ПИИ в суммарном влиянии составляет около 60 %, вызывает увеличение ПИИ на 72,2 %. Также очень значимыми являются среднемесячная номинальная начисленная заработная плата и внутренние затраты на НИОКР. По нашему мнению, это связано с тем, что показатели ВРП и заработной платы являются ключевыми при оценке социально-экономического развития региона; в свою очередь, важность затрат на НИОКР диктуется повышенной необходимостью внедрения новейших технологий в производство, что повышает скорость и эффективность реализации инвестиционного проекта, минимизируя его риски, а также растущим спросом на проекты в инновационных отраслях экономики.

Как показал анализ, в 2013 г. наиболее привлекательными для ПИИ были следующие регионы РФ: г. Москва, Московская область, Тюменская область, г. Санкт-Петербург, Ханты-Мансийский автономный округ. Сравним же данный результат с итогами рейтинга инвестиционной привлекательности регионов России в 2013 г.

Согласно рейтингу инвестиционного климата в регионах России на 2012–2013 гг. [1], в группу 1А (максимальный потенциал – минимальный риск) входят Московская область, г. Москва, г. Санкт-Петербург, Краснодарский край, Республика Татарстан. Ханты-Мансийский автономный округ вошел в группу 2В (средний потенциал – умеренный риск), Тюменская область, в свою очередь, стала обладателем оценки 3В1 (пониженный потенциал – умеренный риск).

Перед нами встает вопрос: чем же можно объяснить различие результатов нашего исследования об инвестиционной привлекательности регионов России с оценкой экспертного агентства? По нашему мнению, привлекательность с точки зрения ПИИ Тюменской области и Ханты-Мансийского автономного округа объясняется их высоким социально-экономическим положением. Так, по оценке интегрального рейтинга социально-экономического положения регионов – 2014 г. [5], в 2013 г. Ханты-Мансийский автономный округ занимал 3-е место после г. Москвы и г. Санкт-Петербурга, а Тюменская область – 15-е место, что свидетельствует о высоких макроэкономических показателях в данных субъектах. По масштабу производства товаров и услуг Ханты-Мансийский автономный округ – один из абсолютных лидеров в 2013 г. (2-е место), Тюменская область занимает 14 место: следовательно, по нашему мнению, данные регионы имеют хороший потенциал для привлечения инвестиций. По доли прибыльных предприятий первый субъект занимает 7-е место среди всех регионов России, последний, в свою очередь, – 23-е место: в связи с этим мы считаем, что риски для инвесторов, осуществляющих вложения в предприятия данных регионов, незначительны.