Во многих развитых странах страховые организации по объемам финансовых вложений выступают наравне с коммерческими банками. В России же пассивность инвестиционной деятельности страховщиков не позволяет сопоставить этих институциональных инвесторов между собой ни по объемам финансовых вложений, ни по уровню получаемого дохода.Сегодня, в условиях экономической нестабильности особенно важно обратить внимание на эффективность инвестиционной политики страховых компаний. В связи с тем, что именно страховые организации, как обладатели немалых финансовых ресурсов, могут выступать крупными инвесторами в российскую экономику.

Среди субъектов современного страхового рынка отсутствует четкая модель инвестиционной деятельности, в этой связи, многие страховщики используют ограниченный круг финансовых малорисковых инструментов для инвестиций, или используют их минимально, недополучая прибыль от инвестиционной деятельности. Актуальность исследования состоит в необходимости изменения модели развития страхового рынка в сторону увеличения значимости инвестиционной деятельности страховщиков.

Для страхового бизнеса важно, что кроме основной страховой деятельности, компании занимаются инвестиционной деятельностью, которая должна приносить определенный уровень дохода и использоваться не только в качестве дополнительного источника дохода, но и при необходимости для покрытия отрицательного финансового результата по операциям страхования. Исходя из того, что основой инвестиционных средств страховщиков являются привлеченные средства – взносы клиентов, на проводимую инвестиционную политику наложены жесткие ограничения по структуре инвестирования.

Инвестиционная деятельность страховщика, как и любого другого инвестора, регулируется Федеральным законом от 25 февраля 1999 г. № 39‑ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» [4]. Однако в связи со спецификой страховой деятельности, в отношении страховых организаций также используются положения Закона РФ «Об организации страхового дела в Российской Федерации» [3]. Кроме того, Центральным Банком России были выпущены Указания «О порядке инвестирования собственных средств (капитала) страховщика и перечне разрешенных для инвестирования активов» и «О порядке инвестирования средств страховых резервов и перечне разрешенных для инвестирования активов» [5, 6].

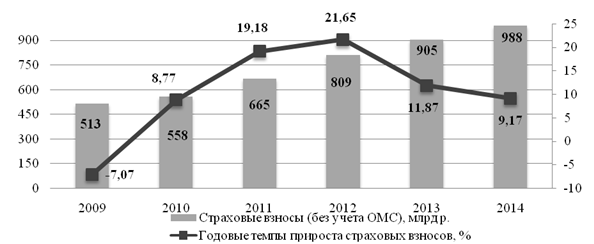

По данным электронного портала «Страхование сегодня», к 2014 году объем рынка составил 988 млрд р., что выше показателя 2013 года, однако темп прироста страховых взносов начиная с 2012 года – показатель отрицательный, что обусловлено в первую очередь негативной ситуацией в экономике. Кроме того, по прогнозным данным рейтингового агентства «Эксперт РА», темпы прироста взносов будут падать и в 2015 году.

Страховая и инвестиционная деятельность – взаимозависимы. Страховые организации располагают определенными финансовыми ресурсами, инвестирование которых является источником инвестиционной прибыли, основой поддержания деятельности.Данные по объему собранных страховых премий и темпу их прироста в России представлены на рисунке 1.

Источник: Составлено автором с использованием [2]

Рисунок 1 – Динамика объема страховых премий на российском страховом рынке (кроме ОМС) и годовых темпах прироста взносов в период 2009‑2014 гг.

Важным показателем являются данные по доле страхования в ВВП страны, которые представлены в Таблице 1. Инвестиционные возможности российских и зарубежных страховщиков различаются, что связано с уровнем капитализации и развитием самого страхового рынка.

Таблица 1 –Динамика изменения доли страхования в ВВП отдельных стран мира, в процентах

|

Страна |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

|

Великобритания |

12,7 |

11,9 |

12,1 |

13,0 |

12,2 |

10,6 |

|

США |

8,6 |

10,8 |

11 |

11,1 |

10,7 |

7,3 |

|

Япония |

9,7 |

9,9 |

10,1 |

10,3 |

10,6 |

10,8 |

|

Франция |

12,04 |

10,7 |

9,5 |

8,9 |

9,1 |

9,1 |

|

Германия |

7,2 |

7,2 |

6,8 |

6,8 |

6,8 |

6,5 |

|

Россия |

2,5 |

1,1 |

1,2 |

1,3 |

1,3 |

1,4 |

|

Мировой страховой рынок |

7 |

6,9 |

6,6 |

6,5 |

6,3 |

6,2 |

Источник: Составлено автором с использованием [2, 9]

Положительной тенденцией является постепенное увеличение доли сборов по страхованию жизни, представленных на рисунке 2, что, несомненно, повлияет на объем «долгих инвестиций» страховщиков. К 2014 году увеличился объем собранных премий по ОСАГО, составив в совокупном страховом портфеле 15,28% (в 2013 году 14,84%). Такое значение в структуре свидетельствует о необходимости диверсификации портфеля российских страховых компаний и наращивании объемов по другим видам страхования.

Источник: Составлено автором с использованием [2]

Рисунок 2 – Изменение структуры страховых взносов по видам страхования в период 2009‑2014 гг., %

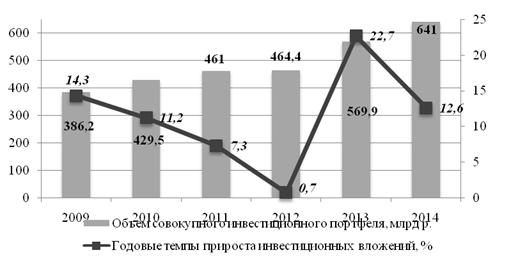

Из рисунка 3, где представлено изменение объема инвестиционного портфеля страховщиков и темпы его прироста, видно, что объем инвестиционных вложений чутко реагирует на кризисные явления в экономике, что подтверждается тенденцией к снижению указанного показателя с 2009 по 2012 гг. и с 2013 по 2014 гг.

Источник: Составлено автором с использованием [2]

Рисунок 3 – Динамика изменения объема инвестиционного портфеля и темпов прироста инвестиций российского страхового рынка 2009‑2014 гг.

В структуре совокупного инвестиционного портфеля российских страховщиков в период с 2009 по 2012 гг. преобладают депозиты (кроме 2012, где большую долю занимают долговые ценные бумаги).Значительная доля депозитов в структуре инвестиций свидетельствует о консервативной инвестиционной политике и стремлении получать стабильный, пусть и не самый высокий доход. Необходимо отметить улучшение качества инвестиционных активов, что явилось итогом проводимой органом страхового надзора политики по ужесточению требований к размещению собственных средств и страховых резервов [1].Структура инвестиционного портфеля страховых компаний представлена в таблице 2.

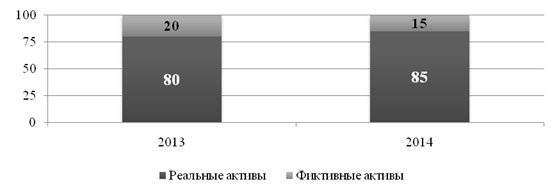

По оценке RAEX («Эксперт РА»), в структуре активов страховщиков около 40% занимают «фиктивные активы». К фиктивным активам рейтинговое агентство относит активы страховых компаний, которые в реальности не существуют; активы, которые существуют в реальности, но не принадлежат страховым компаниям;активы, стоимость которых существенно завышена (в размере завышения стоимости этих активов)[2].

Таблица 2– Структура инвестиционного портфеля российских страховых компаний, 2009-2012 гг., в процентах

|

Усредненная величина показателя |

2009 |

2010 |

2011 |

2012 |

|

Недвижимость |

2,0 |

2,5 |

2,4 |

2,1 |

|

Долговые ценные бумаги и предоставленные займы |

32,1 |

33,5 |

33,7 |

33,3 |

|

Банковские вклады (депозиты) |

32,8 |

34,7 |

34,0 |

32,8 |

|

Акции |

16,5 |

16,2 |

17,8 |

17,9 |

|

Государственные и муниципальные ценные бумаги |

8,2 |

6,7 |

6,8 |

8,4 |

|

Вклады в уставные (складочные) капиталы |

5,2 |

4,1 |

3,4 |

3,5 |

|

Прочие инвестиции |

3,2 |

2,3 |

1,9 |

2,0 |

|

Инвестиционный портфель – всего: |

100 |

100 |

100 |

100 |

Источник: Составлено автором с использованием [2]

Однако доля фиктивных активов снизилась по сравнению с 2013 годом за счет ужесточения требований регулятора.По данным на конец 2014 года, совокупный объем фиктивных активов составил 230 млрд рублей. На рисунке 4 представлены данные по изменению доли фиктивных активов российских страховщиков.

Источник: Составлено автором с использованием [2]

Рисунок 4 – Динамика доли фиктивных активов российских страховщиков

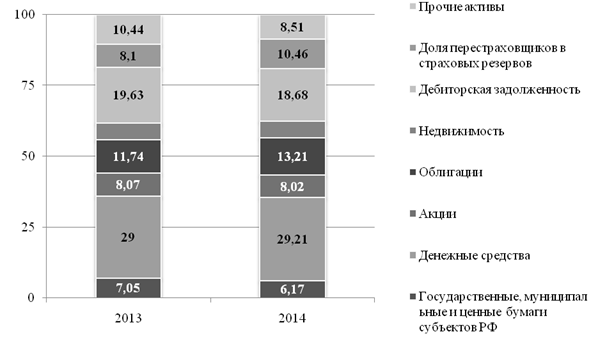

В структуре активов страховых компаний за 2013-2014 годы, представленных на рисунке 5, крупнейшими типами инвестиционных вложений являются денежные средства (в состав которых входят и депозиты), а также ценные бумаги. Кроме того, в структуре активов около 20% занимает дебиторская задолженность, что указывает на наличие значительного объема денежных средств – «неработающих активов», которые не вовлечены в экономику.

Источник: Составлено автором с использованием [2]

Рисунок 5 – Структура активов российских страховщиков за период 2013‑2014 гг., %

Именно проблемы развития страхового рынка препятствуют на сегодняшний день повышению инвестиционной активности российских страховщиков в сравнении с другими странами, а также не позволяют им осуществлять приток инвестиционных вложении в реальный сектор экономики. Кроме того, отрасль страхования наиболее чутко реагирует на макроэкономические изменения в стране. Так, ухудшение инвестиционного климата в России в четвертом квартале 2014 года и другие негативные экономические тенденции сказались на объемах страхового рынка и уровне проникновения в экономику. Главным фактором успеха в таких условиях становится успешная инвестиционная политика, которая позволяет покрывать отрицательный финансовый результат по операциям страхования.

В связи с выявленными проблемами предлагается:

Во-первых, необходимо увеличить долю инвестиционных вложений за счет снижения доли дебиторской задолженности и денежных средств на счетах, что позволило бы получить дополнительный инвестиционных доход.

Во-вторых, страховщикам необходимо разрабатывать новые страховые продукты для наращивания долгосрочного страхового портфеля. В связи с тем, что инвестиционный потенциал страховой компании неразрывно связан со страховыми взносами и сроками их выплаты, компании, занимающиеся долгосрочными видами страхования, имеют более высокий инвестиционный доход.

Третья рекомендация состоит вснижении вероятности наступления страховых событий путём реализации предупредительных мероприятий, что позволит в перспективе снизить затраты страховщиков на производство страховых выплат. Снижение убыточности страховой деятельности в целом является долгосрочной задачей, цель которой связана с повышением показателя финансовых вложений компании. Ведь высвобожденные финансовые ресурсы для страховой компании являются инвестиционным потенциалом.

В целом изменения в структуре инвестиционного портфеля российских страховщиков указывают на наличие тенденции по улучшению его качества с позиции управления ликвидностью и финансовыми рисками. Тем не менее, такое улучшение стало результатом воздействия не рыночного, а государственного механизма управления – это главная отличительная особенность инвестиционной деятельности российских страховщиков в сравнении со страховщиками развитых стран. Следует отметить, что в развитых странах изначально именно рыночный механизм формировал основные принципы и характер инвестиционной деятельности страховщиков, а затем они были обобщены, систематизированы и оптимизированы и, как следствие, нашли свое отражение в законодательных нормах регулирования и контроля [8, с. 171].