Цель настоящего исследования - рассмотрение привлекательности услуг потребительских кредитов для населения на примере одного из крупнейших региональных банков Приморского края ОАО СКБ Приморья «Примсоцбанк». Для ее достижения необходимо было решить ряд задач: провести анализ потребительского кредитования, выявить кредитные риски и проблемы и предложить пути их решения, необходимые для повышения качества кредитования в ОАО СКБ Приморья «Примсоцбанк».

ОАО Социальный Коммерческий Банк Приморья «Примсоцбанк» работает на российском рынке банковских услуг c 30.06.1993 г.. Головной офис банка расположен в г. Владивостоке, юридический адрес - Партизанский проспект, 44. Председателем Правления ОАО СКБ Приморья «Примсоцбанк» является Яровой Д. Б. В состав акционеров ОАО СКБ Приморья «Примсоцбанк» входят международные финансовые институты — Европейский банк реконструкции и развития (ЕБРР) и Международная финансовая корпорация (Группа Всемирного банка)[1].

Банк имеет развитую филиальную сеть - 49 точек присутствия в 24 населенных пунктах России. ОАО СКБ Приморья «Примсоцбанк» оказывает весь спектр банковских услуг корпоративным и частным клиентам.

Согласно рейтингу Интерфакс среди 1000 российских банков ОАО СКБ Приморья «Примсоцбанк» занимает по активам – 105 место; по собственным средствам – 142 место; по прибыли после налогообложения – 79 место[3].

Принимая во внимание обострение конкуренции в условиях кризиса основной задачей ОАО СКБ Приморья «Примсоцбанк» является повышение качества потребительского кредитования и обеспечения каждого клиента широким спектром банковских услуг. Выполнение данной задачи обеспечит существенный рост объемов продаж банковских продуктов, повысит привлекательность услуг для клиентов.

Банком был разработан целый ряд программ потребительского кредитования физических лиц с максимально дифференцированными условиями для привлечения как можно большего числа заемщиков.

ОАО СКБ Приморья «Примсоцбанк» предоставляет кредиты физическим лицам на срок от 90 дней до 4 лет. Существует 6 основных кредитных программ по работе с физическими лицами: оптимальный, удачный, пенсионный, офицерский, партнерский, легкий. По кредиту «Офицерский» срок кредитования может достигать 5 лет. Максимальная сумма, предоставляемая по потребительскому кредиту – 1 500 000 руб. Размер процентной ставки зависит от наличия поручителя, категории заемщика и пакета документов, подтверждающих доход. Кредит без поручительства в банке можно получить под 28-29%, а в среднем ставка по кредиту, если заемщик предоставляет документы, подтверждающие доход, составит 23-24%. Самые низкие ставки предусмотрены для пенсионеров, владельцев зарплатных карт и военнослужащих.

Для проведения анализа потребительского кредитования ОАО СКБ Приморья «Примсоцбанк» рассмотрим остатки кредитных вложений на соответствующих счетах за два года и рассчитаем следующие показатели: абсолютное изменение остатков и темп прироста, а также структуру кредитных вложений.

Таблица 1 – Анализ динамики и структуры потребительских кредитов физическим лицам по срокам ОАО СКБ Приморья «Примсоцбанк»

В тысячах рублей

|

Кредиты предоставленные |

Параметры кредитов |

2013 год |

2014 год |

Абсолютные изменения |

Темп прироста, % |

||

|

Сумма. |

% |

Сумма |

% |

||||

|

физическим лицам |

от 31 – 90 дней |

1300 |

0,0218 |

6409 |

0,0681 |

5109 |

393 |

|

от 91 - 180 дней |

16454 |

0,2758 |

18870 |

0,200 |

2416 |

14,68 |

|

|

от 181 дня до 1 года |

597631 |

10,018 |

750624 |

7,970 |

152993 |

25,60 |

|

|

от 1 года до 3 лет |

1498773 |

25,12 |

1805037 |

19,16 |

306264 |

20,43 |

|

|

свыше 3 лет |

384125 |

64,395 |

6827133 |

72,49 |

2985883 |

77,73 |

|

|

при недостатке средств на депозитном счете |

9 |

0,0002 |

5 |

0,0001 |

-4 |

-44,44 |

|

|

физическим лицам – нерезидентам |

свыше 3 лет |

9659 |

0,1619 |

9112 |

0,0968 |

-547 |

-5,66 |

|

Итого кредитов: |

|

5965076 |

100 |

9417190 |

100 |

3452114 |

157,87 |

Как видно из представленных расчетов, за анализируемый период балансовая стоимость кредитных вложений ОАО СКБ Приморья «Примсоцбанк» выросла, что отражает основную тенденцию в развитии банка в последние годы – предоставление услуг кредитования является приоритетным в стратегии кредитного учреждения, несмотря на кризисные условия. Наиболее значительно за 2013-2014 год выросли кредиты сроком свыше 3 лет. Темп прироста за год составил 77,73%. Также растут кредиты сроком от 1 года до 3 лет. Они увеличились на 20,43%.

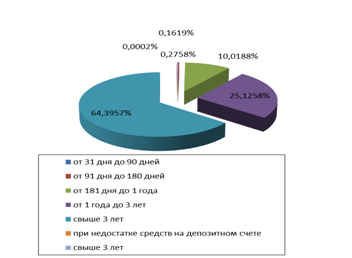

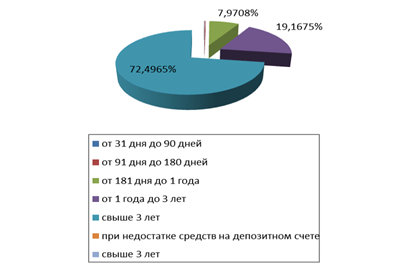

Структура потребительских кредитов физических лиц по срокам ОАО СКБ Приморья «Примсоцбанк» за 2013-2014 гг. представлена на рисунках 1 и 2.

Рисунок 1 – Структура потребительских кредитов, выданных физическим лицам ОАО СКБ Приморья «Примсоцбанк» за 2013 год

Рисунок 2 – Структура потребительских кредитов, выданных физическим лицам ОАО СКБ Приморья «Примсоцбанк» за 2014 год

Что касается структуры потребительских кредитов, то наибольшую долю занимают кредиты сроком свыше 3 лет. Их доля в 2014 году составила 72,5% (в 2013 году – доля составляла 64%). Это говорит о том, что заемщики настроены на долгосрочное сотрудничество с банком. Для банка это хорошо, так как от таких кредитов он получит больше прибыли, чем от тех, которые выданы на меньший срок. Очень часто, предприниматели малого бизнеса, не имея возможности взять целевой кредит на нужды бизнеса, прибегают к использованию на данные цели потребительских кредитов, что, безусловно, представляет повышенный риск для финансового учреждения, так как банк не анализировал детально те риски, с которыми придется столкнуться предпринимателю [2].

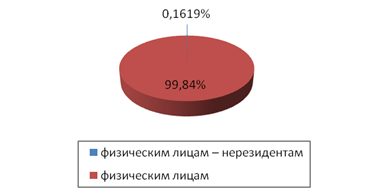

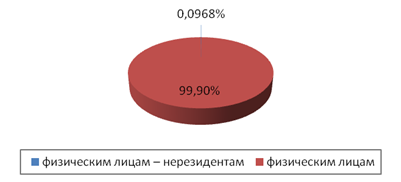

На рисунках 3 и 4 представлена структура потребительских кредитов, выданных физическим лицам-нерезидентам в ОАО СКБ Приморья «Примсоцбанк» за 2013-2014 г

Рисунок 3 – Структура кредитов, выданных физическим лицам-нерезидентам ОАО СКБ Приморья «Примсоцбанк» за 2013 год

Рисунок 4 – Структура кредитов, выданных физическим лицам-нерезидентам ОАО СКБ Приморья «Примсоцбанк» за 2014 год

Как видно из вышеприведенных рисунков, кредиты, выданные физическим лицам-нерезидентам не пользуются особой популярностью. Об этом свидетельсвует их удельный вес. В 2013 году доля составляет 0,16%, а в 2014 году – 0,1%. В отчетном году кредиты для физических лиц-нерезидентов уменьшились на 547 тыс.рублей.

Ключевым видом риска для банка является риск невозврата или несвоевременного возврата заемщиками кредитов, полученных от банка. Основные причины возникновения риска невозврата ссуды:

- снижение (утрата) кредитоспособности заемщика;

- ухудшение деловой репутации заемщика[4].

Для проведения исследования потребительского кредитования в ОАО СКБ Приморья «Примсоцбанк» необходимо рассмотреть данные по просроченной задолженности и выявить возможные пути ее снижения. Данные представлены в таблице 2.

Таблица 2 – Анализ просроченной задолженности по предоставленным кредитам физическим лицам в 2013-2014 гг.

В тысячах рублей

|

Кредиты предоставленные |

Параметры кредитов |

2013 |

2014 |

Абсолютные изменения |

Темп прироста, % |

|

Сумма |

Сумма |

||||

|

просроченная задолженность по кредитам |

гражданам |

219993 |

221267 |

-1274 |

-0,58 |

|

просроченные проценты по кредитам |

гражданам |

6499 |

14188 |

7689 |

118,31 |

|

физическим лицам – нерезидентам |

0 |

0 |

0 |

х |

Проанализировав таблицу 2, можно сделать вывод о том, что просроченная задолженность в 2014 году увеличилась по сравнению с предыдущим. Проблемы невозврата потребительского кредитования могут быть связаны с такими явлениями, как отсутствие полной прозрачности доходов граждан, с банальными просчетами человека в своих возможностях при возврате кредита и, как следствие, невозможность произвести расчет по кредиту или же это может быть мошенничество.

Темпы роста потребительского кредитования в ОАО СКБ Приморья «Примсоцбанк» опережают темпы роста просроченной задолженности, что свидетельствует об ускоренном росте операций по потребительским кредитам банка. Однако риск невозврата кредитов снижает доходность банка и требует принятия соответствующих мер для их минимизации.

Для решения этих проблем необходимо постоянно совершенствовать процесс кредитования физических лиц, активно сотрудничать со страховыми компаниями, которые могли бы страховать выданные кредиты на случай их невозврата.

Минимизировать кредитный риск можно также путем использования известных способов обеспечения обязательства: поручительство физических лиц – владельцев акций/долей компаний-должника; залог имущества поручителей, обеспечивающий надлежащее исполнение обязательств поручителей по договорам поручительства[5].

Указанные способы минимизации рисков позволят банку свести к минимуму потери в процессе кредитования и обеспечить приемлемую доходность от этой деятельности.

В целом для повышения привлекательности потребительского кредитования для населения необходимо как можно больше и активнее распространять рекламу с подробной информацией о имеющихся кредитных продуктах, особенно в крупных организациях, где работает большое количество сотрудников, разрабатывать с такими организациями зарплатные проекты, что в дальнейшем также поможет привлечь этих клиентов в банк.

Реализация четко направленной бизнес - стратегии, высокое качество банковских продуктов и используемых технологий позволит ОАО СКБ Приморья «Примсоцбанк» стать лидером на рынке потребительского кредитования.