Кредитование в современном мире – неотъемлемая часть экономического развития. На сегодняшний день кредит можно взять в любом банке, на любые цели и сроки. Заемщиками в кредитных сделках выступают как физические лица, так и юридические лица и индивидуальные предприниматели. Работа коммерческого банка с каждой категорией заемщиков имеет свои особенности. Например, при кредитовании малого и среднего бизнеса могут предлагаться следующие виды кредитных продуктов в зависимости от целей заемщика: на пополнение оборотных средств, приобретение активов (оборудования), недвижимости, ренты, автокредитование.

Особенностями современной экономической ситуации является возникновение сложностей у малого и среднего бизнеса с получением кредитных ресурсов для осуществления как текущих операций, так и капитальных вложений. На интенсивность кредитования банками малого и среднего бизнеса влияет множество факторов. При предоставлении кредита учитываются следующие локальные факторы: сумма кредита, срок предоставления кредита, процентная ставка, вид оплаты (аннуитентный – размеры каждой ежемесячной выплаты неизменны на протяжении всего срока погашения кредита, дифференцированный – ежемесячные платежи уменьшаются, но первоначальный платеж, как правило, довольно высок), цель кредита, финансовое состояние заемщика и еще ряд условий. Так же существуют определенные особенности кредитования малого и среднего бизнеса, связанные с особенностями определения кредитоспособности, целевого использования кредитных ресурсов, т.д.

Кредитование бизнеса – это финансовые взаимоотношения, между кредитором и субъектом бизнес-среды, в которых кредитор предоставляет во временное пользование ссуду, а бизнесмен пользуется предоставленной ссудой на условиях возвратности и возмездности.

В условиях экономической неопределенности и недостаточной обеспеченности «длинными» ресурсами коммерческие банки, выступая кредиторами малого и среднего бизнеса, ограничивают кредитование для этого сектора, вводят условия о залоге, либо усложняя процедуру выдачи кредита.

Проблемы обеспеченности коммерческим банкам «длинными» ресурсами рассматривалось в трудах многих авторов, в частности Ворожбит О.Ю., Терентьевой Н.С. [1].

Актуальность вопросов обеспечения кредитными ресурсами малого и среднего бизнеса обусловлена тем, что указанные субъекты для своей текущей деятельности, а так же для развития бизнеса не имеют достаточного объема собственных денежных средств. Соответственно, возникает необходимость в доступных и дешевых кредитных ресурсах на среднесрочную и долгосрочную перспективу для формирования благоприятной предпринимательской среды. О необходимости благоприятной предпринимательской среды и её определяющих факторах, посвящено исследование Корень А.В., Ворожбит О.Ю., Зубовой Н.В. [2].

В рыночной экономике процесс кредитования связан с двумя группами факторов влияющих непосредственно на организацию процесса кредитования:

1. Внешние:

– падение курса национальной валюты;

– введение санкций на кредитование на длительный срок;

– повышение процентной политике ЦБ;

– инфляция.

2. Внутренние:

– сокращение объема выручки;

– возникновение кассовых разрывов;

– увеличение затрат;

– конкуренты.

Так же отметим, что в связи влиянием негативных факторов на процесс кредитования, для коммерческих банков усиливаются риски невозврата выданного кредита или просрочки платежей.

Большинство авторов (Г.Н. Белоглазова, А.В. Печникова, Г.Г. Коробова) определяют кредитный риск как риск невозврата денежных средств должником в соответствии с условиями кредитного договора [3, 4, 5].

Кредитный риск (риск неуплаты предпринимателем основного долга и процентов по обслуживанию кредитов) можно рассматривать как самый крупный, присущий банковской деятельности. Причем к кредитным рискам относятся такие виды рисков, как: риск непогашения кредита, риск просрочки платежей (ликвидности), риск обеспечения кредита, риск кредитоспособности.

По данным Банка России, после проведения анализа качества кредитного портфеля кредитных организаций, можно сказать, что удельный вес просроченной задолженности в общем объёме предоставленных кредитов за 2013 год снизился, но только у банков, контролируемых государством (с 4,4 % до 3,6 %). В свою очередь в кредитном портфеле других банка он повысился. На сегодняшний день у большинства кредитных организаций из 587 имеющих просроченную задолженность её удельный вес не превышал 4 % кредитного портфеля, но из них у 97 кредитных организаций просрочки по кредитам превышают 8 % [6].

В условиях экономического подъема, как и в период спада, основным направлением активных операций банка по-прежнему будут оставаться операции кредитования малого и среднего бизнеса как реального сектора экономики и населения России. На их долю суммарно за последние 3 года приходилась около 90 % кредитного портфеля. Так же можно выделить увеличение кредитования малого бизнеса. За последний год рост этого показателя составил почти 40 %, но в структуре балансов коммерческих банков его доля по-прежнему незначительна и составляет около 2,1 % [7].

В соответствии с вышеизложенным, повышается роль государства в регулировании и осуществлении кредитования субъектов малого и среднего бизнеса. Инструментом государственной поддержки кредитования малого и среднего бизнеса являются программы государственной корпорации Внешэкономбанка.

Агентом Внешэкономбанка по реализации программы поддержки малого и среднего предпринимательства с 2007 года является дочерний ОАО «МСП Банк» (до 2011 года – «Российский банк развития»). Через сеть региональных банков-партнеров и организаций инфраструктуры (лизинговые, факторинговые компании, микрофинансовые организации и др.) он предоставляет займы и иные виды поддержки малым и средним предприятиям во всех регионах России. Кредиты предоставляются на срок до 7 лет и объемом до 150 млн. рублей. Средневзвешенная ставка по портфелю кредитов, выданных банками-партнерами по программе ОАО «МСП Банка», составляет 12,6 % [8].

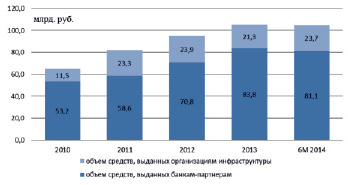

По данным из официального сайта ВнешЭкономБанка можно увидеть объёмы выданных денежных средств ОАО «МСП Банком», другим банкам-партнерам и организациям инфраструктуры. На рисунке 2 представлена динамика средств, предоставленных Внешэкономбанком по различным программам.

Оказывая поддержку малому бизнесу, ОАО «МСП Банк» ориентируется в первую очередь на, организации, внедряющие инновации, а также реализующие проекты, направленные на повышение энергоэффективности. К приоритетам банка также относятся социально-значимые проекты и проекты в рамках кластерного развития регионов и территорий.

Отметим, что деятельность ОАО «МСП Банка», как института развития малого и среднего предпринимательства в России, сфокусирована на потребностях тех организаций малых форм, которые сейчас в полной мере не способны удовлетворить рыночный спрос.

Выявленные трудности функционирования сектора малого и среднего бизнеса позволили выделить четыре стратегических направления поддержки субъектов малого предпринимательства:

– развитие операций кредитования;

– развитие операций комплексного банковского обслуживания не кредитного характера;

– оказание нефинансовой поддержки;

– реализация совместно с органами власти мероприятий по финансовой поддержке малого бизнеса.

Для тех компаний, которые испытывают наибольшую потребность в финансовых ресурсах, банк предлагает целевые программы, ориентированные на малый бизнес и позволяющие ему сократить свои расходы при получении ряда банковских услуг, в частотности различных видов кредитования.

Рис. 1. Качество кредитного портфеля банковского сектора России в 2012–2013 годах, %

Рис. 2. Объёмы выданных денежных средств в период с 2010 по 6 мес. 2014 годах

Не все бизнесмены решаются кредитоваться в коммерческом банке, «заложив» свой бизнес. Государство, через ОАО «МСП Банк», оказывает поддержку малому предпринимательству. Программы государственной поддержки малого и среднего бизнеса (малого предпринимательства) нацелены на поддержание отечественного производителя, на развивающийся и стабильный бизнес. Но есть ряд условий для участия в программах государственной поддержки, как в отношении банков, так и предпринимателей. Так, для коммерческих банков одним из условий является наличие у банка сектора управления малым и средним бизнесом.

В 2014-2015 годах в России действуют различные программы государственной поддержки малого бизнеса (малого предпринимательства). Государственная поддержка может предоставляться в формах:

– денежных субсидий;

– обучения (предоставляется на безвозмездной основе, а чаще на символическом покрытии расходов);

– стажировок;

– льготного лизинга;

– льготного кредитования;

– бизнес-инкубаторов (отличная возможность аренды офиса за небольшую плату);

– льготного/бесплатного аутсорсинга (внешнее бухгалтерское и/или юридическое обслуживание);

– льготного/бесплатного участия в выставках и ярмарках;

– грантов.

На сегодняшний момент ОАО «МСП Банк» предлагает коммерческим банкам, так называемое «льготное» кредитование малого и среднего бизнеса. Процесс кредитования по программе государственной поддержки малого и среднего бизнеса проходит по следующим этапам:

1. ОАО «МСП Банк» проводит исследования, оценивая потенциал и уровень развития малого и среднего бизнеса в том или ином регионе, определяя продуктовые ниши, направления дальнейшей работы для оказания точечной, а значит и более эффективной поддержки малого и среднего предпринимательства в отдельных регионах;

2. Далее банк выбирает не более ста коммерческих банков из рейтинга с лучшими кредитными портфелями, при условии, что они имеют сектор управления малым и средним бизнесом;

3. На этом этапе ОАО «МСП Банк» предоставляет коммерческим банкам определенную сумму активов по ставке начинающуюся с 8,5 % годовых, для кредитования малого и среднего бизнеса;

4. Завершающий этап происходит уже между коммерческим банком и сектором малого и среднего предпринимательства.

С 2011 года в ОАО «МСП банке» работает аналитический центр, изучающий состояние сектора МСП России.

Коммерческие банки сотрудничающее с ОАО «МСП Банком» по программе поддержке малого и среднего бизнеса не имеет право распоряжаться выделенными им активами на другие цели. При кредитовании уже непосредственно малого предпринимательства, коммерческий банк не может взять себе более 4 % комиссионных от кредитования этого сектора.

Используя программы ОАО «МСП Банк» представители малого и среднего предпринимательства могут получить кредитные ресурсы на развитие бизнеса по доступным условиям и достаточно низкой процентной ставке в 12 % – 14 % годовых. Указанные мероприятия позволяют снизить уровень рисков в финансовой системе государства и обеспечить приемлемый уровень показателей социально-экономического развития.