Какие факторы влияют на курс рубля, как они соотносятся между собой, и возможно ли, вообще, работать с макроэкономическими показателями или же их так много, и они так взаимосвязаны между собой, что они не поддаются никакому эконометрическому моделированию? Именно на эти вопросы я попробую ответить в своей работе.

Исследование по данным вопросам в процессе работы сложилось в несколько отдельных этапов:

I) определение необходимых факторов и сбор данных

II) анализ исходного массива собранных данных

III) создание модели парной регрессии по торговому балансу РФ и ценой на нефть марки Urals

IV) создание модели множественной регрессии по факторам, влияющим на межбанковскую ставку недельного депозита

I. Первоначальной задачей исследования было выстроить модель для прогнозирования изменения курса рубля, и, как бы наивно это не было, было интересно определить – возможно ли выявить хоть какие-то связи. Любой учебник по макроэкономической теории предлагает схожий набор факторов, влияющих на курс валюты. К ним обычно относятся: внешнеторговый баланс страны, деятельность на валютных рынках, степень использования валюты на валютных рынках, степень доверия населения к валюте на национальном и мировом рынках, валютная политика государства, рост ВВП, темпы инфляции и многие другие факторы. Очевидно, что большинство из них не поддается числовому определению, а тем более не подсчитывается ежедневно, как, например, цены на нефть или курс рубля.

Согласно базовому требованию к данным, используемым в эконометрическом анализе, данные должны быть: сопоставимыми, однородными, устойчивыми и полными. Учитывая, что ВВП подсчитывается только раз в квартал, а курс рубля меняется каждый день, очевидно, что этот показатель, как и другие показатели подобного рода, не может быть использован при создании модели. Такая группа показателей, как политика государства и доверие населения, не поддается никаким более-менее определенным математическим подсчетам, поэтому ее тоже нет возможности использовать.

В результате отбора первоначально были собраны данные за период 31.10.2004 – 31.10.2014, а факторы были выбраны следующие: цена на нефть марки Urals, торговый баланс России, индекс потребительских цен, недельная ставка межбанковского депозита и курс доллара США. Данные были взяты ежемесячно, в случае цен – на конец каждого месяца.

II. За этот период Россия прошла через финансовый кризис 2008-2009-го года, и к концу 2014-го года подошла к новому структурному кризису. В связи с этим, для первичного анализа данных было необходимо добавить фиктивную переменную 0/1, которая будет характеризовать период до и после финансового экономического кризиса. Можно заметить, что при добавлении фиктивной переменной в модель, качество значительно возрастает, и, следовательно, кризис оказал существенное влияние на экономику России.

|

С фиктивной переменной |

Без фиктивной переменной |

|

|

Regression Statistics |

||

|

Multiple R |

0,794517 |

0,437361 |

|

R Square |

0,631258 |

0,191285 |

|

Adjusted R Square |

0,615085 |

0,163156 |

|

Standard Error |

2,035323 |

3,00105 |

|

Observations |

120 |

120 |

Далее, работая над качеством модели, согласно критерию Стьюдента (|-0,08|<1,98), убираем российский торговый баланс, как незначимую переменную. На данном этапе важно отметить, что торговый баланс России сильно связан с ценой на нефть (корреляция между двумя рядами данных составляет 0,84). Это можно объяснить тем, что экспорт России значительно смещен в сторону продажи углеводородов, причем, так как связь прямая, чем выше цена на нефть, тем выше будет показатель торгового баланса. Здесь важно отметить, что только между факторами, на которых не сильно сказался финансовый кризис, можно рассматривать корреляционную связь за весь период, так как турбулентность, вызванная кризисом, сбивает статистическую ценность показателей.

Следующим этапом исключаем индекс потребительских цен, опять же следуя критерию Стьюдента (1,26<1,98). Возможно, что не было смысла изначально включать эту переменную, так она является неоднородной по сравнению с другими переменными, и, более того, индекс потребительских цен строится на множестве факторов, среди которых есть уже учтенные в модели. И, тем не менее, было интересно проверить это математикой.

Из оставшихся двух факторов получилась модель с допустимым показателем R^2, равным 0,62. По критерию Стьюдента все факторы являются значимыми.

у = 28,60898 + х(1)*(-0,05134) + + х(2)*0,415144 0/+ 5,68pic5719

х(1) – цена на нефть марки Urals, x(2) – недельная межбанковская ставка депозита, 0/+ – значение фиктивной переменной до и после финансового кризиса.

Проверим качество модели подстановкой за период 31.07-31.10 2014-го года.

|

Y |

Y^ |

х(1) |

х(2) |

||

|

31.07.2014 |

35,715 |

32,09807 |

105,04 |

7,7 |

1 |

|

31.08.2014 |

37,04 |

32,37936 |

100,37 |

7,8 |

1 |

|

30.09.2014 |

39,586 |

32,91745 |

92,72 |

8,15 |

1 |

|

31.10.2014 |

42,8729 |

33,55544 |

86,52 |

8,92 |

1 |

Резкое падение рубля никак не выражено (у – фактическое значение, у^ – предсказанное значение), поэтому нужно сделать вывод, что модель не может быть использована и едва передает реальную связь факторов. Также были предприняты попытки выстроить модель факторов, влияющих на курс рубля только за период после финансового экономического кризиса, но и они оказались мало полезными.

Однако в процессе работы были выявлены интересные взаимосвязи: между торговым балансом и ценой на нефть и недельной межбанковской ставкой депозита и курсом рубля. Но прежде чем пытаться выстроить новые модели, попробуем оценить изменения в характере связи параметров до и после кризиса (табл. 1).

Первое, что бросается в глаза – это то, что торговый баланс стал менее зависимым от цен на нефть. Подтверждение этому стоит искать не в эконометрике, а в газетах и стратегических программах развития России, так как отход от ресурсной перекошенности экономики является одним из важнейших пунктов «Стратегии развития» России.

Второе – межбанковская недельная ставка рефинансирования стала активнее реагировать на изменение курса рубля. Необходимо пояснить, как создается и действует данный параметр. ЦБ для поддержания экономической стабильности России участвует в валютном регулировании. Он повышает или снижает ставку рефинансирования (сегодня ключевую ставку), и тем самым ставка изменяется во всей банковской системе. Следовательно, можно сделать предположение, что на периоде после финансового кризиса ЦБ стал активней реагировать на изменение курса рубля, и вся банковская система стала более чувствительной к изменению курса рубля.

III. Начнем с построения модели регрессии между ценой на нефть Urals и Торговым балансом России. Торговый баланс теперь будет результативным показателем, а все остальное переменными.

Для регрессионного анализа возьмем данные за весь изначально рассматриваемый период, то есть 31.10.2004-31.10.2014. И опять же начинаем с рассмотрения модели со всеми 4-мя факторами, чтобы убедиться, что оставляем в модели только значимые элементы.

Таблица 1

|

до 31.05.09 |

||||

|

Last – RUB/USD |

Last – Urals |

Russian Trade balance |

RUB 1W depo |

|

|

Last – RUB/USD |

1 |

|||

|

Last – Urals |

-0,71834 |

1 |

||

|

Russian Trade balance |

-0,68172 |

0,854339 |

1 |

|

|

RUB 1W depo |

0,34pic559 |

-0,01955 |

-0,13465 |

1 |

|

после 31.05.09 |

||||

|

Last – RUB/USD |

Last – Urals |

Russian Trade balance |

RUB 1W depo |

|

|

Last – RUB/USD |

1 |

|||

|

Last – Urals |

0,059013 |

1 |

||

|

Russian Trade balance |

0,05983 |

0,688179 |

1 |

|

|

RUB 1W depo |

0,672343 |

0,226153 |

0,222304 |

1 |

Как и ожидалось, единственные значимым фактором оказалась цена на нефть марки Urals. Оставив только этот фактор, следующая модель:

y = 2928014108 + 120355653 * (цена Urals)

Проверим качество модели:

- R квадрат = 0,7055

- средняя ошибка аппроксимации = 13,49%

- гетероскедастичность не наблюдается (Тест Гольфельда-Квандта)

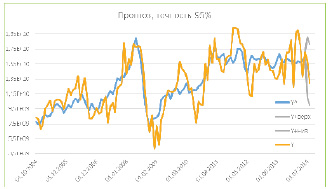

Проверим также работоспособность модели с помощью ретро прогноза – построим новую модель регрессии без последних двух наблюдений и затем, выстроив для них доверительный интервал, подставим их (рис. 1).

Как мы можем наблюдать, значения вошли в границы доверительного интервала, что еще раз доказывает, что модель можно использовать.

Подводя итог этого этапа работы, можно сказать, что как торговый баланс России был зависим от нефти, так он и остался. Как ни стараются политики и экономисты, пока что никак не удается слезть с, так называемой, «нефтяной иглы». Это делает экономику России подверженной влиянию такого фактора, как цены на нефть, а, следовательно, на страну могут оказывать влияние другие игроки нефтяного рынка: США, Саудовская Аравия, Иран, Китай, Мексика, и др.

IV. Перейдем к следующему этапу – рассмотрим модель множественной регрессии, выстроенную из тех же данных, но теперь результативным показателем будет недельная ставка межбанковского депозита.

Изначально, до построения модели, хотелось бы исключить все факторы, оставив только курс рубля. Но в процессе работы выяснилось, что цена на нефть тоже является значимой переменной, согласно t-критерию Стьюдента. И таким образом получилась модель:

y = (-17,513) + 0,0632 * (цена Urals) + 0,512 * (курс $)

У данной модели следующие показатели качества:

- R квадрат = 0,7732

- средняя ошибка аппроксимации = 8,76%

- гетероскедастичность не наблюдается (Тест Гольфельда-Квандта)

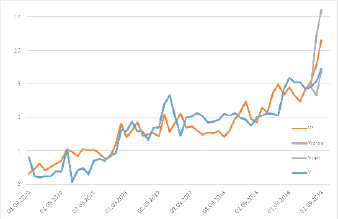

Проверим модель с помощью ретро прогноза, опять же исключив последние два наблюдения (точность прогноза 95%) (рис. 2).

Рис. 1. Y+верх, Y+низ – это границы доверительного интервала; Y^ – значения торгового баланса РФ, согласно модели; Y – фактические значения торгового баланса РФ.

Рис. 2. Y+верх, Y+низ – это границы доверительного интервала; Y^ – значения недельной ставки межбанковского депозита, согласно модели; Y – фактические значения недельной ставки межбанковского депозита.

Исследуемый показатель напрямую связан с рублем, так как Центральный Банк, реагируя на изменение курса рубля, либо увеличивает объем денежной массы в экономике, либо уменьшает его через три основных инструмента: ставку рефинансирования, размер обязательных банковских резервов и операции на открытом рынке. А межбанковская ставка, в свою очередь, выстраивается исходя из ставки ЦБ, так Центральный Банк является кредитором последней инстанции.

Неожиданным было то, что пришлось включить в модель такой показатель, как цену на нефть. Конечно, так как мы исследуем макроэкономические показатели, это может быть связанно с тем, что этот фактор аккумулирует в себе другие неучтенные показатели, но, с другой стороны, это опять же может свидетельствовать о прямой зависимости нашей страны от цен на нефть.

Вывод

С макроэкономическими показателями можно работать, хоть и не всегда удается однозначно интерпретировать полученные результаты. Выведенные модели можно использовать для прогнозирования и исследований, но только как примерный ориентир; более того, сами модели должны регулярно составляться заново, так как и сам Мир меняется каждый день.

Однако нельзя и принижать значение статистических данных, так как они могут объяснить последствия еще не случившегося и предостерегать от опасных решений. Политика государства должна всегда основываться на исследованиях экономистов и статистов, а не только исходить из политических целей и популярных решений. Власть должна не только поддерживать своё положение, но и выполнять свою первоочередную функцию – увеличение благосостояния всего населения страны.

Экономика и смежные дисциплины могут дать ответ на вопрос, как поступить лучше для благосостояния страны, и остается только надеяться, что к полученному ответу кто-то прислушается.