В настоящее время, в условиях существования различных форм собственности в России, особенно актуальным становится изучение вопросов формирования, функционирования и воспроизводства капитала в предприятиях малого бизнеса. Возможности становления предпринимательской деятельности и ее дальнейшего развития могут быть реализованы лишь только в том случае, если собственник разумно управляет капиталом, вложенным в предприятие.

Повышение эффективности бизнеса невозможно только в рамках собственных ресурсов предприятий. Для расширения их финансовых возможностей необходимо привлечение дополнительных заемных средств с целью увеличения вложений в собственный бизнес, получения большей прибыли. В связи с этим управление привлечением и эффективным использованием заемных средств является одной из важнейших функций финансового менеджмента, направленной на обеспечение достижения высоких конечных результатов хозяйственной деятельности предприятия. Особо остро эта тема стоит для ново-организованных предприятий малого бизнеса, которые не всегда имеют возможность собственного финансирования.

Заемный капитал, используемый такими предприятиями, характеризует в совокупности объем их финансовых обязательств. Источниками заемного капитала могут стать средства, привлекаемые на рынке ценных бумаг, и кредитные ресурсы. Выбор источника долгового финансирования и стратегия его привлечения определяют базовые принципы и механизмы организации финансовых потоков предприятия. Эффективность и гибкость управления формированием заемного капитала способствуют созданию оптимальной финансовой структуры капитала предприятия.

В настоящее время основными способами привлечения заемного капитала являются банковский кредит, эмиссионное финансирование, лизинг. В большинстве случаев в качестве заемных источников предприятия малого бизнеса используют банковский кредит, что объясняется относительно большими финансовыми ресурсами российских банков, а также тем, что при получении банковского кредита нет необходимости публичного раскрытия информации о предприятии. Здесь снимается часть проблем, обусловленных спецификой банковского кредитования, что связано с упрощенными требованиями к заявочным документам, с относительно короткими сроками рассмотрения заявок на выдачу кредита, с гибкостью условий заимствования и форм обеспечения займов, с упрощением доступности денежных средств и.т.д.

Руководители большинства российских компаний не хотят раскрывать финансовую информацию о своих предприятиях, а также проводить изменения в финансовой политике. Как следствие - тот факт, что только 3% российских компаний используют эмиссионное финансирование.

По мнению ряда современных учены понятия "капитал" и "финансовые ресурсы" требуют разграничения с точки зрения управления финансами предприятий. Капитал (собственные средства, чистые активы) - это свободное от обязательств имущество организации, тот стратегический резерв, который создает условия для ее развития, при необходимости адсорбирует убытки и является одним из важнейших ценообразующих факторов, когда речь идет о цене самой организации. Капитал - это наивысшая форма мобилизации финансовых ресурсов.

Выделяют следующую совокупность различных функций капитала:

производственный ресурс (фактор производства).

-

объект собственности и распоряжения.

-

часть финансовых ресурсов.

-

источник дохода.

-

объект временного предпочтения.

-

объект купли-продажи (объект рыночного обращения).

-

носитель фактора ликвидности.

Использование заемного капитала для финансирования деятельности предприятия, по мнению многих экономистов, выгодна экономически, поскольку плата за этот источник в среднем ниже, чем за акционерный капитал. Имеется в виду, что проценты по кредитам и займам меньше рентабельности собственного капитала, характеризующей, по сути, уровень стоимости собственного капитала. Иными словами, в нормальных условиях заемный капитал является более дешевым источником по сравнению с собственным капиталом.

Кроме того, привлечение этого источника позволяет собственникам и топ-менеджерам существенно увеличить объем контролируемых финансовых ресурсов, т.е. расширить инвестиционные возможности предприятия.

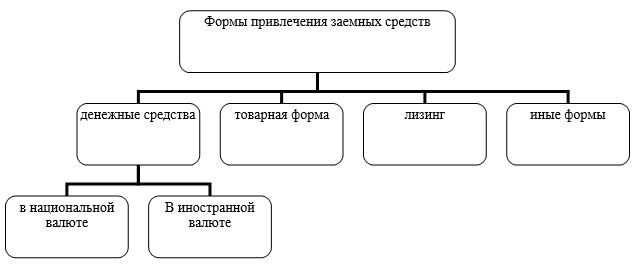

Выделяют различные формы привлечения заемных средств. Так, заемный капитал привлекается для обслуживания хозяйственной деятельности предприятия в следующих основных формах (Рис.1.1):

Рис.1.1 Формы привлечения заемных средств.

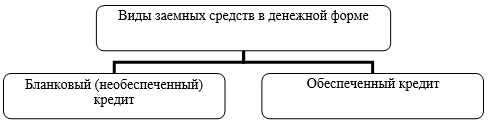

По степени обеспечения заемных средств, привлекаемых в денежной форме, служащего гарантией полного и своевременного их возврата, выделяют следующие виды (Рис.1.2.):

Рис.1.2. Виды заемных средств в денежной форме.

Бланковый или необеспеченный кредит - это вид кредита, который выдается, как правило, предприятию, которое хорошо зарекомендовало себя своевременным возвратом и выполнением всех условий кредитного договора. В финансовой практике такая категория предприятий характеризуется специальным термином — «первоклассный заемщик»;

Таким образом, исходя из состава заемных средств, в финансовой практике основными кредиторами предприятия могут являться:

- коммерческие банки и другие учреждения, предоставляющие кредиты в денежной форме (ипотечные банки, трастовые компании и т. п.);

- поставщики и покупатели продукции (коммерческий кредит поставщиков и авансовые платежи покупателей);

- фондовый рынок (выпуск облигаций и других ценных бумаг, кроме акций) и другие источники.

Еще одним способом привлечения заемных средств является расширение практики финансового лизинга. Лизинг с каждым годом использует все большая доля российских предприятий. Привлекательность финансового лизинга как формы кредитования для коммерческих банков связана с меньшей степенью риска вложения средств в инвестиции за счет того, что:

- кредитные ресурсы направляются на приобретение активной части основных средств - оборудования, действительная потребность в котором подтверждена и гарантируется его использование организацией-лизингополучателем;

- организация-лизингополучатель принимает решение заключать договор лишь в том случае, если для организации производства имеются все необходимые условия, включая производственную площадь, рабочую силу, сырье и материалы, кроме оборудования.

Таким образом, управление капиталом представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с оптимальным его формированием из различных источников, а также обеспечением эффективного его использования в различных видах хозяйственной деятельности предприятия.

Так же можно резюмировать направленность привлечения капитала, а именно решение следующих задач:

- Формирование достаточного объема капитала, обеспечивающего необходимые темпы экономического развития предприятия.

- Оптимизация распределения сформированного капитала по видам деятельности и направлениям использования.

- Оптимизация распределения сформированного капитала по видам деятельности и направлениям использования.

- Обеспечение условий достижения максимальной доходности капитала при предусматриваемом уровне финансового риска.

- Обеспечение постоянного финансового равновесия предприятия в процессе его развития.

- Обеспечение достаточного уровня финансового контроля над предприятием со стороны его учредителей.

- Обеспечение своевременного реинвестирования капитала.

Формирование заемного капитала предприятия должно быть основано на принципах и способах разработки и исполнения решений, регулирующих процесс привлечения заемных средств, а также определяющих наиболее рациональный источник финансирования заемного капитала в соответствии с потребностями и возможностями развития предприятия. Основными объектами управления при формировании заемного капитала являются его цена и структура, которые определяется в соответствии с внешними условиями.

В структуре заемного капитала присутствуют источники, требующие своего покрытия для их привлечения. Качество покрытия определяется его рыночной стоимостью, степенью ликвидности либо возможностью компенсации привлеченных средств.

Анализируя банковское кредитование, выяснили, что одной из основных проблем является нежелание банков выдавать деньги на финансирование новых, не имеющих кредитной истории предприятий. А ведь именно в этот период заемный капитал для таких предприятий особенно важен. Кроме того, проблема высоких ставок для новых предприятий также является трудноразрешимой.

В остальных случаях привлечение банковского кредита является одним из наиболее востребованных способов финансирования предприятия. Главной особенностью банковского кредитования является упрощенная процедура (за исключением случаев синдицированных банковских кредитов и кредитования в относительно больших объемах).

Правильное применение выше указанных рекомендаций позволяет предприятиям увеличить рентабельность, за счет увеличения объёмов производства и реализации продукции. Необходимость привлечения внешних источников финансирования не всегда связана с недостаточностью внутренних источников финансирования. Данными источниками, как известно, являются нераспределенная прибыль и амортизационные отчисления. Рассматриваемые источники самофинансирования не стабильны, ограничены скоростью оборота денежных средств, темпам реализации продукции, величиной текущих расходов. Поэтому свободных денег часто (если не всегда) не хватает, и дополнительное их вливание, направленное на увеличение оборачиваемости активов будет крайне полезным для большинства предприятий.