Глава 1 Теоретические аспекты управления активами компании. 5

1.1. Экономическая сущность активов компании. 5

1.2. Классификация активов компании. 10

1.3. Источники формирования оборотных активов компании. 13

Глава 2. Методический инструментарий анализа управления оборотными активами 21

2.1. Методы управления оборотными активами. 21

2.2.Показатели эффективности использования оборотных активов компании 31

2.3. Оптимизация источников финансирования оборотных активов. 35

Глава 3. Оценка и анализ управления активами ПАО «НК «Роснефть». 39

3.1. Экономическая характеристика деятельности ПАО «НК «Роснефть». 39

3.3. Проблемы использования оборотных активов ПАО «НК «Роснефть». 60

3.4. Мероприятия по совершенствованию управления оборотными активами ПАО «НК «Роснефть». 61

Введение

Эффективное управление оборотными активами отвечает за нормальную работу компании, повышение уровня рентабельности производства и множество других факторов. В современных условиях, когда экономика под влиянием кризисной ситуации, негативная тенденция отражается и на изменении эффективности управления оборотными средствами, замедляя их оборачиваемость.

Повышение финансовой устойчивости и платежеспособности компании напрямую зависит рациональное и эффективное использование оборотных активов. В таком случае компания способна своевременно и полностью рассчитываться по своим расчетно-платежным обязательствам, что положительно характеризует организацию коммерческой деятельности компании.

Управление оборотными активами предприятия формирует их объеме в необходимом и достаточном, при минимальных затратах, а также повышает эффективность их использования.

Активы дают количественную оценку результативности принятых управленческих решений, осуществляют контроль за ресурсным восполнением, диагностики финансовой деятельности и выявления резервов, повышения эффективности производства и роста экономического потенциала.

Рассмотрение категории «оборотные активы» обосновано тем, что это одна из главных составных частей экономического потенциала компании, которая обладает большой значимостью для рыночной экономики.

Это является неоспоримым подтверждением того, что тема дипломной работы актуальна, посвященная вопросу управления оборотными активами на примере конкретной корпорации - ПАО «НК «Роснефть».

Объектом исследования работы является ПАО «НК «Роснефть».

Предметом данной работы является управление оборотными активами на примере ПАО «НК «Роснефть».

Цель дипломной работы – разработка пути совершенствования управления оборотными активами компании.

В ходе работы были поставлены следующие задачи:

· Усвоить теоретическую и нормативную основу управления оборотными активами;

· Раскрыть сущность, функции и задачи управления оборотными активами

· Проанализировать результаты финансовой деятельности компании ПАО «НК «Роснефть» с целью рассмотрения эффективности управления оборотными активами;

· Выявить проблемы использования оборотных активов и предложить мероприятия по совершенствованию их управления

Дипломная работа состоит из введения, трех глав, заключения, библиографического списка и приложений.

В первой главе работы рассмотрены теоретические аспекты управления активами компании: экономическая сущность активов компании, их классификация и источники формирования оборотных активов компании.

Вторая часть посвящена изучению инструментария анализа управления оборотными активами, где были рассмотрены методы управления оборотными активами и основные показатели эффективного использования оборотных активов компании

В третьей главе, была проведена оценка и анализ управления активами ПАО «НК «Роснефть» и разработаны меры, направленные на совершенствование управления оборотными активами компании.

Глава 1 Теоретические аспекты управления активами компании

1.1. Экономическая сущность активов компании

В мировой и отечественной экономической науке существует множество трактовок понятия «активы» (от лат. actkvus — действенный) с учетом специфики различных областей знаний (экономика предприятия, финансовый менеджмент, операционный и инновационный менеджмент, бухгалтерский учет, логистики, контроллинг и др), исследования активов также захватывает многие стороны: рассматривается их экономическое содержание, порядок представления, классификации, оценки.

При изучении понятия «активы» необходимо рассмотреть отдельные их характеристики. Характеристики активов как:

· экономических ресурсов компании в различных их видах, которые используются в хозяйственной деятельности.

· имущественных ценностей компании, которые формируются за счет инвестируемого в них капитала.

· имущественных ценностей компании, которые имеют стоимость.

· экономических ресурсов, контролируемых компанией.

· экономических ресурсов, которые обладают производительностью.

· ресурсов, которые генерируют доход.

· имущественных ценностей, которые постоянно оборачиваются.

· ресурсов, при использовании которых необходимо учитывать фактор времени.

· ресурсов, при использовании которых необходимо учитывать фактор риска.

· имущественных ценностей, при формировании которых необходимо учитывать ликвидность

Таким образом, следует выделить два основных подхода, которые определяют активы организации:

1) активы – способ размещения и использования финансовых ресурсов;

2) активы – отсроченные расходы, которые осуществлены в текущем периоде.

Согласно вещественной концепции, активы – это предметы с определенным функциональным назначением.[1]

МСФО дает следующее понятие активов : Активы – это ресурсы, которые контролируются в соответствии с результатами событий прошедших периодов, от которых корпорация ожидает получение экономических выгод в будущем.[2]

Следует отметить, что в российском законодательстве «активы» не трактуются, но тем не менее данное понятие используется часто, причем в большинстве случае понятия «актив» и "имущество" эквивалентны. В России: «имуществом признаются хозяйственные средства, которые контролируется организацией в результате прошедших событий ее хозяйственной деятельности, и которые принесут ей экономические выгоды в будущем». Таким образом, понятия «активы» и «имущество» близки по значению. Компании пользуются своими активами в целях производства товаров или же услуг, которые способствуют удовлетворению желаний и потребностей покупателей, которые готовы платить за данные товары/услуги деньги, в результате чего приносить доход компании.

В рамках российского законодательства общим признаком активов служит непосредственная способность добавления организации экономических выгод (доход) в будущем – существует только при частном определении ОС и нематериальных активов[3].

Актив обладает потенциальными возможностями, которые выражаются в будущих экономических выгодах, а также активы прямо или косвенно способствуют притоку или сокращению оттока денежных средств или их эквивалентов в компанию. Таким образом, актив – это экономический ресурс, который контролируется компаний, стоимость которого можно измерить и по истечению временных периодов который приносит компании доход.

По факту, не существует четкого разграничения между юридическим и экономическим подходами, поэтому наибольшей популярностью пользуются два определения актива: условно называемые предметно – вещественной и расходно – результатной, которые были разработаны в рамках статического и динамического учета.

Рисунок 1.1 - Трактовки активов баланса

Исходя из предметно-вещественной трактовки, актив баланса состоит из состава, размещения и фактического целевого использования средств компании. Актив баланса — это средства, которые овеществлены и которые могут быть подсчитаны при инвентаризации. Такая интерпретация актива баланса была превалирующей в период СССР.

В расходно-результатном подходе актив баланса – это величина расходов компании, которые сложились как результат предыдущих операций и финансовых сделок и понесены для вероятностного получения будущего дохода.

После анализа работ разных научных школ был сделан вывод что не существует единого подхода и единой трактовки понятия «активы». Мнения ученых различаются, поэтому существует различные направления на содержание темы «активы».

Для того чтобы активы приносили доход компании, необходимо ими управлять.

Таким образом, управление активами – это принципы и методы для разработки и реализации разнообразных управленческих решений, которые связаны с эффективным формированием и использованием активов в разных направлениях деятельности компании.

Финансовое управление компанией включает в себя систему управления активами, которая влияет на управление капиталом.

С системой управления активами связана система операционного и инновационного менеджмента. Эта связь определяется как совместное управление, формирование и использование материальных активов, которые задействованы в производственно-коммерческой деятельности компании с системой менеджмента операционного, в то время как с системой инновационного менеджмента – как управление, формирование нематериальных активов инновационного характера.

В данном параграфе автором была рассмотрена основа экономической сущности активов с точки зрения различных трактовок. По мнению автора, существует неразделимая связь между такими понятиями как активы и имущество, что дает четкое понимание сущности активов в той или иной организации. Наиболее полной и удачно трактовкой активов корпорации автор называет понятие, предоставленное МСФО, а именно: активы – это ресурсы, которые контролируются в соответствии с результатами событий прошедших периодов, от которых корпорация ожидает получение экономических выгод в будущем. Также стоит отметить, что для должной эффективной деятельности компании необходимо квалифицированное управление активами.

Одной из важнейших характеристик для должного рассмотрения активов может служить их детальная характеристика, которая будет рассмотрена автором в следующем параграфе.

1.2. Классификация активов компании

Для эффективного управления оборотными активами необходимо знать основные классификации данных активов.

На современном этапе развития экономики существует множество различных классификации активов компании.

Основными характеристиками классификации, которые выделяются большинством экономистов являются:

1. По характеру участия в производственном процессе с точки зрения особенностей оборота: оборотные и внеоборотные (в соответствии с классификацией GAAR их называют краткосрочные активы и долгосрочные) активы. Ф. Кенэ разделил активы на «ежегодные авансы», “первоначальные авансы” и “ежегодные авансы”, и уже после Адамом Смитом было сделано разделение на основной и оборотный капитал.

2. По характеру владения разделяются:

· Собственные активы, в том числе активы, которые находятся в залоге;

· По праву хозяйственного ведения или оперативного управления;

· Активы в лизинге, аренде, доверительном управлении (трасте) или в безвозмездном пользовании;

· Активы, которые были переданы другой компании в качестве аренды, лизинга или доверительного управления.

3. По форме функционирования происходит разделение по:

A. материальным активам – имущественные ценности организации, которые обладают материальной вещной формой.

B. Нематериальным активам – имущественные ценности, не имеющие материальной формы, но они принимают участие в хозяйственной деятельности организации и генерирую прибыль.

C. финансовым активам- имущественные ценности организации в качестве наличных денежных средств и финансовых инструментов, принадлежащих компании.

4. По финансовым источникам формирования активов.

А) Валовые активы (все имущественные ценности компании, которые сформированы за счет собственного и заемного капитала)

Б) Чистые активы (активы, которые сформированы только за счет собственного капитала).

5. По степени ликвидности.

А) активы, обладающие абсолютной ликвидностью.

Б) высоколиквидные активы (активы, которые конверсируются в форму денег (в сроки до одного полного месяца) без больших потерь своей текущей рыночной стоимости для того, чтобы своевременно заплатить по текущим обязательствам)

В) Среднеликвидные активы, (активы, которые конверсируются в денежную форму (в срок от 1-6 месяцев) без крупных потерь своей текущей рыночной стоимости)

К ним относят: дебиторскую задолженность, кроме краткосрочной и безнадежной; запасы готовой продукции, которая предназначена для реализации.

Г) низколиквидные активы, (активы, которые конверсируются в денежную форму (в срок >6 месяцев) без крупных потерь своей текущей рыночной стоимости)

Д) неликвидные активы, (активы, которые можно продать только при продаже всего имущественного комплекса).

К ним относятся: безнадежная дебиторская задолженность; расходы будущих периодов.

Таким образом, если обобщить классификации экономических активов можно выделить следующие признаки, по которым можно разделить активы по:

1. Организационно-правовой форме активов

2. Форме функционирования

3. Скорости оборотов

4. Характеру использования в основной деятельности компании

5. Характеру отдельных видов деятельности

6. Финансовым источникам покрытия

7. Характеру владения

8. Степени ликвидности

9. Характеру отнесения на себестоимость

10. Соответствию основной деятельности

11. Степени агрегированности

12. Воспроизводимости

13. Отделимости от владельца

В данном параграфе были рассмотрены различные виды классификаций активов. По мнению автора, каждая из них имеет важнейшее значение в определении сущности актива. Для полного понимания следует учитывать каждую из них. Кроме классификации важнейшим в теоретическом понимании активов являются источники их формирования. Поскольку тема данной работы посвящена исследованию оборотных активов, автор в следующем параграфе обращается к трактовке источников, за счет которых формируются именно оборотные активы.

1.3. Источники формирования оборотных активов компании

Изучив основные признаки, по которым разделяются активы, можно рассмотреть источники их формирования.

В условиях рыночной экономики, в ситуации непрерывного роста стоимости денег, большое значение имеет исследование динамики и структуры формирования оборотных средств предприятий.

Подавляющая часть оборотных средств находится в материальных е производственных запасах и товаров, которые приобретены для последующей перепродажи. Производственные запасы материальных активов требуются, чтобы обеспечить непрерывность производства, и чтобы констатировать постоянные запасы. При таком функциональном предназначении различных групп запасов необходимо использовать различные источники денежных средств для их финансирования.

По критерию источников формирования оборотные средства могут делиться на собственные, заемные и привлеченные.

Уставный фонд или уставной капитал являются источниками формирования собственных оборотных средств. Доля средств, инвестируемые учредителями в данные фонды, направляются на покрытие перманентных потребностей в минимально необходимом количеством производственных запасов товарно-материальных ценностей, а также затрат производства.

При недостаточности собственных оборотных средств (сос), этот недостаток можно покрыть, используя выручку от реализации продукции (работ, услуг), а пополнение – используя чистую прибыль (капитализированной ее части), реализации излишних материальных ценностей и др.

Безусловно, собственные средства крайне важны для деятельности компании, так как они создают для компании, обеспечивают оперативную и имущественную самостоятельную деятельность, свободное маневрирование собственными средствами, чтобы повысить эффективность коммерческой деятельности, позволяют сформировать финансовую устойчивость организации. Плановый размер собственных оборотных средств компании образуется за счет нормирования.

Некоторые компании привлекают заемный капитал, некоторые компании работают только за счет заемного капитала, данное мероприятия дает возможность уменьшить общие потребности компании в собственных оборотных средствах, а также простимулировать их эффективное использование.

Заемные средства – выражаются, как правило, в краткосрочных банковских кредитах, с помощью этому компания удовлетворяет временные дополнительные потребности в оборотных средствах, например, в период сезонных сверхнормативных запасов товарно–материальных ценностей или для осуществления расчетов и др.

Привлеченные средства – это средства, которые компания использует в обороте лишь на временной основе. Это средства не находятся в собственности у компании, при этом постоянно оборачиваются в компании. Главная роль данных средств – это быть в резерве до той поры, пока не возникнет экстренная необходимость для восстановления платежеспособности компании.

В обороте компании находятся и прочие собственные средства, но только при условии полной хозяйственной самостоятельности компании, к таким средствам относятся остатки неиспользованных социальных фондов, ремонтных фондов, резервных фондов и других специальных фондов.[4]

Акционерные общества зачастую дополнительно выпускают и размещают акции, в целях увеличить уставной капитал, то есть собственные средства компании, в том числе и увеличение оборотных средств.

Кредиторская задолженность также является источником формирования оборотных средств. По сути своей это бесплатный кредит, который предоставлен другими компаниями, организациями, отдельными частными лицами. Безусловно, в обороте часть такого вида задолженности постоянно существует в связи со спецификой расчетов. Однако зачастую кредиторская задолженность образуется из-за того, что компания нарушает сроки оплаты продукции и расчетных документов. Компании необходимо аккуратно и грамотно пользоваться данным инструментом, так как это может привести даже к инициированию кредиторами процедуры банкротства компании.

Оптимальные соотношения в источниках формирования оборотных средств оказывают влияние на скорость их оборота, объем и структуру, эффективность использования финансов предприятия. Финансовое состояние предприятий также зависит от того, в каких соотношениях по источникам образования находятся оборотные средства в обороте. Соотношение собственных, приравненных к собственным и заёмных средств, находящихся в текущем обороте, является объектом финансовой политики менеджмента предприятия, в организации финансирования производства и реализации продукции

Рассмотрим подробнее характеристики и содержание финансовых источников (Таблица 1)

Таблица 1 - Характеристика источников финансирования

|

Финансирования |

Оценка |

||||

|

Уровень доступности |

Уровень емкости |

Уровень эффективности |

Риск |

||

|

1. |

Уставный капитал |

Максимальный |

Низкий |

Невысокий |

Минимальная степень |

|

2. |

Самофинансирование (внутренний рост) |

Удовлетворительный |

Низкий |

Невысокий |

Минимальная степень |

|

3. |

Фонды развития |

Максимальный |

Незначительный (пропорции распределения прибыли на потребление и накопление) |

Максимальный в связи с бесплатностью ресурса |

Минимальная степень |

|

4. |

Эмиссия облигаций |

Высокий (при соответствии законодательству) |

Существенный |

Высокий (высокая привлекательность при высоком дисконте) |

Высокая степень |

|

5. |

Лизинг |

Низкий (из-за сложности при заключении договора) |

Низкий |

Существенный |

Высокая степень |

|

6. |

Иностранные инвестиции |

Минимальный (из-за затрудненного доступа в некоторые отрасли) |

Низкий |

Максимальный (привлекательный ресурс) |

Низкая степень (условия кредитного договора) |

Продолжение таблицы 1

|

7. |

Консолидированные средства |

Удовлетворительный (благодаря интеграционной возможности компании) |

Удовлетворительный (условие договоров консолидирующихся структур) |

Удовлетворительный |

Удовлетворительная степень |

|

8. |

Эмиссия акций |

Удовлетворительный (для рентабельных компаний) |

Существенный (привлекательность акций) |

Существенный (дивиденд по акции) |

Удовлетворительная |

|

9. |

Государственные кредиты |

Минимальный(приоритетность компании) |

Максимальный |

Максимальный (из-за дешевизны ресурса) |

Минимальная степень |

|

10. |

Государственные инвестиции |

Минимальный (из-за особого статуса компании) |

Минимальный |

Максимальный (в связи с бесплатностью ресурса) |

Минимальная степень |

|

11. |

Кредиты и ссуды |

Низкий (в условиях высокой рентабельности и надежности компании) |

Максимальный |

Низкий |

Низкая |

|

12. |

Проектное финансирование |

Низкий |

Максимальный |

Максимальный (привлекательный ресурс) |

Низкая (риски распределены между участниками) |

Таким образом, можно обобщить и выделить следующие источники финансирования оборотных активов в графике 1.

Подводя итог параграфа, автор раскрывает источники формирования оборотных активов, их содержание и характеристики и приводит сравнительную таблицу с целью более глубокого понимания их сущности.

Вывод к главе: Активы - это экономический потенциал компании, состоят из различных видов ресурсов, которые участвуют в производственном процессе, возобновляются, оборачиваются, находятся в связи с уровнем хозяйственной деятельности.

В экономической науке выделаются два подхода в изучению активов:

1) активы – способ размещения и использования финансовых ресурсов;

2) активы – отсроченные расходы, которые осуществлены в текущем периоде.

Следует отметить, что в российском законодательстве «активы» не трактуются, но тем не менее данное понятие используется часто и эквивалентно понятию «имущество».

Существует множество классификаций активов, основные – это разделение активов по степени ликвидности, по характеру финансовых источников формирования активов и другие.

В соответствии с источниками формирования оборотные средства могут подразделяться делятся на внутренние и внешние.

По мнению автора, в настоящее время при достаточно сложном экономическом положении компаниям важно особое внимание нужно уделить управлению оборотными активами предприятия, так как они составляют основу эффективности их деятельности, которая отражается практически во всех значимых показателях для оценки финансового состояния компании. Для этого важно понимать сущность активов, их детальную классификацию, возможные источники формирования.

Для дальнейшего изучения рассматриваемой проблематики, необходимо изучить инструментарий анализа управления оборотными активами, в том числе методы и способы оптимизации, модели управления оборотными активами, что поможет более эффективно строить систему управления в компании.

Глава 2. Методический инструментарий анализа управления оборотными активами

2.1. Методы управления оборотными активами

Для того чтобы компания успешно и эффективно функционировала, необходимо строить систему управления таким образом, чтобы на все внешние и внутренние воздействия компания оперативно могла отвечать соответствующим противодействием.

Что касаемо оборотного капитала, то его управление – это одна из крупных частей финансового менеджмента во всей системе совокупности управления капитала компании, из-за того, что оборотный капитал включает в себя большое количество элементов актива, которые требуют индивидуализации в управлении. По состоянию оборотного капитала можно судить о платежеспособности, рентабельности, и других целевых результатах финансовой деятельности компании.

Для более детального изучения проблемы рассмотрим особенности моделей управления отдельными видами оборотных активов. На практике обычно их разделяют на три модели:

· запасами;

· дебиторской задолженностью;

· денежными средствами.

1. Модель управления запасами.

Производственные запасы в данном случае трактуются в качестве материальных оборотных активов и расходов.

Безусловно, управление запасами играет большую роль как в технологическом, так и в финансовом аспектах. Запасы, можно определить, как иммобилизованные средства, т.е. средства, которые отвлечены из оборота. В производственном цикле такая иммобилизация все присутствует в разных размерах, и вполне естественно, что в целях компании производить мероприятия по минимизации вызываемых этим процессом косвенных потерь, в размерах равных потенциальному доходу, который компания могла бы получить, если бы инвестировала соответствующую сумму в альтернативный проект (например, сделать вклад в банке под проценты).

Существуют несколько экономико-математических моделей управления запасами, которые можно разделить на четыре группы: детерминированная, стохастическая, статистическая и динамическая модели. Рассмотрим самую популярную из данных групп – динамическую.

В динамической модели соблюдаются такие условия как:

· транспортные издержки характеризируются исходя из перемещений с одного этапа на другой и на прямую зависят от количества перемещаемого материала;

· издержки также можно определить исходя из содержания запасов и потерь из-за дефицита, которые рассчитываются по каждой организации в течение каждого отдельного периода.

Норматив оборотных средств – это сумма денежных средств, которая минимально необходима для обеспечения предпринимательской деятельности и характеризуется на основе потребностей в средствах для основной деятельности и капитального ремонта.[5]

За счет использования нормирования оборотных средств, образуется оптимальная величина всех составляющих элементов оборотных активов. Методы нормирования отдельных элементов производственных запасов неодинаковые.

Чтобы рассчитать нормативы запасов сырья, основных материалов и покупных полуфабрикатов необходимо базироваться среднедневном расходе (Р) и средней норме запаса в днях. Также необходимо брать в учет время пребывания в транспортном (М), страховом (С), текущем (Т), технологическом (А) запасах, а также время подготовки запасов, необходимое для выгрузки, доставки, приема и склада материалов (Д). По формуле:

Н = Р * (Т + С + М + А + Д) [6] (1)

Таким образом, текущий запас следует относить к основному виду запасов, благодаря этому норма оборотных средств в текущем запасе – это одна из самых главных определяемых величин всей нормы запасов в днях.

Страховой запас необходим для любой организации для обеспечения и гарантий непрерывного производственного процесса.

Формирование транспортного запаса происходит только в периоде разрыва между сроком грузооборота и документооборота.

Формирование технологического запаса происходит для цели подготовок материала к производству, с учетом времени для анализа и лабораторных испытаний.

В запасах топлива обычно установлены нормы оборотных средств на таком же уровне, что и нормы сырья, материалов и полуфабрикатов.

С помощью нормирования появляется возможность выявления избыточных и дефицитных ресурсов, это делается во избежание излишних вложений капитала в материалы, потребности в которых снижаются или не могут быть определены.

Готовая продукция – изделия, которые закончены в производстве и приняты отделом технического контроля.

Нормативы оборотных средств в качестве остатков готовой продукции характеризуются в качестве произведения нормирования оборотных средств в днях, а также однодневным выпуском товарной продукции в предстоящем году согласно производственной себестоимости. Чтобы рассчитать норму оборотных средств на готовую продукцию, необходимо рассчитать отдельно нормы готовой продукции на складе и нормы по отгруженным товарам, по которым расчетные документы не были отданы в банк на инкассовый счет.[7]

Норматив по готовой продукции на складе и уже отгруженной продукции рассчитывается как отношение совокупной суммы нормативов оборотных средств готовой продукции к однодневному выпуску товарной продукции по производственной себестоимости в определенном квартале предстоящего года.[8]

Затраты на изготавливаемую продукцию включены в расходы на незавершенное производство.

Размер нормативов оборотных средств незавершенного производства находится в зависимости с себестоимостью продукции и характером нарастания затрат в процессе производства объемов и составов производенной продукции.

Формирование норм и нормативов позволяет максимально возможность сократить затраты по хранению и использованию запасов, сократить их излишки, а, следовательно, дает возможность в высвобождении денежные средства и ускорении оборачиваемости оборотных средств корпорации.

2. Модель управления дебиторской задолженностью.

Анализ дебиторской задолженности позволяет оценить размер временно отвлеченных из оборота денежных средств. В данной ситуации возникает необходимость дополнительных ресурсов, что может создать напряженное финансовое состояние компании.

Дебиторская задолженность определяется, как допустимая, т.е. обусловленная действующей системе расчетов, и недопустимая, что характеризует недостатки финансово- хозяйственной деятельности.

Есть несколько видов дебиторской задолженности: расчеты с дебиторами по товарам и услугам; расчеты по полученным векселям; авансы, которые выданы поставщикам и подрядчикам; расчеты с дочерними компаниями, с бюджетом, с персоналом по прочим операциям.[9]

Для целей управления значением показателя дебиторской задолженности организации в российской экономической ситуации могут использовать такие приемы:

1. Следует исключить и не иметь партнёрских отношений с теми, у кого высокий уровень риска. Данный прием все чаще набирает популярность, так как при сотрудничестве с надежными партнёрами риск получения на балансе безнадежной за должности резко сокращается.

2. Следует периодически пересматривать предельную сумму кредита. Необходимо определить предельные размеры предоставляемых кредитов основываясь на финансовых возможностях компании, также необходимо прогнозировать число получателей кредита и оценивать уровень кредитного риска.

3. Использовать оплату дебиторской задолженности с помощью векселей, ценных бумаг, так как ожидание оплаты наличностью обойдется гораздо дороже.

4. Формировать принципы по осуществлению расчетов компании с контрагентами на предстоящий период. Формируя приемлемые формы расчета желательно учитывать, что при покупке продукции следует использовать расчеты векселями, а при продаже продукции – расчеты по аккредитивам.

5. Выявить финансовые возможности предоставления компанией товарного или потребительского кредита.

6. Определить возможные суммы оборотных активов, которые отвлекаются в дебиторской задолженности товарного и потребительского кредита.

7. Сформировать условия по обеспечению взысканий дебиторской задолженности. При формировании данного условия, требуется создать систему мер, которые будут гарантировать получение долга.

8. Сформировать систему штрафов и санкций ввиду просрочки исполнения обязательств контрагентами – дебиторами.

9. Определить процедуру взыскания дебиторской задолженности. Здесь должны быть предусмотрены срок и форма предварительных и последующих напоминаний контрагентам – дебиторам о назначении даты платежа, возможности по пролонгации долга, сроков и порядков взыскания.

3. Модель управления денежными средствами.

Денежными средствами всегда распоряжается компания, их грамотное управление позволяет повысить уровень платежеспособности предприятия, повлиять на продолжительность

Модель управления денежными активами представляет собой несколько этапов.

На первом этапе оценивается состояния средних остатков денежных активов с точки зрения обеспеченности платежеспособности корпорации, а также определяется эффективность их использования путем:

1) оценки степени участия денежных активов в оборотном капитале и его динамики в предшествующем периоде;

2) проведения определения среднего периода оборотов для активов в отчетном периоде;

3) определения абсолютного значения платежеспособности компании в разрезе нескольких месяцев предыдущего периода;

4) определения уровня отвлеченности свободных остатков денежных активов в краткосрочные финансовые вложения.

В ходе следующего этапа рассчитываются необходимые размеры отдельных видов этого остатка в предыдущем периоде путем:

· определения потребности в операционном остатке денежных активов, что оценивает их минимальную сумму, необходимую чтобы осуществить хозяйственную деятельность.

· определения необходим или нет компенсационный остаток денежных активов в размере, который определен соглашением о банковском обслуживании;

· определения необходим или нет инвестиционный остаток, основываясь на финансовые возможности компании после полного удовлетворения потребностей в других видах остатков денежных активов.

Третий этап необходим только тем компаниям, которые непосредственно участвуют во внешнеэкономической деятельности. Цель его заключается в формировании необходимого для компании валютного фонда помощью обособления валютной части из общих оптимизированных потребностей в денежных активах

Цель следующего этапа – обеспечить постоянную платежеспособность компании, а также снизить среднюю потребность в остатках денежных активов. Основной метод регулирования средних остатков денежных активов – корректировка потока предстоящих платежей путем:

· изучить диапазон колебания остатка за несколько отдельных декад;

· оптимизировать полученные результаты, при этом следует учитывать предусмотренный размер страхового остатка этих активов;

· сократить расчеты наличными деньгами;

· ускорить инкассацию дебиторской задолженности:

· открыть «кредитную линию» в банке;

· ускорить инкассацию, полученных наличных денежных средств.[10]

Следующий этап направлен на максимально возможное сокращение уровня потерь альтернативного дохода в течении всего времени их хранения и защиты против инфляции.

Последний этап характеризуется обеспечением контроля совокупного уровня остатка денежных активов, обеспечивающий определение текущей платежеспособности компании.

Система контроля за денежным активами интегрируется в общую систему контроллинга за использованием капитала компанией.

Принимая в учет все вышеперечисленные факторы можно выявить некоторые обобщенные методы управления оборотными средствами:

1) аналитический метод – определяет потребность в оборотных средствах в размере их средних фактических остатков, учитывая рост объемов производства

2) коэффициентный метод – согласно данному методу, запасы и затраты можно подразделить на те, которые находятся в зависимости от изменения объема производства (сырье, затраты на незавершенное производство, материалы) и которые не зависят от него (запасы, расходы будущих периодов, МБП).

3) метод прямого счета – управление оборотными активами согласно обоснованному расчету запасов по каждому элементу, учитывая все изменения на уровне организационно-технического развития компании, транспортировки товарно-материальных ценностей, практики расчетов между организациями.

В данном параграфе автором были рассмотрены основные этапы и модели управления оборотными активами в качестве методов их эффективного менеджмента. По мнению автора, наиболее подходящим методом для крупных предприятий является управление дебиторской задолженностью. Для дальнейшего теоретического изучения необходимо определить основные значимые показатели эффективности оборотных активов компании, что сделано автором в следующем параграфе.

2.2.Показатели эффективности использования оборотных активов компании

Безусловно, для грамотного управления необходимо также постоянно контролировать и оценивать финансовую деятельность компании. Для того чтобы понимать эффективна та или иная модель управления оборотными активами, следует провести анализ основных показателей, таких как рентабельность, ликвидность, оборачиваемость и тому подобное.

2.2.1.Показатели рентабельности

Коэффициент рентабельности рассчитывается на основе отчета о финансовых результатах и баланса компании.

Наиболее распространенные коэффициенты:

· Коэффициент рентабельности продаж

![]() (2)

(2)

Коэффициент рентабельности продаж показывает сколько компания получила прибыли за каждый заработанный рубль. С помощью данного показателя можно интерпретировать данные об обороте. Также, рентабельность продаж – важный показатель для сравнения эффективности организации бизнеса в компаниях, которые работают в одной отрасли.[11]

· Коэффициент рентабельности активов

![]() (3)

(3)

Проценты - проценты по кредитам ;

Ставка налога - предельная ставка налогообложения прибыли;

Средние суммарные активы - среднегодовая сумма активов организации.

Коэффициент показывает насколько способна компания сгенерировать прибыль не учитывая структуры капитала компании (финансового левериджа) и качество управления активами. [12]

· Коэффициент рентабельности собственного капитала

![]() (4)

(4)

Финансовый показатель, который показывает отдачу для любого инвестора, собственника бизнеса, и показывает степень эффективности использованного вложенного в дело капитала.

· Коэффициент рентабельности инвестированного капитала

![]() (5)

(5)

2.2.2.Показатели ликвидности

Ликвидность – выражается в способности активов быть быстро проданными по цене, близкой к рыночной. Ликвидность – способность обращаться в деньги.

Коэффициент текущей ликвидности — финансовый коэффициент, что отражается в отношении оборотных активов к краткосрочным обязательствам.

Формула:

Ктл = ОА / КО (6)

где:

ОА–оборотные активы

КО – краткосрочные обязательства.

Коэффициент отражает финансовую ситуацию компании в частности если компания будет использовать только оборотные компании, будет ли она в состоянии погасить текущие (краткосрочные) обязательства используя только оборотные активы. Чем больше значение показателя , тем лучше более платежеспособна компания.

Коэффициент быстрой ликвидности — это соотношение высоколиквидных текущих активов к краткосрочным обязательствам.

Формула быстрой ликвидности:

Кбл = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) / Текущие обязательства (7)

Коэффициент показывает способна ли компания погасить свои текущие обязательства если возникнут сложности с реализацией продукции.

Нормальным считается значение коэффициента не менее 1.[13]

Коэффициент абсолютной ликвидности — отношение денежных средств и краткосрочных финансовых вложений к текущим пассивам.

Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства (8)

Согласно российским нормативным актам нормальным считается значение коэффициента не менее 0,2.

2.2.3 Показатели оборачиваемости

Оборачиваемость оборотных средств (активов) – финансовых коэффициент, показывающий как часто в анализируемого периода средний имеющийся остаток оборотных средств использовался компанией. Показатель отражает долю оборотных средств в общих активах организации и эффективность управления ими.

Формула оборачиваемости оборотных активов:

Оборачиваемость оборотных средств = Выручка / Оборотные активы (9)

Следует помнить, что оборотные активы берутся, как среднегодовой остаток (т.е. значение на начало года плюс на конец года делят на 2).

Оборачиваемость оборотных средств в днях = 365 / Коэффициент оборачиваемости оборотных средств (10)

Оборачиваемость в днях отражает количество дней, за которые организация получает выручку, которая равна средней величине оборотных средств.[14]

В данном параграфе автором были рассмотрены различные показатели рентабельности, ликвидности и оборачиваемости оборотных активов, а также приведены формулы для их расчета для дальнейшего их использования в практической части данной работы. По мнению автора, именно эти показатели иметь наибольшее воздействие на анализ эффективности управления оборотными активами в компании. Далее будут рассмотрены источники оптимизации финансирования оборотных средств в качестве составной части управления оборотными активами.

2.3. Оптимизация источников финансирования оборотных активов

Эффективность и доходность от оборотных активов напрямую зависит от источников их финансирования. Рассмотрев основные показатели для оценки использования оборотных активов, мы увидели от чего зависит эффектное управление оборотными активами, таким образом следует также рассмотреть способы оптимизации рассматриваемых активов.

Оптимизация финансового состояния компании по средствам его источников разделяется на два пути:

1. Оптимизация результатов деятельности (компании необходимо зарабатывать больше прибыли).

2. Рациональность распоряжения результатами деятельности.

Однако эти два пути - «зарабатывать» и «распоряжаться заработанным» - не эквивалентны.

Безусловно, чтобы компания была финансово устойчивой, необходимо достичь такого положения, когда компания получала бы стабильную прибыль.

Так же и для того, чтобы оптимизировать источники финансирования капитала компании необходимо стремиться к обеспечению прибыльности деятельности.

Не смотря на то что при рациональном распоряжении результатами деятельности эффективность намного выше, но такие действия со временем исчерпывают себя.

Например, если возникнет дефицит денежных средств, то компания может отсрочить платежи кредиторам до предельно допустимого срока, тем временим получая максимально возможные авансы от покупателей, или компания может привлечь кредитные средства, в крайнем случае можно вовремя не заплатить налоги. Но при этом время, предоставленное на отсрочку по оплате обязательств не бесконечно.

Компания может всячески стараться сократить издержки: приобрести минимальное количество запасов, добиться чтобы дебиторы оперативно гасили свои обязательства, продукцию продавать буквально с конвейера, чтобы не оставлять ни единицы готовой продукции на складе. Но при все этом невозможно настолько сократить запасы, чтобы ниже минимума , невозможно установить цикл изготовления менее необходимого.

Устойчивость финансового состояния компании напрямую зависит от оптимальности источников капитала (соотношения собственных и заемных средств) и от оптимальности состава активов предприятия. Соотношение основных и оборотных средств и уравновешенность отдельных видов активов и пассивов предприятия так же влияют на устойчивое положение компании. При управлении структурой капитала на предприятии необходимо:

· Устанавливать оптимальное для данной компании соотношение использования собственного и заёмного капитала;

· Обеспечивать привлечение необходимого вида и объёма капитала, с целью достичь уровня расчётных показателей структуры капитала.

Управлять привлечением заемного капитала за счет внешних источников необходимо для того, чтобы:

· Изучить и оценить банки, которые могут является потенциальными кредиторами предприятия;

· сопоставить условия и предложения различных банков касаемо потенциально возможных привлеченных кредитов;

· обеспечить условия эффективного использования банковского кредита;

· обеспечить контроль за текущим обслуживанием кредита;

· обеспечить своевременный и полный возврат основной суммы долга по банковским кредитам.

Для того, чтобы оптимизировать структуру капитала для увеличения уровня финансовой рентабельности, необходимо воспользоваться механизмом финансового левериджа.

В данном параграфе автором были рассмотрены основные способы оптимизации источников оборотных средств. По мнению автора, устойчивость финансового состояния компании напрямую зависит от оптимальности источников капитала и от оптимальности состава активов предприятия. Соотношение основных и оборотных средств и уравновешенность отдельных видов активов и пассивов предприятия так же влияют на устойчивое положение компании.

Вывод к главе:

Для того чтобы компания успешно и эффективно функционировала, необходимо строить систему управления таким образом, чтобы на все внешние и внутренние воздействия компания оперативно могла отвечать соответствующим противодействием.

Существует несколько моделей управления оборотными активами:

· запасами;

· дебиторской задолженностью;

· денежными средствами.

Оценить эффективность использования оборотных активов можно с помощью показателей:

· рентабельности: рентабельность капитала, рентабельность инвестиционного капитала, рентабельность активов и рентабельность продаж

· ликвидности: быстрая ликвидность, абсолютная и текущая ликвидности

· оборачиваемости оборотных средств

Для того, чтобы оптимизировать источники финансирования оборотных активов можно использовать несколько путей:

1. Оптимизация результатов деятельности (компании необходимо зарабатывать больше прибыли)

2. Рациональное распоряжение результатами деятельности.

По мнению автора, слаженной работы в управлении оборотными активами компании можно добиться через использование всей совокупности методов их анализа, в том числе и расчета некоторых наиболее значимых показателей для определения финансовой устойчивости.

Далее, для того чтобы проанализировать эффективность управления оборотными активами необходимо провести полный анализ хозяйственной деятельности компании, после чего можно увидеть недостатки в управлении оборотными активами и предложить пути их совершенствования.

Глава 3. Оценка и анализ управления активами ПАО «НК «Роснефть»

3.1. Экономическая характеристика деятельности ПАО «НК «Роснефть»

ПАО «НК «Роснефть» — государственная вертикально-интегрированная нефтяная компания. Государственное предприятие по добыче и переработке нефти «Роснефть» было создано в апреле 1993 года. В открытое акционерное общество предприятие «Роснефть» было преобразовано постановлением Правительства РФ № 971 от 29 сентября 1995 года. "Роснефть" включена в перечень стратегических предприятий. "Роснефть" представляет интересы России в международных проектах. ПАО «НК «Роснефть» занимается поиском и разведкой месторождений углеводородов, добычей нефти, газа, реализацией разнообразных проектов по освоению различных месторождений, переработкой уже добытого сырья, реализацией нефти, газа и продуктов их

Компания находится в перечне стратегических корпораций России. Ее основной акционер (69,50% акций) - ПАО «Роснефтегаз», на 100% принадлежит государству, 19,75% акций принадлежит компании BR, одна акция находится в собственности у Федерального агентства по управлению государственным имуществом, остальная доля акций находится в свободном обращении. Президент, Председатель Правления, Заместитель Председателя Совета директоров Игорь Сечин.

Основные факты о компании:

· 38 % добычи нефти в России

· 1 место по количеству АЗС в РФ

· 30 % переработки нефти

· Оборот компании 5,5 трлн руб (МФСО, 2014г.)

· Число сотрудников 248,9 тыс (по данным на 2014 г.)

· Чистая прибыль: 11 783 833 тыс. руб. (по данным на 31.12.2015)

Краткий обзор нефтегазовой отрасли России 2015 года

В 2015 году добыча нефти и газового конденсата в России составила 534,1 млн т, это на 1,4% выше показателей предыдущего года. Несмотря на рост показателей, размер доли РФ в мировом предложении ЖУВ немного уменьшился, до 11,1 % по сравнению с 11,3 % в 2014 г. В 2015 году в Уральском федеральном округе, на который приходится 56% суммарной добычи нефти, наблюдалось снижение показателей, но при этом увеличилась добыча нефти в Поволжском (22%), Дальневосточном (5%), Сибирском (9 %) и Северо-Западном (6 %) округах.

В данном параграфе была рассмотрена основная экономическая характеристика исследуемой компании и тенденции рынка нефтегазовой отрасли России. Для дальнейшего понимания автор производит расчет и оценку эффективности использования оборотных активов ПАО « НК «Роснефть».

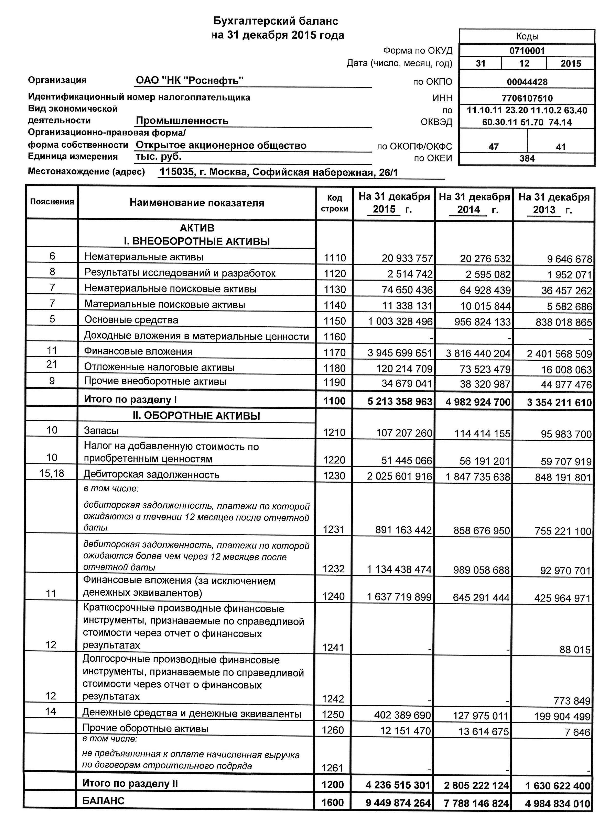

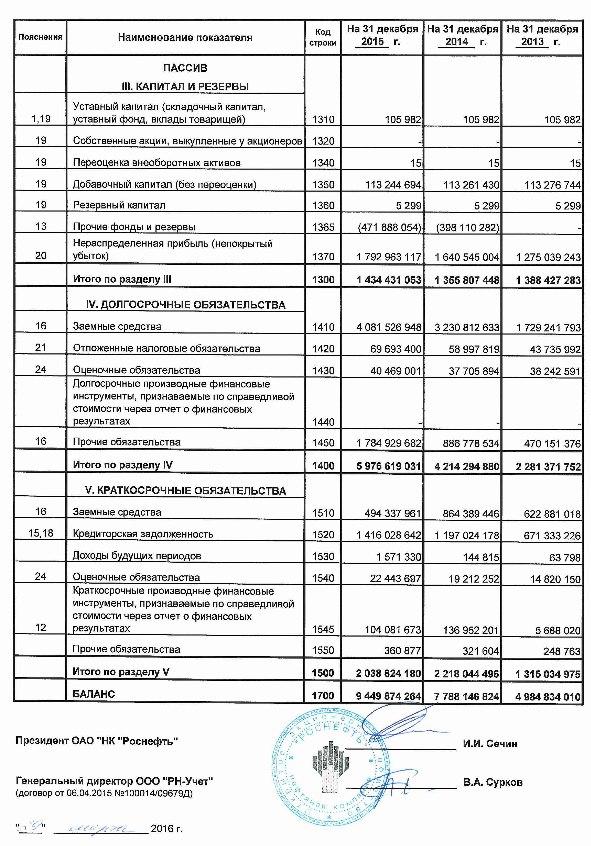

3.2. Расчет и оценка показателей эффективности использования оборотных активов ПАО «НК «Роснефть»

Для того, чтобы оценить эффективность управления оборотными активами кампании ПАО «НК «Роснефть», необходимо детально рассмотреть экономические показатели, а также провести анализ управления активами компании.

Таблица 2

Анализ состава, структуры и динамики активов бухгалтерского баланса

|

№ п/п |

Разделы, группы статей, статьи баланса |

2015 |

2014 |

Изменения за отчетный год, + |

|||

|

тыс.р. |

в % к общему итогу баланса |

тыс.р. |

в % к общему итогу баланса |

тыс.р. |

|||

|

1. |

Внеоборотные активы |

5213358963 |

55% |

4982924700 |

64% |

230434263 |

105% |

|

1.1 |

Из них: |

20933757 |

0% |

20276532 |

0% |

657225 |

103% |

|

1.2. |

Результаты исследований и разработок |

- |

- |

- |

- |

- |

- |

|

1.3. |

Основные средства |

1003328496 |

11% |

956824133 |

12% |

46504363 |

105% |

|

1.4. |

Доходные вложения в материальные ценности |

- |

- |

- |

- |

- |

- |

|

1.5. |

Финансовые вложения |

3945699651 |

42% |

3816440204 |

49% |

129259447 |

103% |

|

1.6. |

Отложенные налоговые активы |

120214709 |

1% |

735223479 |

9% |

-615008770 |

16% |

|

1.7. |

Прочие внеоборотные активы |

34679041 |

0,37% |

38320987 |

0,49% |

-3641946 |

90% |

|

2 |

Оборотные активы |

4236515301 |

45% |

2805222124 |

36% |

1431293177 |

151% |

|

2.1. |

Из них: |

107207260 |

1% |

114414155 |

1% |

-7206895 |

94% |

|

2.2. |

НДС по приобретенным ценностям |

51445066 |

1% |

56191201 |

1% |

-4746135 |

92% |

Продолжение таблицы 2

|

2.3. |

Дебиторская задолженность |

2025601916 |

21% |

1847735638 |

24% |

177866278 |

110% |

|

2.4. |

Финансовые вложения (за исключением денежных эквивалентов) |

1 637 719 899 |

17% |

645 291 444 |

8% |

992428455 |

254% |

|

2.5. |

Денежные средства и денежные эквиваленты |

402389690 |

4% |

127975011 |

2% |

274414679 |

314% |

|

2.6. |

Прочие оборотные активы |

12151470 |

0% |

13614675 |

0% |

-1463205 |

89% |

|

3 |

Всего активов (итог баланса) |

9449874264 |

100% |

7788146824 |

100% |

1661727440 |

121% |

Благодаря анализу состава, структуры и динамики активов, представленных в таблице, приведенной выше, позволяет сделать следующие выводы:

В отчетном периоде произошел рост активов компании на 21%, при это рост внеоборотных составил 5%, в то время как оборотных 51%. Вся данная сумма обладает реальным характером ввиду отсутствия составе дебиторской задолженности задолженности учредителей по вкладам в УК.

В структуре актива баланса внеоборотные активы незначительно преобладают над суммой над оборотных: 55% и 45% на конец 2015 года; а на конец 2014 года преобладают внеоборотные активы, составляющие 66%.

В структуре внеоборотных активов на протяжении исследуемого периода преобладают финансовые вложения, они составляют 42% от всего объема активов.

Размер дебиторской задолженности (2 025 601 916 тыс. руб.) больше размера кредиторской задолженности (1 416 028 642 тыс. руб.), почти в 1,5 раза, что говорит о неэффективном управлении расчетами, негативно воздействующем на денежную ликвидность организации.

Денежные средства и денежные эквиваленты в три раза увеличились, но в структуре активов присутствует характерный низкий уровень суммы денежных средств, их доля составила всего 4% валюты баланса, что означает существование проблем, которые связаны с оплатой услуг компании. Следующие шаги могут быть предприняты для решения проблем:

А) Осуществлять контроль за состоянием расчетов с покупателями по отсроченным задолженности;

Б) ориентироваться на более широкий круг покупателей, минимизируя риск неуплаты одним или же несколькими покупателями;

В) осуществлять слежение за соотношением задолженностей;

Г) предоставлять скидки при досрочной оплате.

Таблица 3

Экспресс-оценка финансовой устойчивости

(тыс. руб)

|

№ |

Показатели |

2015г. |

2014г. |

Темп роста,% |

|

п/п |

||||

|

1 |

Активы (Валюта баланса) |

9449874264 |

7788146824 |

121% |

|

2 |

Выручка от продаж |

3 831 094 945 |

4 299 680 200 |

-11% |

|

3 |

Прибыль от продаж |

116800058 |

155885060 |

-25% |

|

4 |

Прибыль до налогообложения (бухгалтерская прибыль) |

173284786 |

506373191 |

-66% |

Наблюдается негативная динамика темпа роста всех показателей за исключением валюты баланса. Прибыли от продаж снизилась на 25%, бухгалтерская прибыль уменьшилась на 66%.

Темпы роста выручки от продаж ниже темпов роста активов (-11% <121%) определяется, отдача активов в отчетном году по сравнению с предыдущим годом снизилась, т.е. активы организации в отчетном году используются менее эффективно, чем в предыдущем году.

Таблица 4

Анализ финансовой независимости (устойчивости)

(тыс. руб.)

|

№ |

Показатели |

Нормативное значение |

2015г. |

2014г. |

Изменение |

|

п/п |

(+, -) |

||||

|

1 |

Капитал и резервы |

× |

1434431053 |

1355807448 |

78623605 |

|

2 |

Обязательства (всего) |

× |

8015443211 |

6432339376 |

1583103835 |

|

3 |

Активы (Валюта баланса) |

× |

9449874264 |

7788146824 |

1661727440 |

|

4 |

Внеоборотные активы |

× |

5213358963 |

4982924700 |

230434263 |

|

5 |

Оборотные активы |

× |

4236515301 |

2805222124 |

1431293177 |

|

6 |

Запасы |

× |

107207260 |

114414155 |

-7206895 |

|

7 |

Доходы будущих периодов |

|

1571330 |

144815 |

1426515 |

|

8 |

Коэффициент финансовой независимости |

>0.5 |

0,15 |

0,17 |

-0,02 |

|

9 |

Коэффициент маневренности |

|

-2,65 |

-2,68 |

0,03 |

|

10 |

Коэффициент соотношения заемного и собственного капитала: общий: |

<0,7 |

5,58 |

4,74 |

0,84 |

Приведенные выше расчеты свидетельствуют о том, что:

На начало и конец отчетного года значение коэффициента общей финансовой независимости претерпевает изменения и становится ниже нормативного значения (0,17 и 0,15 соответственно), это говорит о финансовой неустойчивости организации.

Коэффициент соотношения заемного и собственного капитала находится не в норме. Это означает, что организация, ликвидировав все свои активы, не окажется способной полностью погасить кредиторскую задолженность. Полученный показатель говорит о том, что предприятие является финансово зависимым.

В данной ситуации имеем отрицательный коэффициент маневренности (-2,65 на конец отчетного периода, -2,68 на начало). Такой показатель отражает то, что средства были вложены в медленно реализуемые активы (основные средства), а источником формирования оборотного капитала являлись заемные средства.

Далее будут рассмотрены коэффициенты ликвидности и сама ликвидность компании в целом. (Таблица 2), для того чтобы проанализировать возможности компании покрыть все ее финансовые обязательства. Анализ будет проведен, основываясь на трех основных показателях.

Таблица 5

Анализ ликвидности

(тыс. руб.)

|

№ |

Показатели |

2015 |

2014 |

Изменение |

|

п/п |

(+,-) |

|||

|

1 |

Денежные средства |

402 389 690 |

127 975 011 |

274 414 679 |

|

2 |

Краткосрочные финансовые вложения |

1 637 719 899 |

645 291 444 |

992 428 455 |

Продолжение таблицы 5

|

3 |

Итого быстрореализуемые активы (Активы K гр.) |

2040109589 |

773 266 455 |

1 266 843 134 |

|

4 |

Активы со средним сроком ликвидности, т.е. дебиторская задолженность, платежи по которой ожидаются в течение 12 мес. после отчетной даты (Активы KK гр.) |

2 025 601 916 |

1 847 735 638 |

177 866 278 |

|

5 |

Итого активы |

4 065 711 505 |

2 621 002 093 |

1 444 709 412 |

|

6 |

Запасы |

107 207 260 |

114 414 155 |

-7 206 895 |

|

7 |

НДС по приобретенным ценностям |

51 445 066 |

5 691 201 |

45 753 865 |

|

8 |

Прочие оборотн.активы |

12 151 470 |

13 614 675 |

-1 463 205 |

|

9 |

Итого медленно реализуемые активы (активы KKK гр.) |

170 803 796 |

120 105 356 |

50 698 440 |

|

10 |

Всего ликвидные активы |

4 236 515 301 |

2 741 107 449 |

1 495 407 852 |

|

11 |

Краткосрочные обязательства |

2 038 824 180 |

2 218 044 496 |

-179 220 316 |

Продолжение таблицы 5

|

12 |

Коэффициенты ликвидности: |

|

|

|

|

13 |

абсолютной ликвидности (К4) |

1,01 |

0,37 |

0,66 |

|

14 |

срочной ликвидности (К5) |

1,99 |

1,18 |

0,81 |

|

15 |

текущей ликвидности (К6) |

2,11 |

1,25 |

0,86 |

Расчеты уровня и динамики основных коэффициентов ликвидности компании показали, что:

1. На начало года коэффициент абсолютной ликвидности соответствует нормативу (0,37). За отчетный год этот показатель увеличился и стал выше верхней границе нормативного уровня надежности (0,1-0,5), составив 1,01. Это говорит об увеличении платежеспособности компании за год, теперь организация 100% суммы краткосрочных обязательств сможет покрыть свободными денежными средствами.

2. Уровень срочной ликвидности к началу года был ниже нормативного уровня (норматив 0,8, на начало года показатель компании 1,18), и за отчетный год показатель увеличился до значения 1,99, это означает, что прогноз платежеспособности компании в условиях погашений суммы дебиторской задолженности вовремя является нормальной.

3. Уровень текущей ликвидности за отчетный год увеличился и близок к нормальному значению. Коэффициент текущей ликвидности - основной показатель платежеспособности, корпорация имеет способность погашать текущие обязательства за счёт только оборотных активов. За год данный показатель вырос, что свидетельствует о повышении платежеспособности компании.

Далее будет рассмотрена рентабельность компании. Коэффициенты рентабельности высчитываются исходя из показателя чистой прибыли. Таким образом, чистая прибыль напрямую влияет на рентабельность компании, а именно чистая прибыль влияет на эффективность использования материальных, трудовых и денежных и др. ресурсов.

Таблица 6

Анализ рентабельности капитала

(тыс. руб.)

|

№ п/п |

Показатели |

2015 |

2014 |

Изменение, ± |

|

1 |

Прибыль до налогообложения |

173 284 786 |

506 373 191 |

- 333 088 405 |

|

2 |

Чистая прибыль |

239 413 255 |

501 676 298 |

- 262 263 043 |

|

3 |

Прибыль от продаж |

12 241 072 |

20 856 835 |

- 8 615 763 |

|

4 |

Проценты к получению и доходы от участия в других организациях |

580 819 874 |

572 644 596 |

8 175 278 |

|

5 |

Средняя величина совокупного капитала (активов) |

8 619 010 544,00 |

6 386 490 417 |

2 232 520 127 |

|

6 |

Средняя величина собственного капитала |

1 395 119 250,50 |

1 372 117 365 |

23 001 885 |

Продолжение таблицы 6

|

7 |

Выручка от продаж (нетто) |

3831094945 |

4299680200 |

- 468 585 255 |

|

8 |

Рентабельность совокупного капитала (активов),% |

2,8% |

7,86% |

- 0,05 |

|

9 |

Рентабельность собственного капитала,% |

17,22% |

35,63% |

- 0,18 |

|

10 |

Рентабельность продаж,% |

6,25% |

11,67% |

- 0,05 |

На основе расчетов, произведенных выше, можно сделать следующие выводы:

1) Рентабельность активов (совокупного капитала) за отчетный год снизилась на 0,05, что свидетельствует о снижении эффективности использования всей совокупности капитала организации. Такое отрицательное изменение обусловлено превышением темпа роста средней величины активов (135%) над темпом роста чистой прибыли за отчетный период (-52%).

2) В отношении изменения рентабельности собственного капитала прослеживается также негативная тенденция: уменьшение соответствующего показателя составило 0,18 . Фактором снижения явился более высокий темп роста средней величины собственного капитала (102%), чем темп роста чистой прибыли (-52%). На этом основании можно сделать вывод о неэффективном использовании собственного капитала в отчетном периоде и об уменьшении величины чистой прибыли, приходящейся на 1 рубль собственного капитала организации.

3) Наиболее существенным отрицательным изменениям в отчетном периоде подвергся показатель рентабельности производственных фондов, который снизился 149%. Такое преобразование данного показателя вызвано увеличением средней величины производственных фондов на 220% и ростом чистой прибыли на 9%. Т.е. за отчетный период эффективность использования производственных фондов понизилась.

4) Показатель рентабельности продаж, рассчитанный путем деления чистой прибыли на выручку от продаж, в отчетном периоде также уменьшился на 0,05. Так произошло из-за темпа роста выручки (-11%), тем не менее опережающему темп роста чистой прибыли (-52%). Таким образом, величина финансового результата, приходящаяся на единицу объема продаж, уменьшилась, что свидетельствует о снижении уровня прибыльности продаж на предприятии.

В целом же можно говорить о том, что прибыльность или доходность организации за отчетный период снизилась. Так вышло из-за неэффективного использования активов предприятия и собственного капитала.

Таблица 7

Расчет собственного капитала в обороте организации

(тыс. руб.)

|

№ п/п |

Показатели |

2015г. |

2014г. |

Изменение |

|

(+,-) |

||||

|

1. |

Капитал и резервы |

1 434 431 053 |

1 355 807 448 |

78 623 605 |

|

2. |

Заемный капитал |

8 015 443 211 |

6 432 339 376 |

1 583 103 835 |

Продолжение таблицы 7

|

3. |

Доходы будущих периодов |

1 571 330 |

144 815 |

1 426 515 |

|

4. |

Внеоборотные активы |

5 213 358 963 |

4 982 924 700 |

230 434 263 |

|

5. |

Оборотные активы |

4 236 515 301 |

2 805 222 124 |

1 431 293 177 |

|

6. |

Собственный капитал в обороте (СКО): |

|

|

|

|

6.1. |

1 способ |

-3 778 927 910 |

-3 627 117 252 |

-151 810 658 |

|

6.2. |

2 способ |

-3778927910 |

-3627117252 |

-151 810 658 |

|

7. |

Уточненная величина собственного капитала в обороте (СКОут): |

|

|

|

|

7.1. |

1 способ |

-3 777 356 580 |

-3 626 972 437 |

-150 384 143 |

|

7.2. |

2 способ |

-3 777 356 580 |

-3 626 972 437 |

-150 384 143 |

Наблюдается негативная тенденцию относительно СКО, т.е собственный капитал уменьшился на 151 810 658 тыс. руб., поэтому можно сделать вывод, что собственного капитала недостаточно для участия в формировании внеоборотный активов и обротных активов. Но так же следует отметить, что заемный капитал намного больше собственного, из этого следует, что финансовый риск организации велик, и что капитал компании в большей доли формируется за счет привлечения кредитов, финансовой помощи, сумм, полученных под залог и других внешних источников. Поэтому компании необходимо формировать имущество за счет собственного капитала и снижать роль заемных источников.

Таблица 8

Анализ факторов, вызвавших изменение величины собственного капитала в обороте организации (СКО)

(тыс.руб.)

|

№ п/п |

Название фактора |

Влияние на СКО, ± |

|

|

1 |

Изменение величины собственного капитала, в т.ч.: |

78 623 605 |

|

|

1.1. |

Изменение уставного капитала |

0 |

|

|

1.2. |

Изменение собственных акций, выкупленных у акционеров |

- |

|

|

1.3. |

Изменение переоценки внеоборотных активов |

0 |

|

|

1.4. |

Изменение добавочного капитала (без переоценки) |

-16 736 |

|

|

1.5. |

Изменение резервного капитала |

0 |

|

|

1.6. |

Изменение нераспределенной прибыли |

152 418 113 |

|

|

2 |

Изменение внеоборотных активов, в т.ч |

230 434 263 |

|

|

2.1. |

657 225 |

||

|

Изменение нематериальных активов |

|||

|

2.2. |

Изменение основных средств |

46 504 363 |

|

|

2.3. |

Изменение доходных вложений в материальные ценности |

- |

|

|

2.4. |

Изменение долгосрочных финансовых вложений |

129 259 447 |

|

|

2.5. |

Изменение отложенных налоговых активов |

-615 008 770 |

|

|

2.6. |

Изменение прочих внеоборотных активов |

-2 410 |

|

|

3 |

Итого изменение СКО |

-150 384 143 |

Данные, которые приведены в таблице, говорят о том, что за отчетный период произошел рост потребности в заемных средствах для формирования внеоборотных активов. Во большинстве своем данный рост обусловлен увеличением основных средств на 46 504 363 тыс. р., долгосрочные финансовые вложения увеличились на 129 259 447 тыс. р.

Таблица 9

Уровень и динамика финансовой независимости организации в части формирования ею оборотных активов и запасов

(тыс. руб.)

|

№ п/п |

Показатели |

Код строки баланса или порядок расчета |

2015г. |

2014г. |

Изменение (+,-) |

|

1 |

Собственный капитал в обороте (СКО) |

-3 778 927 910 |

-3 627 117 252 |

-151 810 658 |

|

|

2 |

Уточненная величина собственного капитала в обороте (СКОут) |

-3 777 356 580 |

-3 626 972 437 |

-150 384 143 |

|

|

3 |

Оборотные активы |

4 236 515 301 |

2 805 222 124 |

1 431 293 177 |

|

|

4 |

Запасы |

107 207 260 |

114 414 155 |

-7 206 895 |

Продолжение таблицы 9

|

5 |

Коэффициент финансовой независимости в части оборотных активов (К2) |

|

-0,87 |

-1,28 |

0,41 |

|

6 |

Уточненный коэффициент финансовой независимости в части оборотных активов (К2ут) |

|

-0,87 |

-1,28 |

0,41 |

По данным таблицы коэффициент финансовой независимости части формирования оборотных активов увеличился в отчетном периоде на 0,4 и составил -0,89 при его критичном значении 0,1. Таким образом, можно сделать вывод, что с точки зрения данного коэффициента доля оборотных активов, сформированных за счет собственных средств недостаточна; показатель ниже минимума, хоть и наблюдается положительная динамика, с точки зрения данного коэффициента мы может считать, что компания финансово независима.

Далее рассмотрим оборачиваемость оборотных активов компании АО «НК «Роснефть»

Рассчитанные в таблице 10 показатели оборачиваемости позволяют выявить негативную тенденцию: эффективность использования оборотных активов снизилась.

Таблица 10

Анализ обобщающих показателей оборачиваемости

(тыс. руб.)

|

№ п/п |

Показатели |

2015 |

2014 |

Изменение, ± |

|

1 |

Средняя стоимость оборотных активов, т.р. |

2 258 518 713 |

955 572 262 |

1 302 946 451 |

|

1.1. |

в т.ч. запасов, т.р. |

110 810 708 |

61 998 928 |

48 811 780 |

|

2 |

Выручка (нетто) от продажи, т.р. |

3 831 094 945 |

4 299 680 200 |

- 468 585 255 |

|

3 |

Однодневный оборот, т.р. |

10 641 930 |

11 943 556 |

- 1 301 626 |

|

4 |

Средняя продолжительность одного оборота в днях: |

- |

||

|

4.1. |

оборотных активов |

212 |

80 |

132 |

|

4.2. |

запасов |

10 |

5 |

5 |

|

5 |

Коэффициент оборачиваемости оборотных активов, обороты |

1,6 |

4,5 |

-2,9 |

|

6 |

Коэффициент закрепления оборотных активов |

0,8 |

0,3 |

0,5 |

Таблица 11

Анализ динамики показателей финансовых результатов

(тыс. руб.)

|

№ п/п |

Показатели |

За предыдущий год |

За отчетный год |

Изменение в сумме, +- |

Темп роста |

|

показателя |

|||||

|

1 |

Валовая прибыль |

105915585 |

79609914 |

-26305671 |

-167% |

|

2 |

Прибыль от продаж |

12241072 |

20856835 |

8615763 |

170% |

|

3 |

Прочие доходы и расходы (сальдо) |

3505656 |

-19008313 |

-22513969 |

-143% |

|

4 |

Прибыль до налогообложения |

15746728 |

1848522 |

-13898206 |

-88% |

|

5 |

Чистая прибыль |

11783833 |

12801410 |

1017577 |

109% |

Таблица 12

Анализ влияния частных показателей оборачиваемости на продолжительность оборота оборотных активов

(тыс.руб.)

|

№ |

Показатели |

2015г. |

2014г. |

|

1. |

Среднее значение оборотных активов |

2 258 518 713 |

955 572 262 |

|

2. |

Среднее значение запасов |

110 810 708 |

61 998 928 |

|

3. |

Среднее значение НДС |

53 818 134 |

57 949 560 |

Продолжение таблицы 12

|

4. |

Среднее значение дебиторской задолженности |

1 936 668 777 |

1 347 963 720 |

|

5. |

Среднее значение краткосрочных финансовых вложений |

1 141 505 672 |

535 628 208 |

|

6. |

Среднее значение денежных средств |

265 182 351 |

163 939 755 |

|

7. |

Среднее значение прочих оборотных активов |

12 883 073 |

6 811 161 |

Таблица 13

Анализ влияния частных показателей оборачиваемости на продолжительность оборота оборотных активов

(тыс.руб.)

|

РАСЧЕТ |

2015г. |

2014г. |

Отклонение |

|

|

9. |

Продолжительность оборота оборотных активов |

214,2 |

81,0 |

133,2 |

|

10. |

Продолжительность оборота запасов |

12,4 |

6,2 |

6,2 |

|

11. |

Продолжительность оборота НДС |

7,1 |

5,9 |

1,2 |

|

12. |

Продолжительность оборота дебиторской задолженности |

182,0 |

112,9 |

69,1 |

|

13. |

Продолжительность оборота краткосрочных финансовых вложений |

109,3 |

45,8 |

63,4 |

Продолжение таблицы 13

|

14. |

Продолжительность оборота денежных средств |

26,9 |

14,7 |

12,2 |

|

15. |

Продолжительность оборота прочих оборотных активов |

1,4 |

0,7 |

0,7 |

Зависимость между средней продолжительностью оборота оборотных активов и средней продолжительностью оборота отдельных групп возможно описать при помощи следующей аддитивной модели:

ПробОА = ПробЗ + ПробНДС + ПробДЗ + ПробКрФВ + ПробДС + ПробПОА

Соответственно, можно утверждать в соответствии с проведенными расчетами, что большое влияние на замедление оборота оборотных активов оказал рост продолжительности оборота дебиторской задолженности на 69,1 дней, что было вызвано значительным увеличением средней величины дебиторской задолженности (до 1 936 668 777 тыс. р.) в отчетном году по сравнению с предшествующим.

Другим фактором, воздействовавшим на увеличение показателя ПобОА в отчетном периоде, было увеличение средней Продолжительность оборота краткосрочных финансовых вложений на 63,4 дня, обусловленное ростом среднего значения краткосрочных финансовых вложений в 2 раза по сравнению с предыдущим периодом.

Также повлиял фактор по продолжительности оборота денежных средств, который увеличился на 12,2 дня.

Остальные показатели незначительно повлияли на величину оборотов.

Полученные расчеты показывают тенденцию увеличения показателя

ПробОА , что ведет к менее эффективному использованию оборотных активов в 2015 году, чем в 2014 году.

В данном параграфе автором была представлены оценка и анализ основных экономических показателей деятельности компании, что выявило некоторые проблемы в использовании оборотных активов.

3.3. Проблемы использования оборотных активов ПАО «НК «Роснефть»

Рассмотрев детально показатели эффективности использования оборотных активов ПАО «НК «Роснефть» и оценив их результативности.

Были сделаны выводы, что компания ПАО «НК «Роснефть» имеет проблемы в управлении оборотных средств:

· Дебиторская задолженность возросла по сравнению с предыдущим годом и составила 2 025 601 916 тысяч рублей, из них 59 835 376 задолженность бюджетам и государственным внебюджетным фондам, 1 030 781 711 тыс. руб. - Займы, выданные обществам, входящим в Группу компаний ПАО «НК «Роснефть», Покупатели и заказчики - 201 528 043 тыс. руб. Оборачиваемость дебиторской задолженности увеличилась до 220 дней, что негативно влияет на оборачиваемость оборотных активов. Компании необходимо провести мероприятия по уменьшению дебиторской задолженности, используя такие методы как контроль за соблюдением сроков дебиторской задолженности, своевременное начисление резерва, обращение в суд, контроль условий договоров.

· Краткосрочные финансовые вложения увеличились почти в 3 раза. Это значает, что компания стала активно инвестировать денежные средства в краткосрочные проекты. Помимо того, что это показатель свободных денежных средств у компании, но и показатель неэффективного использования оборотного капитала, ПАО «НК «Роснефть» следует перенаправить свою инвестиционную деятельность и инвестировать в долгосрочные проекты опираясь на последующие перспективы.

У компании есть необходимость в построении политики в отношении оборотных активов, исходя из принципов:

· Планировать заблаговременные предстоящие расходы и доходы компании;

· централизовать финансовые расчеты внутри корпорации, это позволит добиваться большей эффективности и сбалансированности оборотных средств;

· осуществлять расчет величины необходимых оборотных средств, в соответствии с требованиями для обеспечения бесперебойности текущей деятельности, выполнять свои обязательства, а также осуществлять инвестиционные программы.

В данном параграфе были обозначены основные проблемы, связанные, по мнению автора, с управлением оборотными активами компании. Для решения данных проблем могут быть предложены некие мероприятия по совершенствованию системы управления оборотными активами.

3.4. Мероприятия по совершенствованию управления оборотными активами ПАО «НК «Роснефть»

Как уже было ранее замечено, компания ПАО «НК «Роснефть» имеет проблемы по возвращению дебиторской задолженности. Для решения данной проблемы предлагается внедрить форфейтинговые сделки в качестве мероприятия по оптимизации управления оборотными активами компании.

Преимущества форфейтинговых сделок в том, что возникновению между покупателем и продавцом посредника, который готов приобрести под определенный процент сумму обязательств по поставкам в обмен на полноту выплаты или частичность выплаты денег. Таким образом, компания может оперативно уменьшить дебиторскую задолженность.

Факторинговые (форфейтинговые) операции - это операция, когда банк или специализированная компания покупает требования поставщика к покупателю, и их инкассация за определенное вознаграждение.

Одним из крупных дебиторов компании ПАО «НК «Росснефть» является ООО «Трайкан Велл Сервис», чей долг достиг 29 000 008 тыс. руб. Проанализировав рынок, был сделан вывод, что за факторинговыми услугами выгоднее обратится ПАО «Газпромбанк», которые оказывает услуги по ставке 22% годовых (банки предлагают процентные ставки на индивидуальных условиях, поэтому была взята усредненная процентная ставка, которую может предоставить банк).

В первую очередь рассчитаем сумму векселя. Безусловно, в интересах компании получить всю сумму, но, как известно, почти невозможно провести сделку, не понеся при этом расходов, поэтому рассчитаем сумму, которую необходимо указать на векселе, и эта сумму должна быть немного больше, чем первоначальная. Сумма на векселе состоит из двух частей: сумма, которая погашает основной долг и сумма, которая погашает проценты за кредит. Проценты за кредит можно погасить двумя способами:

1. проценты начисляются на остаток задолженности;

2. проценты начисляются на сумму долга, в вексель, в данной ситуации расчет срока происходит от начала сделки и до момента погашения векселя.

Произведем расчет для обоих случаев.

К примеру, долг ООО «Трайкан Велл Сервис» в размере 29 000 008 тыс. руб. будем погашать равными частями в течение года поквартально.